共有名義の不動産で片方が死亡すると名義はどうなるのでしょうか?

結論を言えば、もう片方が優先的に相続できるわけではなく、相続がややこしくなる可能性が高くなります。この記事では、共有名義の不動産の片方が死亡した場合の相続について、相続人や相続税・注意点など分かりやすく解説します。

目次

不動産の共有名義の片方が死亡した場合の相続人は誰か?

共有名義の片方が死亡した場合、死亡した人の持分は死亡した人の相続人が相続することになります。たとえ、もう片方の共有名義人が相続人であっても、他の相続人を差し置いて優先的に相続できるわけではありません。

そもそも、不動産の共有名義とは、一つの不動産に対して複数の所有者がいる状態のことをいいます。

不動産は所有者が1人だけに限定されるものではなく、複数での共有が可能です。親子や夫婦など複数人で不動産を共有するケースは少なくありません。その場合、不動産の登記簿には、所有者が複数人記載されるのです。

また、所有者名と同時に所有者が有する権利の割合を持分として記載することになります。仮に、AさんとBさんが半分ずつ不動産を所有する場合は、登記簿に「A持分2分の1・B持分2分の1」というように記載されるのです。

では、そのどちらかが死亡した場合はどうなるのでしょう。

上記の場合で、仮にAさんが死亡したとします。すると、Aさんの持分2分の1は、Bさんに自動的に移転するのではなくAさんの相続人が相続することになるのです。

Bさんの持分2分の1はBさんが所有したまま、Aさんの持分2分の1が相続財産としてAさんの相続人に相続されます。

相続人となれる人は、法律によって次のように順位が定められています。

- 配偶者:常に相続人

- 子や孫:第一順位

- 両親・祖父母:第二順位

- 兄弟姉妹:第三順位

相続人となるのは、配偶者と相続順位が高位の人です。たとえば、被相続人に配偶者と子どもが2人・被相続人の兄弟がいる場合は、相続人は配偶者と子どもとなります。

続順位の高い人が相続人になる場合、それより下位の人は相続人となれないため、兄弟は相続人にはなれないのです。

相続人について踏まえたうえで、共有名義の相続人を考えていきましょう。

不動産の名義が父親Aと母親Bであり、子どもが2人いるとします。この状態で、父親Aが他界すると、相続人は母親Bと2人の子どもになります。

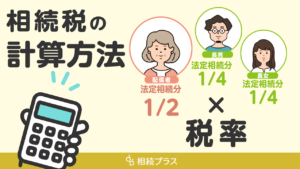

相続人が母親と子どもの場合、それぞれの法定相続分は母親2分の1・子どもがそれぞれ4分の1なので、不動産の持分は次のようになるのです。

- 母親B:持分2分の1(もともとも持分)+父親Aの持分の2分の1=4分の3

- 子ども2人:そえぞれ父親Aの持分の4分の1=8分の1ずつ

上記の例は、遺言書がなく法定相続分でそのまま相続したケースです。相続の際に遺言書があれば、遺言書の内容が優先されます。

遺言書がないケースや遺言書と異なる相続をするケース・法定相続分以外で相続するケースでは、相続人全員による遺産分割協議で相続割合を決めることになります。

共有名義の相続の場合、片方がすべて相続して単独名義にしたいと考える人もいるでしょう。しかし、共有名義の片方だからと言って、優先的に相続できる法律はありません。

単独名義に相続するためには、遺言書や遺産分割協議でその旨を相続人全員に認めてもらう必要があるのです。相続の内容によっては共有名義の持分がさらに複数の相続人で共有されてしまい、権利関係が複雑になる恐れもあります。

共有名義の片方が死亡したときの相続手続きの流れ

共有名義の片方が死亡した場合、持分を相続する人は持分の相続登記が必要です。ここでは、相続発生から相続登記までの流れを見ていきましょう。

大まかな流れは次の通りです。

- 遺言書の有無を確認

- 相続人と相続財産の調査と確定

- 遺産分割協議

- 相続登記

①遺言書の有無を確認

どのように相続するかは、遺言書の有無によって異なります。

遺言書のある相続では遺言書が優先されます。遺言書がない場合は、相続人全員による遺産分割協議で相続方法を決める必要があります。

まずは、遺言書の有無を確認するようにしましょう。ただし、遺言書は見つかったからと言って勝手に開封してはいけません。

公正証書遺言以外の、自筆証書遺言・秘密証書遺言は開封に家庭裁判所の検認が必要です。遺言書を見つけた場合は、速やかに家庭裁判所に開封の手続きを取るようにしましょう。

②相続人と相続財産の調査と確定

相続人と相続財産を調査し、確定させます。遺産分割協議を行う場合、相続人全員の合意が必要です。

協議後に新たに相続人が判明した場合は、再度分割協議のやり直しが必要になります。そのため、事前に相続人を明確にしておくことが重要です。

被相続人の出生から死亡までの戸籍をさかのぼって、相続人の漏れがないように調べるようにしましょう。

また、同時に相続財産も確定させます。相続財産は、現預金や不動産・有価証券などプラスの財産ばかりでなく、借金や未納税金などのマイナスの財産も調べる必要があります。

被相続人に離婚歴がある・財産が多いなど確定作業が難しい場合は、専門家に相談するようにしましょう。

③遺産分割協議

遺言書がない・遺言書に記載のない財産がある・遺言書とは異なる相続をしたいという場合は、遺産分割協議で相続の仕方を話し合うことになります。

遺産分割協議の内容は、遺産分割協議書として作成するようにしましょう。なお、話し合いでまとまらない・相続人の1人が協議に参加しないなどの場合は、家庭裁判所で調停・審判を行い遺産分割方法を決めることになります。

「遺産分割協議」について、詳しく知りたい方はこちらの記事をご覧ください。

④相続登記

不動産の相続が決まれば、不動産持分の名義を被相続人から相続人に変更する相続登記を行います。相続登記は、必要書類を揃えて申請書とともに管轄の法務局に申請することで手続きが可能です。

単純な相続登記であれば、自分で手続きできます。仕事が忙しく時間がない・持分が複雑などの場合は、司法書士に依頼したほうがスムーズに手続きできるので検討するとよいでしょう。

なお、相続登記は令和6年4月1日から義務化されました。相続して3年以内に登記しない場合、10万円以下の過料が科せられる恐れがあるので、速やかに手続きするようにしましょう。

「相続登記」について、詳しく知りたい方はこちらの記事をご覧ください。

相続税が発生する場合の計算方法

共有名義の不動産が相続財産の場合、不動産全体ではなく持分が相続税の対象となります。不動産の持分を含めた相続財産全体によっては相続税が発生するので注意しましょう。

相続財産の合計額が、相続税の基礎控除を超える場合、超えた部分に相続税が掛かります。

相続税の基礎控除は、下記の通りです。

基礎控除=3000万円+600万円×法定相続人の人数

たとえば、法定相続人が配偶者と子ども2人の場合、基礎控除は4800万円です。相続財産が4800万円以下であれば相続税は発生しませんが、超えると相続税の対象となります。

相続税がかかる場合、次の手順で相続税を計算できます。

- 課税対象額の総額の計算

- 法定相続分で分けた場合の相続税額の計算

- それぞれの相続税を合算し相続割合に応じて按分

次の条件で計算してみましょう。

- 相続人:配偶者と子ども2人

- 相続財産:不動産評価額1億円のうち持分2分の1

- その他の相続財産:現預金など3000万円

①課税対象額の総額の計算

まずは、課税対象となる相続財産の計算です。

相続財産合計額は、不動産持ち分が5000万円とその他財産で3000万円なので、合計8000万円となります。基礎控除が4800万円あるため、課税対象額は8000万円-4800万円-3200万円です。

②法定相続分で分けた場合の相続税の計算

次に、法定相続分で相続した場合の、それぞれの相続税を計算します。3200万円を法定相続分で相続した場合、それぞれの相続額は次の通りです。

- 配偶者:1600万円

- 子ども2人:それぞれ800万円

上記の場合の相続税は、それぞれ次のようになります。

- 配偶者:1600万円×15%-50万円=190万円

- 子ども2人:800万円×10%=80万円ずつ

上記計算通り、税率や控除額は相続税額に応じて異なります。相続税額が大きくなるほど税率も高くなってしまうのです。

③それぞれの相続税を合算し相続割合に応じて按分

②で算出した相続税を合算して、実際の相続割合に応じて按分します。相続税の合計は、190万円+80万円+80万円=350万円です。

配偶者と子ども2人で3等分して相続する場合、それぞれの相続税は350万円÷3=約117万円となります。

ただし、実際の相続税の算出時には、配偶者控除といった各種控除の適用などの加算・減算の調整があります。相続税には基礎控除が用意されているので、相続税が発生するケースは多くはありませんが、相続税の計算が不安な人は税理士などの専門家に相談するとよいでしょう。

「相続税」について、詳しく知りたい方はこちらの記事をご覧ください。

不動産の共有名義人の片方が死亡した場合の相続の注意点

ここでは、共有名義人の片方が死亡した場合の相続の注意点として、下記の2つを解説します。

- 住宅ローン・団信の加入を確認

- 相続トラブルになるポイントを確認する

住宅ローン・団信の加入を確認

不動産を共有名義で所有している場合、住宅ローンのペアローンや親子リレーローンを契約している可能性が高くなります。

被相続人名義の住宅ローンの残債が残っている場合、残債は相続財産から控除できるので確認するようにしましょう。

また、残債があれば相続人が返済の義務を相続することになります。ただし、住宅ローンでは被相続人が団信に加入していれば、被相続人の死亡により住宅ローンの返済義務が免除されます。

加入している場合は、金融機関に団信保険金の支払い手続きをするようにしましょう。ただし、ペアローンや親子リレーローンで団信に加入しており、片方が死亡した場合、団信の適用となるのは被相続人が加入していたものだけとなります。

たとえば、夫婦で住宅ローンを組んでおり、夫だけ団信に加入していたようなケースで、妻が死亡してしまった場合には団信は適用されません。または、夫婦で半分ずつ住宅ローンを組み、それぞれ団信に加入していたようなケースでは、それぞれの持分のみの適用となってしまうのです。

相続トラブルになりやすいポイントを確認する

共有名義の不動産を相続する場合、下記のようなケースでトラブルに発展する可能性があります。

- 共有持分の相続で権利が複雑になるケース

- 離婚後も共有持分を維持し続けているケース

- 管理費や税金などの支払い割合

共有名義の不動産で相続が発生すると、相続人が多いケースでは持分がさらに細分化され権利関係が複雑になります。さらに、そこから次の相続が発生すると、相続人も膨れ上がってしまい収集が付かない状態にもなりかなません。

共有名義の不動産は、売却や活用がしにくいというデメリットがあるので、できるだけ共有名義になるのを避けることをおすすめします。

共有名義の不動産は離婚時に、どちらかの名義に変更するのが一般的ですが、その手続きを怠るケースも少なくありません。

離婚後に再婚し相続となった場合、前婚の人は相続人ではありません。しかし、前の配偶者が不動産の片方の持分を有したままでは、相続人と関係のない人が持分をずっと有していることになります。

前の配偶者と相続人の関係性によっては、その後の不動産の活用がより難しくなるので注意が必要です。

共有名義の不動産の場合、固定資産税や不動産の管理費などは名義人全員で分割することになります。しかし、誰か1人が払わない、特定の人だけ負担しているというケースではトラブルに発展しやすくなります。

費用の負担をどうするかも明確にしておくことも重要です。

共有名義での相続トラブルを回避する方法

共有名義の不動産は相続トラブルに発展しやすいものです。相続トラブルを避けるには、生前から対策しておくことが重要です。

相続トラブルを回避する方法として、下記の4つが挙げられます。

- 遺言書の作成

- 生前贈与

- 家族信託

- 共有名義の持分を売却して現金で分配する

遺言書の作成

相続は遺言書が優先されるので、遺言書を残すことで自分の希望通りの相続が可能です。

誰か1人に持分をすべて相続させることで、持分を巡るトラブルを避けやすくなります。ただし、他の相続人には代わりに別の遺産を相続させるなど配慮をしなければ、相続の不公平を理由にトラブルに発展する可能性があるので注意しましょう。

また、遺言書を作成する場合は、以下の点にも気を付ける必要があります。

- 遺留分対策

- 正しい方法で作成する

- 元気なうちに作成する

遺留分とは、相続人が最低限受け取れる財産のことです。遺言書のある相続でも、遺留分は優先されます。

たとえ、誰か1人にすべて相続させる旨を遺しても、他の相続人が遺留分侵害額請求する可能性はあるでしょう。そのため、遺留分についても配慮して遺言を作成することが重要です。

遺言書は正しく作成していないと、相続人から無効を主張されるなど効力を発揮できません。公正証書遺言であれば、形式はチェックされ原本も公証役場で保管されるので、改ざんや紛失のリスクがないのでおすすめです。

また、認知症などで判断力が低下してしまうと遺言書が作成できない・作成しても無効になる恐れがあります。

いつか作成しようと放置している間に、認知症が進む可能性もゼロではありません。判断力が健全なうちから、相続対策をしておくことが重要です。

「遺言書」について、詳しく知りたい方はこちらの記事をご覧ください。

生前贈与

生前贈与とは、生前中に行う贈与のことです。生前贈与であれば、確実に財産を渡したい人に渡せるというメリットがあります。

共有名義の不動産にしても、生前中に持分を特定の人に贈与しておくことで相続時のトラブルを回避できるでしょう。

ただし、生前贈与を行う場合、次のような点には注意が必要です。

- 贈与税がかかる恐れがある

- 特別受益に該当する恐れがある

基礎控除を超える贈与は、贈与税の対象です。

贈与税の基礎控除は、暦年贈与で年間110万円までとなります。持分の贈与も、評価額が110万円を超えると贈与税の対象となるので注意しましょう。

ただし、贈与税には2500万円まで贈与税が掛からない相続時精算課税制度や贈与税の配偶者控除などの控除の特例もあります。贈与税について税理士などの相談したうえで贈与を検討することをおすすめします。

「生前贈与」について、詳しく知りたい方はこちらの記事をご覧ください。

家族信託

家族信託とは、契約内容にもとづいて自分の財産の管理や運用を委託者に任せる制度です。

一般的には、認知症対策として取り入れる方法ですが、相続対策としても利用できます。家族信託では、信託する財産の処分方法を自分の相続とその次の相続まで指定することが可能です。

たとえば、生前中の家の管理を長男に委託し、自分の死後は長男に、さらに長男の死後は次男に相続させると指定できます。次の相続時まで指定できるので、長期的にも相続トラブルを避けやすくなります。

ただし、家族信託は契約内容を慎重に設定しなければ、反対にトラブルが起きやすいため注意が必要です。弁護士や司法書士など家族信託の知識を持つ専門家に、相談しながら進めるようにしましょう。

「家族信託」について、詳しく知りたい方はこちらの記事をご覧ください。

共有名義の持分を売却して現金で分配する

共有名義の持分を相続でさらに分割すると権利関係が複雑になります。できるだけ共有名義の分割を避けた方が良いでしょう。

そのためには、持分を売却する方法が検討できます。売却金であれば、相続人できっちり分配できるので相続トラブルを避けやすくなります。

ただし、共有名義の持分のみの売却は難しい点には注意が必要です。土地であれば、分筆して自分の持分のみ売却できます。

しかし、建物であると分割は出来ません。持分のみで売却自体は可能ですが、現実的には難しいでしょう。第三者である買い手では持分を買い取っても活用が難しいので買い手が付きにくいものです。

持分のみ売却したい場合は、まずは他の共有名義人への売却を検討するとよいでしょう。あるいは、共有持ち分を専門に買取る業者にあたるのもひとつの手です。

他の共有名義人の合意があれば、不動産全体を売却できるので通常の売却と同じように売却が可能です。

また、相続がすでに発生しているなら、誰か1人が持分をすべて相続し、他の相続人は他の相続財産を取得するか共有持ち分の相続人が代償金を支払うという方法も検討できます。

とはいえ、共有持ち分のまま相続が発生してしまうと、トラブルが発生しやすいため、できるだけ生前中に売却など対策しておくことをおすすめします。

共有名義の不動産の相続は生前中から対策しよう

ここまで、共有名義の不動産で片方が死亡した場合の相続について解説しました。

共有名義の持分は、片方の名義人が死亡しても他の持分の所有者が優先的に相続できるわけではありません。持分の所有者の相続人が相続することになるため、相続トラブルや持分が細分化され権利関係が複雑になる恐れがあります。

相続時にはできるだけ共有になることを避ける方が望ましく、そのためには生前中から遺言や生前贈与・家族信託などで対策しておくことが重要です。遺言であれば自分の希望を反映しやすく、共有名義の不動産を含めた相続トラブルを避けやすくなります。

しかし、形式を守らないと無効になるなど注意点もあるので、円満な相続のために確実な遺言書を作成するなら専門家への相談をおすすめします。