親などからの遺産相続で引き継ぐ財産の中で、一番大きなものといえば「不動産」を思い浮かべる人が多いでしょう。“ 不動産 ”とひとくちに言っても、その種類は実にさまざま。土地・マンション・空き家だったり、そのケース別に適切に対応しなければなりません。

こちらの記事では、一見すると複雑で分かりにくい不動産相続で、まずは押さえておきたいポイントや、不動産相続の全体像を徹底解説します。

不動産の定義といった基礎に始まり、ケース別の不動産相続、そして不動産相続の手続きの流れや価格の計算方法などをご紹介。とくにケース別の不動産相続では、相続した後の分岐点ともいえる「空き家なのか? 住宅ローンはあるのか?」などの具体的な事例に触れます。

こちらの記事を読めば、不動産相続の全体像を理解でき、相続後にどのように行動すべきか判断できるようになるはずです。

目次

《概要》不動産相続とは?

不動産相続における基礎知識を解説します。不動産の定義や、相続財産に含まれる不動産、そして不動産における「相続」と「生前贈与」の違いについて理解を深めましょう。

不動産の定義:土地・建物・立木など

まずは、不動産の定義を確認しましょう。民法第86条第1項(不動産及び動産)の条文では次のように定義されています。

土地及びその定着物は、不動産とする。

不動産以外の物は、すべて動産とする。

引用元:民法第86条第1項

不動産とは、「土地」と「土地の定着物」と定められています。「土地の定着物」とは、建物・立木(樹木)・石垣などが含まれています。その他、さまざま法律の定めにより、工場内の機材、鉄道財団などが不動産に準じるものとして扱われます。

一般的に「土地」は、人為的に区画されており、その区画単位には「筆」が使用されています。したがって、1つの独立した土地区画を数えるときは「一筆(いっぴつ)・二筆(にひつ)」というように呼びます。

一筆の土地は、二つ以上に分けたり(分筆)、逆に隣り合う二つ以上の土地を1つにまとめたり(合筆)することもできます。つまり、「一筆」の面積は不変的なものではなく、将来的に変わる可能性があるということです。

「土地」は、法務局が管理する登記簿で一筆ごとに登記され、その一筆ごとに「地番」が割り当てられています。「地番」とは、権利の範囲を明確にするための登記上の番号であり、土地の場所を表します。なお、「地番」は建物(家)の場所を特定するものなので、郵便物の送付先として日常的に使用されている「住所(住居表示)」とは異なりますので、両者の違いをしっかりと理解しておきましょう。

具体的例:遺産に含まれる不動産

相続財産(遺産)として、一般的に含まれる不動産は次の通りです。

- 土地、農地、山林

- 一戸建て、マンション、アパート、ビル

- 店舗、工場、倉庫、事務所

一戸建てなどの建物は、一般的な居住用だけでなく、投資用不動産も含まれます。また、事業用不動産である「店舗・工場・倉庫・事務所」も相続財産に含まれます。

ちなみに、相続財産(遺産)は、不動産を含む預貯金などの「プラスの財産」と、借金などの「マイナスの財産」に分けられます。さらに、相続財産に含まれずに相続人が受け取れる財産も中にはあります。

「プラスの財産」といった「遺産相続の基本」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

不動産の相続と生前贈与で生じる違い

不動産相続を考えたときに、遺産の中に土地・マンションなどが含まれることが明確であれば、「生前に家族に渡せばどうだろうか?」と考える人も中にはいるでしょう。

この場合、不動産などの財産を渡すタイミングが、死後か生前でどのように違ってくるのかを解説します。

自分が所有する財産を相手に譲渡する行為は、そのタイミングが死後か生前であるかどうかで区分が異なります。財産の所有者が死亡することで財産が渡される行為を「相続」、一方で、財産の所有者が生前に相手の合意をとって財産を渡す行為を「生前贈与」と呼びます。

なお、「相続」は具体的に3種類あります。死亡した人が作成した「遺言書」、法律で定められた相続に則る「法定相続」、相続人全員の話し合いで決める「遺産分割協議」です。

この場合、財産をもらった人は利益を得たとみなされるため、取得した財産価額に対して税金が課せられます。課せられる税金は、相続は「相続税」で、生前贈与は「贈与税」。同じ価値の財産を渡しても、非課税枠(基礎控除額)が異なるため税額や適用される特例にも差が生じます。

さらに、不動産に課税される税金は不動産取得税や登録免許税があり、相続税と贈与税では税率が異なります。

したがって、「死後と生前のどちらに不動産を渡すべきか」という悩みでは、相続と生前贈与のどちらがより効果的な節税につながるか、不動産評価額や適用される特例を確認しておくことが大切です。

「相続(相続税)」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

「生前贈与(贈与税)」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

不動産相続とセットで覚えたい「相続登記」

不動産相続をしたら、忘れずにセットで覚えておきたいのが「相続登記」。「相続登記」は、不動産相続時に、相続税の申告納税以外にも発生する代表的な手続きの1つ。

「なぜ、相続登記もセットで覚えておくべきなのか?」を、相続登記の概要を交えながら簡潔に解説します。

相続登記とは、相続した不動産の名義変更

前述の通り、土地というのは、一筆ごとに面積や権利関係などが法務局の登記簿に登記されています。これは、土地だけでなく自宅などの「建物」も同様です。

不動産相続では、死亡した人から新しい所有者へ名義変更が行われます。これを「相続登記」と呼び、「所有者移転登記」の手続きの1つです。

これまで相続登記はあくまでも任意でしたが、令和4年度税制改正大綱により、令和6年4月1日から「相続登記」は義務化されます。過去に相続した不動産も対象になり、相続人は3年以内の申告期限以内に手続きをしないと罰則の対象になってしまうため、注意が必要です。

したがって、不動産相続をしたときは、相続登記もセットで行うということを覚えておくとよいでしょう。

「相続登記」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

【ケース別】不動産の相続

実家や土地などの不動産を相続するといっても、その不動産の種類はさまざまなケースが想定されます。こちらの段落では、土地活用の観点を織り交ぜながら、「同居していた実家・空き家・マンションなどの賃貸物件・住宅ローンがある物件」を相続したときの対応について解説していきます。

親などと同居していた家を相続するケース

親や配偶者などと同居していた場合、不動産相続では死亡した人が所有していた建物と土地を相続することになります。

この場合、遺産の相続額と税金面において確認しておきたいポイントは2つあります。1つ目が、同居していた死亡した人への「介護の有無」。2つ目が「小規模宅地等の特例」に当てはまるかです。

まず、「介護の有無」については、相続人が亡くなった人へ介護で生活を支えるなどの貢献度具合により、遺産分割の際に法定相続分よりも多くもらえることがあります。これを「寄与分」と呼びます。自分が「寄与分」の要件に該当すれば、多く遺産をもらえる可能性があるため確認しておきましょう。

次に、「小規模宅地等の特例」です。この特例は、土地の相続税評価額を通常よりも最大80%減額できる制度で、使用目的別に要件を満たすかどうか確認しましょう。相続した土地の評価額を下げることで、相続税の減額が期待できます。

空き家を相続するケース

親などがかつて所有しており、居住用として誰も住まなくなった「空き家」を相続した場合は、資産価値があるかどうかで対応が異なります。

そのため、土地活用の観点を交え、空き家が資産価値がある場合とない場合の対応について解説していきます。

資産価値がある場合:管理、賃貸、売却

相続した空き家に資産価値がある場合、3つの土地活用方法があります。1つ目は、空き家をそのまま残して管理・維持しておき、別宅として活用する方法です。ただし、この場合だと空き家の維持費として、固定資産税や都市計画税が毎年発生してしまいます。

残りの2つは、賃貸・売却して、相続人の資産を増やすために土地活用する方法です。賃貸の場合は、名義変更をした相続人は家主として、必要に応じて設備の修繕を行わなければなりません。もちろん、賃貸物件の管理を管理会社に依頼することも可能ですが、そうなると費用がかさんでしまいます。

また、不動産業者に相談するだけでなく、国土交通省が運営・支援している「空き家バンク」という制度を活用する方法もあります。空き家を登録しておけば、「空き家を売りたい・買いたい」と土地活用を考えている人が検索できる便利な仕組みになっています。

売却では、継続的な賃貸収入はありませんが、一度売却してしまえば固定資産税や維持費などの管理コストを考えずに済むメリットがあります。さらに、空き家の売却は一定の要件を満たすと特例が適用されるため、不動産の売却で発生する「譲渡所得税」の節税も期待できます。

資産価値がない場合:寄付、解体、相続放棄

相続した空き家に資産価値がない場合、残念ながら売却や賃貸収入などの土地活用は期待できません。その場合は、空き家を手元に置かずに処分してしまう方法が3つ考えられます。

1つ目が、空き家を寄付する(譲り渡す)方法。土地活用は期待できませんが、空き家の隣人や自治体に寄付し、無償で引き取ってもらうことで税金などの管理コストを考える必要がなくなるメリットがあります。隣人に寄付する場合は、交渉が成立したら贈与契約書を作成し、所有者移転登記を行う必要があります。

なお、自治体への寄付では、必ずしも引き取ってもらえる保障はありませんが、まずは相談窓口に行き確認を取りましょう。

2つ目が、相続放棄をして、死亡した人の財産そのものを相続しない方法。相続放棄とは、相続財産の権利や義務の一切を相続せずに放棄すること。相続放棄をすれば、空き家も当然相続せずに済み、相続税を考慮する必要もありません。

相続放棄をする際の注意点は、家庭裁判所への申述手続きの期限が「相続開始を知った人の日から3か月以内」ということ。3か月という短い期間内に判断する必要があるため、後悔しないように迅速で適切な判断をしなければなりません。

3つ目が、空き家を解体する方法。空き家は管理が行き届いていないと、不法投棄の場所になったり、カビなどが発生し不衛生になったり、建物の老朽化で倒壊したりするリスクが発生します。最悪の場合だと、事故の原因や事件といった犯罪の温床になってしまうケースさえ想定されます。

こうした周辺地域への悪影響を及ぼずリスクを回避するためにも、空き家を思い切って解体し、土地活用を考えるのも手段の1つです。

また、空き家を解体して更地にすれば、建物の維持費はなくなり、更地にした方が高く売れることもあります。もし、駐車場の需要があれば、空き家を解体して駐車場として土地活用して収益化が期待できるケースもあります。まれなケースでは、宅地を農地に転用して土地活用しすることも可能です。

山林や農地などの「土地の相続」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

〈注意点1〉空き家を放置していると?

土地活用は疎か、空き家を適切に管理せずに、何もしないで放置すると「特定空家等」に認定されてしまうことがあります。「特定空家等」とは倒壊の危険性や周辺地域に衛生上有害となる恐れがあると、「空家等対策の推進に関する特別措置法」(通称:空家等対策特別措置法)により認定された空き家。

特定空家等に認定されてしまった際の注意点として、その所有者は最大50万円の罰則(過料)の対象になる可能性があるということ。さらに、特定空家等に認定されてしまうと、税金の特例措置が適用される「住宅用地」としての要件からも外れてしまうので、結果として相続人に税金が重くのしかかります。

適切に管理されず放置されている空き家は、社会的に問題視されています。そのため、空き家を活用・処分、または解体して土地活用をするのかを、相続人などの関係者を交えて話し合っておくことが重要です。

参考:政府広報オンライン「年々増え続ける空き家!空き家にしないためのポイントは?」

〈注意点2〉借地に空き家が建っていると?

空き家を相続した際、その土地の所有権を死亡した人が取得しておらず、他人が所有する土地を借りている「借地」だった場合、状況は変わります。

遺産を相続した際は、形のあるモノだけでなく、権利や義務も継承されます。他人の土地を使用するための「借地権」も、その1つです。そうなると、空き家に住んでいなくても相続人は借主となるので、地代を地主へ支払う義務も引き継いでしまうので注意が必要です。

地主との借地契約の内容にもよりますが、空き家だけでなく土地の権利状態もあわせて確認しておきましょう。

「借地の相続」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

マンションなどの賃貸物件を相続するケース

賃貸マンションを相続人が継承する場合、まずは、残存債務(ローンなど)の有無や火災保険の加入状態といった賃貸マンションの管理状況を確認する必要があります。というのも、その後の「具体的に、誰が相続財産を継承するのか?」については、死亡した人の遺言書があるかどうかで対応が変わるためです。

遺言書がある場合は、遺言書に記載されている内容に則って遺産分割すれば、基本的に問題ありません。反対に、遺言書がない場合は、相続人全員で遺産分割協議を行い、賃貸物件を相続する相続人を決定します。これは賃貸物件という財産が、現金と違って相続人の数、法定相続に従って分割するのが難しいためです。

ただし例外的に、遺言書があっても遺産分割協議で相続人全員の同意が得られれば、遺言書の内容に従わない遺産分割もあります。

マンションなどの賃貸物件の遺産分割は複雑といわれており、主に次の4つの分割方法があります。

- 現物分割:財産ごとに相続人を決定

- 代償分割:1人が相続する代わりに、他の相続人に金銭を支払う

- 換価分割:相続不動産を売却して得た現金を相続人で分割

- 共有分割:複数の相続人の名義で1つの不動産を共有

上記の4つの分割方法について解説します。

現物分割

現物分割とは、財産ごとに相続人を決定する分割方法。たとえば、「賃貸物件Aは長男が相続し、有価証券と預貯金は妻が相続する」という具合です。分かりやすく、シンプルな分割方法ですが、財産の評価額によっては、不公平さを相続人に与えてしまうこともあります。

代償分割

代償分割とは、不動産を代表して1人が相続して取得する対価として、他の相続人に金銭を支払う分割方法。たとえば、「賃貸物件は長男が相続する代わりに、長男から次男と長女へ1000万円を支払う」という具合です。

いわば、取得した財産価値の相当分を、代償金のように他の相続人に補てんする分割方法だともいえます。この際、代表として取得した人が、他の相続人に支払えることが前提条件になってしまいます。

換価分割

換価分割とは、相続した不動産を売却し、売却したことで得た現金を相続人で分ける方法。売却益を預貯金などの他の遺産と合算して、各相続人の相続分に従って遺産分割をします。

換価分割では、売却のタイミングで評価額が変動し、さらに、売却時に仲介手数料や譲渡所得税の発生があることを考慮しなければなりません。

共有分割

共有分割とは、文字通り、相続人1人ではなく複数の相続人の名義で財産を相続する分割方法。共有分割だと、1つの不動産に対して複数の相続人が所有権を有することになります。こちらのケースだと、権利関係が複雑になったり、手続きの処理や物件に対する意思決定のスピードが遅くなったりするなどの難点があります。

ローンが残った物件を相続するケース

金融機関から融資があり、「住宅ローン・アパートローン」が残っている不動産を相続した場合、原則として相続人はそのローン(借入金・債務)も一緒に相続してしまいます。

死亡した人がローンの返済の助けになるような何らかの生命保険に加入していたかにより、相続人が取るべき対応は異なってきますので、それぞれのケース別に解説します。

団体信用生命保険などに加入していた場合:そのまま住み続けられる

団体信用生命保険(通称:団信)とは、住宅ローンを借りた人が死亡や重い障害で支払いが困難になった場合に、保険会社が本人に代わって残りの住宅ローンを保険金で返済する保障制度。

ローン残債を遺された家族の負担にならないようにゼロにすることが、団信の目的です。また、団信は借り入れた人が契約時に申し込んで加入することがほとんどです。

死亡した人が団信に加入していたかどうかを確認するために、住宅ローンを借り入れていた金融機関に問い合わせて必要書類を提出します。その後、生命保険会社が支払いの可否を審査の上、約1か月後にローン残高に相当する保険金が支払われます。

住宅ローン残債がすべてなくなるため、相続人は経済的な負担を抱えることなく、これまで通りその家に住み続けられます。

なお、住宅ローンを完済できたら、「抵当権抹消登記」も忘れずに申請してください。「抵当権」とは、住宅ローンが払えなくなったときに備えて、不動産に対して銀行が設定しておく担保権のこと。この抵当権は住宅ローンが完済したら必要ではなくなるため、「抵当権抹消登記」を申請しましょう。

団信に限らず、その他の任意生命保険に死亡した人が加入していた場合も同様に、借入先の金融機関に連絡して必要な諸手続きを行いましょう。

団体信用生命保険などに未加入だった場合:相続放棄、売却も視野に

死亡した人が団信やその他の生命保険にも未加入だった、という可能性もゼロとは言い切れません。このケースだと保険金がどこからも支払われないため、相続人自身が住宅ローン残債を、自分たちの財産から返済する必要があります。

こうなるとローン残債が多額だった場合、そのまま遺産相続すると相続人の生活を圧迫するという事態にもなりかねません。

そういう困った事態にならないための方法がいくつかあります。たとえば、代表的なものだと「相続放棄」で、死亡した人の財産と債務の両方を引き継がない方法。または、相続したらその家や土地を売却してしまい、ローン残債の返済にあてる方法などが考えられます。

法的手続きや不動産の評価額を計算する必要もあるため、税理士などの専門家による相談いしてプロの意見を参考にすることをオススメします。

不動産相続の手続き。必要な書類や発生する費用は?

不動産相続の手続きの全体像に加えて、そこで発生する費用や、集めておく書類も覚えておくと、不動産相続がスムーズに進むでしょう。

不動産相続の大まかな流れは、不動産の財産価値や相続人調査に始まり、必要書類の収集、遺産分割協議と続きます。その後、法務局での相続登記を経て、最後に税務署への相続税の申告と納税を行います。とくに、相続登記は令和6年4月に義務化されるため、不動産相続の手続きで忘れないようにしておきましょう。

不動産相続で集める書類については、死亡した人と相続人との関係を公的に証明する書類が必要です。たとえば、戸籍謄本や住民票などが必要となる代表的な書類。また、相続方法に応じて、遺言書や遺産分割協議書も必要になります。

不動産相続で発生する費用では、戸籍謄本などの公的書類の発行手数料がかかります。その他にも、登録免許税といった税金、専門家に依頼する場合の報酬を支払わなければなりません。

不動産相続に関するさまざまな税金

不動産を相続するとさまざまな税金が発生するため、その概要を理解しておく必要があります。その中でもポイントとなる「相続税」を中心に、相続税と不動産評価額の計算方法について解説します。

《概要》不動産相続で発生する“ 税金 ”

不動産相続で発生する3種類の税金を解説します。

まず、死亡した人の不動産を配偶者や子どもなどの法定相続人が相続した場合、不動産を含め取得した遺産総額に対して発生するのが「相続税」。

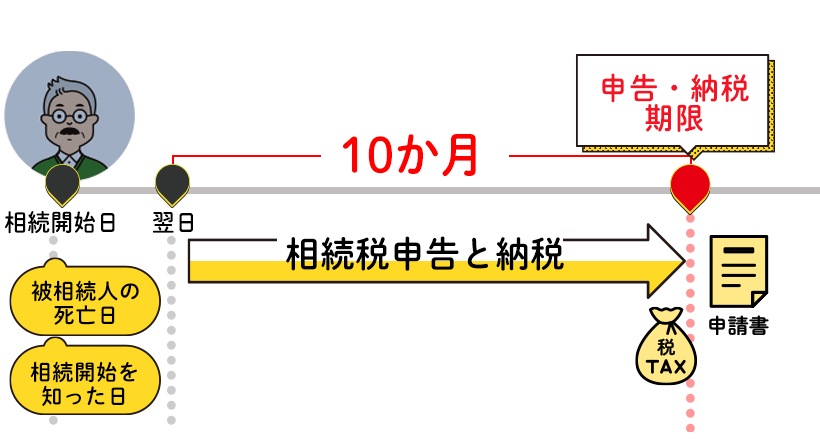

相続税の申告・納税期限は、「相続開始を知った日の翌日から10か月以内」です。死亡した人が住んでいた地域を管轄する税務署にて、所定の手続きを行わなければなりません。

「相続開始を知った日」とは「死亡の事実を相続人が知った日」。長期の海外旅行に出ていて連絡が取れないケースなど、「死亡診断書」などに記載された「死亡日」と一致しないことがまれにあります。

なお、相続税の申告納税義務があるにもかかわらず、期限内に申告しなかったり、申告が遅れたりすると、延滞税などの追徴課税が発生してしまうため注意が必要です。

次に、不動産相続で発生する税金が「登録免許税」。「登録免許税」とは、法務局にて登記簿に土地や建物の所有権を登録する際に支払う税金です。前述の通り、相続登記は令和6年4月に義務化予定の手続きであるため、不動産相続で発生する税金であるといえます。こちらの注意点は相続税同様に、申告期限や申告忘れによる罰則金(過料)があることが挙げられます。

最後にもう一つ、発生する可能性があるのが「不動産取得税」。死亡した人が遺言書に「誰にどのような財産をどれくらい渡すのか」指定しているケースがあります。遺言書により遺産を取得させることを「遺贈」と呼び、厳密にいうと「相続」とは異なる行為です。

遺贈の場合、その条件によって「不動産取得税」が取得した人に課せられることがあります。法定相続ではなく、遺言書がある場合は「不動産取得税」がかかるかどうか内容を確かめておきましょう。

「相続税」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

不動産相続における相続税の計算方法

不動産などの遺産を相続したからといって、必ずしも相続税を支払うわけではありません。相続税には、非課税枠となる基礎控除額が設定されています。したがって、各相続人が相続した遺産総額が基礎控除額を下回れば、相続税は基本的に発生しないということです。

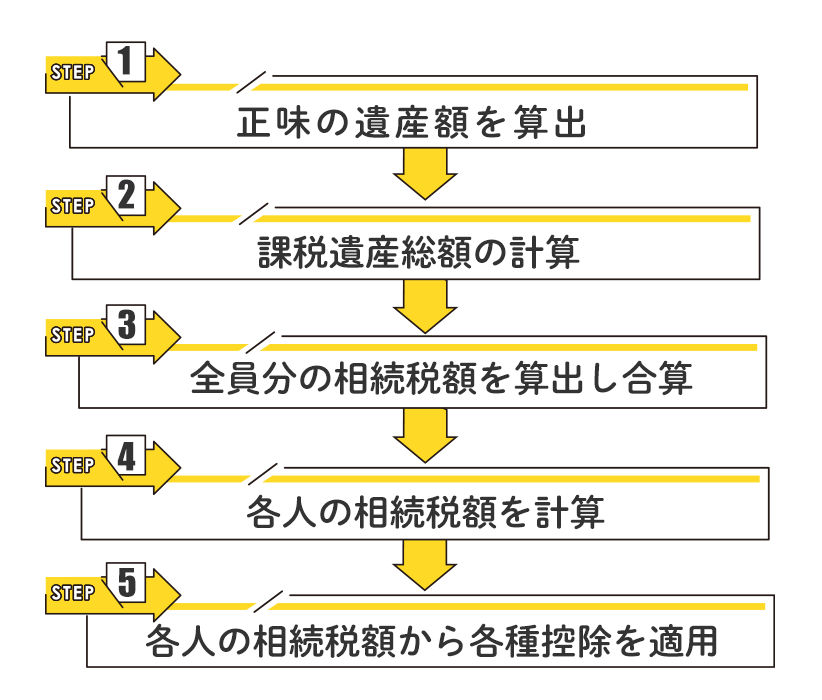

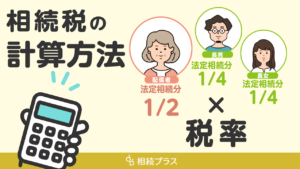

それでは、どのような手順で相続税を計算するのかを解説します。まず、大まかに以下のような5つのステップを踏んで相続税額を算出します。

ステップ2の「課税遺産総額の計算」にて、相続税を支払うかどうかのボーダーラインとなる基礎控除額を算出します。相続税の基礎控除額の計算式は「3000万円 + 法定相続人の人数 × 600万円」で導き出されます。つまり、遺産相続する法定相続人の人数も、相続税の基礎控除額に大きく影響するといえます。

さらに、土地などの不動産を相続したときにチェックしたい特例を3種類紹介します。

1つ目が「小規模宅地等の特例」。この特例は、簡単にいえば、土地の相続税評価額を通常よりも最大80%減額できる制度。相続や遺贈によって取得した宅地等について、居住用・事業用・賃貸用などの使途に応じて、一定要件を満たしていれば適用されます。建物を除き、土地などの(マンションであれば敷地権)対象面積に応じて評価額が減額されるため、相続税の節税対策につながります。

2つ目が「相続財産を譲渡した場合の取得費特例」。相続した不動産を相続したときから3年10か月以内に売却(譲渡)した場合に、相続税の一部を取得費として加算できる特例制度です。取得費が増えると譲渡所得が減り、その分「譲渡所得税」として支払う金額も減少するため、一定の節税効果が見込めます。

3つ目が「相続した空き家の3000万円特別控除」。相続や遺贈で取得した空き家を売却した場合、譲渡所得から最大3000万円を差し引くこと(控除)ができます。ただし、適用要件として相続開始日から3年後の12月31日までという売却期限や、売却価格が1億円以下であるなどを満たしていることなどが挙げられます。

「相続税の計算」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

参考:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」、「No.3267 相続財産を譲渡した場合の取得費の特例」、「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

相続した不動産の評価・計算方法

相続税を算出する上で基となるのが、不動産の評価額。「評価額」とは、国や自治体などの公的機関が公表している指標となる価格のこと。

不動産は、主に土地・建物の2種類に分別されます。つまり、もし自宅の不動産評価額を知りたいときは、土地部分と建物部分の評価額を合算すればよいということです。

土地と建物では相続税評価額の計算方法が異なるため、それぞれの計算方法について解説していきます。

相続した土地の相続税の計算方法

土地は、一般的に「一物五価」といわれており、1つの土地に対して「実勢価格」、「公示価格」、「相続税評価額」、「固定資産税評価額」、「基準値標準価格」という異なる5つの評価額(価格)が存在しています。

どのようなシーンで土地の評価がなされるのかで、適用される評価額が異なります。5つの評価額のうち、土地の相続の場面で関係するのが「相続税評価額」。

土地の相続税評価額は、さらに「路線価方式」と「倍率方式」に分けられ、いずれかの方式により土地の評価額(相続税評価額)が算出されます。

市街地のような道路に面しており、路線価が決まっている地域では「路線価方式」、郊外や農村部などの路線価がない地域では「倍率方式」が採用されます。「路線価」とは、その道路が面している土地の1㎡当たりの評価額。

路線価方式・倍率方式における土地評価額(相続税評価額)の計算方法は以下の通りです。

- 路線価方式:路線価 × 各種補正率 × 土地面積

- 倍率方式:固定資産税評価額 × 評価倍率

上記はあくまでも、土地評価額(相続税評価額)の大まかな計算方法です。実際は、補正率などさまざまな土地の条件を考慮して計算する必要があります。

相続した建物の相続税の計算方法

戸建て住宅や店舗などの建物の評価額は、「固定資産税評価額」がそのまま相続税評価額となります。「固定資産税評価額」は、前述の5つの評価額(価格)の内の1つ。つまり、次のような計算式になります。

相続税評価額=固定資産税評価額

「土地」とは異なり、「建物」の相続税評価額の計算は、他の諸条件を考慮する必要がないため単純であるといえます。

毎年、建物の所有者宛に送付される「固定資産税課税明細書」に記載されている「固定資産税評価額」を確認すれば問題ありません。固定資産税評価額に適用可能な特例や特別控除を確認し、自分が相続した他の遺産と合算しましょう。

不動産相続はとても煩雑で大変なもの

相続財産の中でも、とくに大きな割合を占めることが多い「不動産」。相続した不動産の種類にもよりますが、煩雑な税金計算や各種手続きが発生します。そうした面倒な作業を、相続人自身ですべてをこなすのはとても大変でしょう。

さらに、不動産相続では、相続登記や相続税申告のタイムリミットがあります。相続人は期限までに、ミスなく適切に対応しなければなりません。相続自体が人生で何回も経験することではないため、まずは不動産相続の全体像を把握しておくことが必要です。

司法書士などの専門家は、こうした不動産相続に対して豊富な経験を持つプロです。困ったときに備えて専門家を前もって探しておくと、いざというときの安心につながるはずです。

土地活用などを考えるのであれば、なおさら専門家などの意見が不動産相続の助けになるでしょう。