「いざという時に備えて、相続税対策をしないと!」と考えていたことがある人は多いでしょう。しかし、“具体的な行動”にまで至った人は少ないようです。これは、相続税対策を何から始めるべきか、また、どのような対策が自分に適しているのかを正しく理解できていないためだと考えられます。そのまま何もしないで時間だけが過ぎてしまうと、せっかく節税できたはずの相続税を支払うという事態にもなりかねません。こちらの記事では相続税対策につながるような、具体的な方法をわかりやすく徹底解説していきます。

目次開く

地元の専門家をさがす

相続税対策の基本

「相続税対策」の準備段階として、まずは「相続税とは、どのような税金なのか?」という基本を押さえておきましょう。

こちらの段落では、「相続税の概要」「相続税の計算」について簡潔に解説していきます。

そもそも相続税とは?

被相続人の財産の所有権が、相続人(遺産を相続した人)に変わること、遺産を取得して継承することを「相続」と呼びますが、「相続税」とは、被相続人(死亡した人)からお金や財産を取得した際に、取得した相続財産に課税される税金のことです。

また、相続税は自らの税額を計算して申告する必要がある税金です。勤務先の給与から天引きされる「所得税」などとは異なります。

ですが、「基礎控除」と呼ばれる非課税枠に収まる場合や、特例・その他の控除を適用した結果、相続税の課税額がゼロになる場合には、納税義務は発生しません。ただし、特例を受けるためには申告が必要な場合があります。

つまり相続によって必ずしも相続税を納付しなければならないわけではありません。いずれにしても、「遺産を相続した場合、相続税がいくら発生するのか」を把握することが重要です。

「相続税」についてさらに詳しく知りたい方は、こちらの記事もご参照ください。

具体的な相続税対策と注意点

相続税対策で、代表的なものとして挙げられるのが「生前贈与・不動産・生命保険」です。

これら3つを活用することが、主要な相続対策としてよく知られています。その他にも、直接的ではないにしても、相続税対策に一定の効果をもたらすものもあります。

こちらの段落では、まずは「生前贈与・不動産・生命保険」の3つを活用した相続税対策と、その注意点を解説していきます。次に、その他の相続税対策として活用できる制度などを紹介します。

相続税対策1:生前贈与を活用する

財産を相手に譲渡する方法は、死亡するときの「相続」だけではありません。「生前贈与」と呼ばれる、文字通り生前に自分の財産を相手に譲渡(贈与)する方法もあります。

この「生前贈与」という方法は、相続税対策に有効な方法の1つとして挙げられます。

生前贈与とは、財産を贈る人(贈与者)が生きていることを前提に行われる贈与行為の1つです。財産をもらう人(受贈者)の「合意」のもとで、「無償」で財産を与える契約行為のこと言います。

この生前贈与とは、相続とは異なる税区分であり、受贈者が取得した財産には「贈与税」が発生します。相続税と同様に、贈与税にも基礎控除額(非課税枠)や、特例や控除などが存在しています。贈与制度における次のような非課税枠などは、相続税対策に有効です。

- 暦年課税制度:毎年110万円の非課税枠

- 相続時精算課税制度:1組につき2500万円の非課税枠

- 結婚・子育て資金贈与の特例:子育てに1000万円の非課税枠

- 教育資金贈与の特例:入学金に1500万円の非課税枠

- 住宅取得資金贈与の特例:省エネ住宅に1000万円の非課税枠

- 配偶者への自宅贈与:自宅が2000万円まで非課税

それでは、それぞれの制度の概要や、特例の適用要件などについて順番に解説していきます。

暦年課税制度:毎年110万円の非課税枠

暦年課税制度とは、1月1日から12月31日の1年間(暦年)に贈与された財産に対して課税される制度。贈与税の基礎控除額(非課税枠)は、毎年110万円と規定されているため、贈与者から受贈者に贈与することで課税されずに、遺産総額を減らすことが可能です。

なお、非課税枠を超えると、課税対象額に応じて税率が上昇する超過累進課税が適用されます。

相続時精算課税制度:1組につき2500万円の非課税枠

「相続時精算課税制度」とは、一組の贈与者と受贈者に対して、2500万円までの贈与を非課税にできる制度。2500万円を超えた分については、一律で20%の贈与税が課されます。

ただし、相続時精算課税制度における贈与者と受贈者には条件があります。贈与者は60歳以上の直系尊属(父母または祖父母)、受贈者は贈与者の直系卑属(子ども、孫またはひ孫)で、かつ18歳以上※1でなければなりません。

また、「相続時精算課税制度」令和5年度の税制改正により、令和6年1月から制度内容が大幅に改正されるのも覚えておきましょう。

令和6年1月以降「相続時精算課税制度」は、2500万円の非課税枠に加えて、年間110万円の基礎控除が新設されます。したがって、相続時精算課税制度を選択した後も、暦年課税制度と同様に、年間110万円以下の贈与財産であれば贈与税・相続税の対象から外れるということ。さらに、相続時精算課税制度は選択したら贈与税の申告が必要でしたが、その申告も不要になります。※2

※1その年の1月1日時点での年齢。令和4年3月31日以前は20歳。

※2参照:令和5年度税制改正大綱|自民党

結婚・子育て資金贈与の特例:子育てに1000万円の非課税枠

「結婚・子育て資金贈与の特例」は、自分の両親や祖父母といった直系尊属から、結婚・資金援助を受けたときに、適用できる非課税制度。

「結婚・子育て資金贈与の特例」の非課税枠は、目的別に次の通りです。

- 子育て(妊娠・出産)費用:1000万円

- 結婚に関する費用:300万円

「子育て費用」とは、不妊治療や妊婦健診の費用や産後ケア費用、子どもへの医療費、幼稚園などの保育料(ベビーシッター代を含む)を指します。また、「結婚に関する費用」は、挙式費用や衣装代などの婚礼費用、家賃・敷金などの新居費用などが該当します。

また、受贈者の要件は贈与者の直系卑属(子どもや孫など)で、かつ18歳以上50歳未満であり、前年分の所得が1000万円以下であることです。

ただし、この特例を受けるためには、金融機関に教育資金口座を開設して、その取り扱い金融機関を経由して「非課税申告書」を金融機関に提出する必要があります。なお、税務署での手続きは不要です。

参照:No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税|国税庁

教育資金贈与の特例:入学金に1500万円の非課税枠

「教育資金贈与の特例」は、自分の両親や祖父母といった直系尊属から教育に関する資金援助を受けたときに、適用できる非課税制度です。

「教育資金贈与の特例」の非課税枠は、目的別に次の通りです。

- 幼稚園や大学などの学校への支払い:1500万円

- 学校など以外(学習塾やピアノ教室)への支払い:500万円

「学校への支払い」とは、「入学金・授業料・入園料・入学(園)試験の検定料」といった直接支払われるものだけでなく、学用品の購入費・修学旅行積立金や学校給食費なども含まれます。

「学校など以外への支払い」に該当するのは、学習塾や水泳教室の指導者への月謝、水泳や野球などスポーツ、またはピアノや絵画などの文化芸術に関する活動などで発生する「習い事の費用」です。

また、受贈者の要件は贈与者の直系卑属でかつ30歳未満であり、前年分の所得が1000万円以下であることです。

金融機関にて専用口座を開設して、その取り扱い金融機関を経由して「教育資金非課税申告書」を提出する必要があります。なお、税務署での手続きは不要です。

参照:No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税|国税庁

住宅取得資金贈与の特例:省エネ住宅に1000万円の非課税枠

「住宅取得資金贈与の特例」は、自分の両親や祖父母といった直系尊属からマイホームなどの住宅資金の援助(贈与)を受けたときに、適用できる非課税制度のことです。

「住宅取得資金贈与の特例」の非課税枠は、住宅の種類に応じて次の通りです。

- 省エネ等住宅:1000万円

- 省エネ等以外の住宅:500万円

「省エネ等住宅」とは、断熱性や耐震性が一定の基準を満たすと証明されている建売住宅・マンション・中古住宅などを指し、非課税枠が通常よりも広く定められています。

贈与を受けた人(受贈者)ごとに適用され、受贈者は贈与者の直系卑属で、贈与を受けた年の1月1日時点で18歳以上でなければなりません。

参照:No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税|国税庁

贈与税の配偶者控除:自宅が2000万円まで非課税

「贈与税の配偶者控除」とは、自宅などの居住用不動産、またはその不動産の取得資金の贈与が行われた場合、夫婦間で行われる贈与について2000万円まで控除できる特例です。

「おしどり贈与」とも呼ばれており、婚姻期間が20年以上の夫婦が対象で、その後も受贈者が住み続けるなどの要件があります。

また「贈与税の配偶者控除」は、所有財産額に偏りがある夫婦間には有効ですが、不動産取得税や登録免許税などのコストが相続よりも掛かってしまう一面があります。場合によっては、「相続」で適用できる特例や控除を利用した方が、より有利になる場合もあります。

したがって、自宅や自宅の取得資金の贈与を配偶者に行う場合は、どちらがより節税になるかを慎重に検討してから実施することを推奨します。

参照:No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除|国税庁

生前贈与の注意点

生前贈与を相続税対策として有効に活用するためには、注意点を十分に把握しておく必要があります。

こちらの段落では、生前贈与の主な注意点を解説していきます。

注意点1:現金を手渡しで行わない

現金の手渡しは法的に認められた行為なので、「生前贈与」を現金の手渡しで行えば、通帳の記録にも残らないため「贈与税の対象から外れる」と考える方がいるかもしれません。

しかし、税務署には故人(被相続人)の通帳を調査する権限があります。そのため、使途が不明な多額の出金が見つかれば、税務署から調査を受ける可能性があります。

現金の手渡しは「お金が誰から誰に渡った」という記録が残りません。そのため、生前贈与の証拠とならず、結局は相続財産として相続税が課されるリスクがあります。

注意点2:定期贈与とみなされないようにする

生前贈与が税務署から「定期贈与」とみなされてしまうと贈与税が発生してしまいます。

定期贈与とは、数年にわたり計画的に一定額を繰り返し贈与する取り決めのことです。たとえば、1000万円を10年間にわたって毎年100万円ずつ贈与するような場合、累計の贈与額が贈与税の課税対象となる可能性があります。

これを避けるために、贈与契約書を作成して「毎年の贈与ではなく、1回ごとの贈与である」と明確に記載することが有効です。贈与日や金額、銀行口座への振込記録を残しておくと、暦年贈与として立証しやすくなります。

注意点3:死亡3年以内は相続になる

生前贈与をしても、財産のあげる人(贈与者)の死亡する7年以内に贈与された財産は相続税の対象になります。この規定を「生前贈与加算」と呼びます。

そのため、たとえば親から子どもへたとえば親から子どもへ急いで生前贈与を行っても、贈与したい金額が大きい場合には、受け渡しに時間がかかるため、節税効果が得られにくいといえます。節税対策で生前贈与をするのであれば、計画的に生前贈与を開始し、相続税の対象とならないように気を付けましょう。

注意点4:相続時精算課税制度と暦年課税制度は併用ができない

「相続時精算課税制度」は「暦年課税制度(暦年贈与)」と併用ができません。一度、相続時精算課税制度を選択すると、暦年課税を選択できなくなります。ただし、一組に対してなので、父からは子どもへは相続時精算課税制度を、母から子どもへは「暦年課税制度」という使い分けは可能です。

前述の通り「相続時精算課税制度」は令和5年度税制改正で内容は変更されますが、いったん相続時精算課税制度を選んだら、「暦年課税制度」は二度と使えない点に変更はありませんので注意してください。

「生前贈与の基本」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

相続税対策2:不動産を活用する

「相続税対策に不動産を活用する」のは、広く知られた相続税対策の1つです。しかし、具体的にどのような仕組みで不動産が節税効果をもたらすのかは、あまり知られていないかもしれません。

こちらの段落では、その仕組みや理由を紹介しつつ、次のような不動産の活用方法について解説します。

- 現金を不動産に転化する

- アパートなどの賃貸不動産を経営する

- 「小規模宅地等の特例」を適用する

- 「地積規模の大きな宅地評価」を適用する

現金を不動産に転化する

現金や預貯金をそのまま所有するのではなく、相続が発生する前に不動産を購入して、現金から不動産に転化するのも、相続税対策の主な方法の1つです。

相続税は、相続開始時の値段である「時価」で評価することが基本であり、遺産総額の評価額に対して課税されます。現金の場合、時価は金額がそのまま反映されます。それに対して、不動産の評価額は時価のおよそ80%に相当する「相続税評価額」が適用されるという特徴があります。

たとえば、1億円の財産があった場合を想定してみます。相続税の課税対象となるのは、現金だとそのまま1億円ですが、不動産の時価(相続税評価額)は約8000万円。この現金と不動産の時価の差額分である2000万円が、相続税を抑える効果を生み、相続税対策につながるといえます。

「不動産相続の基本」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

アパートなどの賃貸不動産を経営する

自分で自由に使える更地である「自用地」を所有している場合、アパートやマンションといった賃貸住宅を生前に建設することで、土地の相続税評価額を下げることが可能です。

前の段落で、「不動産の評価額は、時価ではなく相続税評価額が基準となり、低く抑えられる」と解説しました。土地の評価額は、更地のまま所有するよりも、建物を建てることで評価額を下げられるという特徴があります。また、第三者に貸し出すことで評価額をさらに下げることもできます。

その場合は貸家と扱われ、貸家が建っている土地のことを「貸家建付地」と呼び、このとき相続税評価額は次の計算で求められます。

相続税評価額=自用地の価額額-(自用地の価額額×借地権割合×借家権割合×賃貸割合)

借地権割合は、エリアによって原則30%~90%の数値が定められています。借家権割合は全国一律30%で、賃貸割合は稼働率のことを指します。かりに、自用地の評価額が1億円、借地権割合60%、賃貸割合80%の場合で計算しています。

相続税評価額=1億円-(1億円×60%×30%×80%)=8560万円

このように賃貸不動産を経営することで評価額を下げ、相続税を抑えられます。貸している部屋(賃貸割合)が満室で100%のときに最大の効果が得られます。

また、相続後に継続的な家賃収入が期待できるため、遺された家族の収入源として有効となる場合があります。さらに、アパート購入のための借入金(ローン残高)は相続財産から差し引くことができるため、課税対象となる遺産総額を抑えることが可能です。

「小規模宅地等の特例」を適用する

「小規模宅地等の特例」とは、一定の要件を満たす土地に対して、相続時の評価額を最大80%まで減額できる特例のことです。本来3000万円の評価額の土地であっても、最大600万円まで大幅に評価額を下げられるため、大きな節税効果が見込めます。

土地を相続した場合、高額な相続税が課せられてしまうと、そこに住み続けることや事業を続けることが難しくなる可能性を防ぐ目的があります。「小規模宅地等の特例」が適用できる土地は目的別に異なり、適用される敷地面積と減額率をあわせ、代表的なものを挙げると以下の通りです。

| 土地の種類 | 適用敷地面積 | 減額率 |

|---|---|---|

| 特定居住用宅地 (自宅など居住用) | 330㎡まで | 80% |

| 特定事業用宅地 (事業用) | 400㎡まで | 80% |

| 貸付事業用宅地等 (賃貸用) | 200㎡まで | 50% |

参照:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

上記の土地種類にある「貸付事業用宅地等」とは、前述した賃貸不動産のことです。土地の種類以外にも、適用条件として利用状況や相続人が影響してくるため、事前に確認が必要です。

「地積規模の大きな宅地評価」を適用する

面積の広い土地を相続した際に、その土地の相続税評価額を下げられる「地積規模の大きな宅地の評価」という特例が適用できることがあります。

土地の要件については、三大都市圏では地積が500㎡以上、それ以外の地域では1000㎡以上の土地を有している場合で適用できる可能性があります。この特例を適用することで、相続税評価額がおよそ20%減額できます。

「地積規模の大きな宅地評価」を適用するには、市街化調整区域内の土地でないことなど条件が定められているため、事前に要件などを確認しておきましょう。

不動産活用の注意点

不動産を活用した相続税対策は、賃貸不動産の経営などだと事業の可能性が広がるため、魅力に感じる人が多いかもしれません。しかし、そうした魅力だけでなく押さえておきたい注意点も存在しています。

こちらの段落では、不動産活用の注意点について解説していきます。

税に対して、政府は令和5年度の「税制改正大綱」において、見直し検討を盛り込みました。今後、政府がタワマン節税(タワーマンション節税)に対して、どのような対策を講じるのか動向を注視すべきでしょう。

注意点1:賃貸不動産の経営には空室などのリスクが生じる

アパートやマンションなどの賃貸不動産を経営する場合、賃貸不動産は空室リスクなどが伴います。赤字にならないように、収支計画や対策をしっかりと立てたうえで検討する必要があります。

目先の節税効果だけに捉われず、事業として成り立つ賃貸不動産かどうかを自ら見極めることが重要です。

注意点2:特例の細かな適用要件を満たす

「小規模宅地等の特例」や「地積規模の大きな宅地評価」は、当然ながら要件を満たしていないと特例が適用できません。「小規模宅地等の特例」は、前述の通り、適用できる土地の目的は「居住用・事業用・賃貸用」の主に3種類あり、それぞれ適用要件が異なります。

たとえば、宅地の使途が「居住用」だった場合を例に挙げると、配偶者が相続人となれば、とくに要件がありません。しかし、“配偶者以外”の子どもを含む親族が相続した場合は、追加の条件がいくつか設けられているので、この特例の適用を受けるのが難しくなります。

「同居している親族(子ども)」が相続する場合だと、相続開始前から相続税の申告期限まで居住し、所有していなければなりません。そして、「その他親族(子ども)」の場合だと、子ども自身が所有する持ち家に住んでいないことなどの要件をすべて満たさないと、「小規模宅地等の特例」の適用が受けられません。

こうした特例には例外規定も設けられており、複雑な制度であるため、適用要件を十分に確認しておく必要があるといえます。

相続税対策3:生命保険などを活用する

相続税対策として、自分が死亡したり、重い障害を抱えたりした場合に備える「生命保険金(死亡保険金)」の活用について解説していきます。

生命保険金(死亡保険金)は、土地や建物といった不動産や現金とは異なり、「みなし相続財産」に区分され、相続税の課税対象となります。生命保険は、その性質上、被相続人の所有財産とはみなされません。さらに、相続により被相続人から相続人へ所有権が継承されるものでもありません。

生命保険金(死亡保険金)は受取人の「固有財産」扱いとなり、相続財産に含まれないため、遺産分割協議の対象にもなりません。つまり、こうした生命保険(死亡保険)の特徴をうまく活用すれば、相続税対策につなげられるということです。

生命保険(死亡保険)の特徴を踏まえて、次のような活用方法があります。

- 生命保険の非課税枠を活用する

- 相続放棄して死亡保険金を受け取る

- 一時払い終身保険に加入する

それでは、上記の3つの生命保険(死亡保険)の活用方法について解説していきます。

生命保険の非課税枠を利用する

相続の発生後に支払われる生命保険金(死亡保険金)には、相続税の非課税枠があり、次のような計算式で求められます。

非課税枠=500万円×法定相続人の人数

たとえば、法定相続人が配偶者と子ども2人の合計3人いる場合、非課税枠は1500万円(=500万円×3人)です。この非課税枠で収まる範囲内の生命保険金(死亡保険金)に加入することが、相続税対策として有効といえます。生命保険金(死亡保険金)を受け取れば、相続税を納税するための資金や遺族の生活資金として活用できるメリットがあります。

相続放棄をして死亡保険金を受け取る

生命保険金(死亡保険金)は、前述の通り、相続制度において「みなし相続財産」に含まれます。被相続人の遺産の一切を相続しない「相続放棄」を選択すれば、遺産の中に借金などの債務がマイナスの財産が含まれていた場合、相続人は借金を継承しなくても済みます。

このとき相続放棄の対象となる遺産には「みなし相続財産」が含まれません。したがって、相続人は「相続放棄」で借金などの遺産を放棄しても、死亡保険金は受け取れるということです。

ただし、注意点として、相続放棄をした人は法定相続人ではなくなるため、生命保険(死亡保険)の非課税枠を利用できない点は押さえておきましょう。

なお、相続放棄の期限は、「相続開始を知った日から3か月以内」に家庭裁判所で所定の手続きをする必要があります。つまり、「放棄する」と意思表示するだけでは、相続放棄は成立しません。

「相続放棄」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

一時払い終身保険に加入する

一般的に、生命保険(死亡保険)は年齢や健康状態を理由に、高齢になればなるほど加入が難しくなります。しかし、それでも一部の生命保険では、90歳まで加入が可能な「一時払い終身保険」が存在しており、そうした生命保険(死亡保険)に新規加入するのも有効だといえます。

「一時払い終身保険」は、契約時に保険料をまとめて一括で支払う終身保険。葬儀費用や遺された家族の生活資金として加入する人が多いです。一定期間以上加入すれば、解約返戻金が支払い分を上回る可能性が高いため、高い貯蓄性があることも魅力の1つ。

前述した、非課税枠や受取人を指定できるなどのメリットとあわせて、「一時払い終身保険」は相続税対策の候補であるといえます。

生命保険の注意点

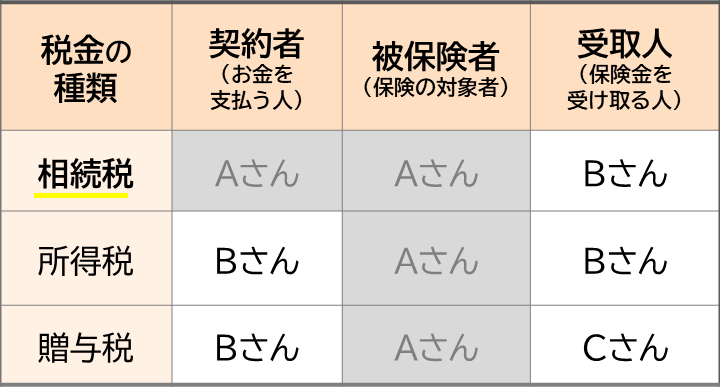

「生命保険(死亡保険)」の注意点として挙げられるのが、契約者・被保険者・受取人の設定によって、課せられる税金の種類が異なってしまうということ。

契約者・被保険者・受取人に登場する人を、Aさん、Bさん、Cさんとします。Aさんが死亡した場合、Aさんとその他Bさん、Cさんがどのような関係だったかにより、生命保険金(死亡保険金)に課せられる税区分は以下の通りになります。

たとえば、父親から母親へ生命保険金(死亡保険金)を渡し、相続税になるようにするためには、どうすればよいでしょうか?この場合は、父親=Aさん、母親=Bさんとして考えるのが正解。つまり、契約者と被保険者は“同一人物”でなければならないということです。

「契約者と受取人が同じ人」のケース、または「契約者、被保険者、受取人が全員違う人」のケースだと相続税に区分されません。前者のケースだと「所得税」に、後者のケースだと「贈与税」に区分されてしまい、生命保険(死亡保険)の非課税枠が適用できません。

したがって、相続税に区分されるように、契約者・被保険者・受取人の関係性に十分に注意して、生命保険(死亡保険)の加入を検討するとよいでしょう。

その他の相続税対策

ここまで解説した「生前贈与・不動産・生命保険」の活用以外にも、相続税対策に活用できるさまざまな制度や方法が存在しています。直接的な相続税対策に結びつかないこともありますが、次のような手段があることも知っておくと役立ちます。

- 家族信託を活用する

- 養子縁組で法定相続人を増やす

- 公益のために団体などに寄附する

- 自宅リフォームや建物修繕を行う

- 死亡退職金の非課税枠を利用する

- お墓などの非課税財産を購入する

- 「配偶者居住権」を利用する

- 相続税の控除制度を適用する

上記のその他の相続対策について、相続税の仕組みを押さえつつ、どのように役立つかについて解説していきます。

家族信託を活用する

直接的な節税効果は見込めませんが、「家族信託」も相続税対策に有効です。「家族信託(民事信託)」とは、自分の意向を尊重した形で、自分の家族に財産の管理や運用を委ねる制度のことで、認知症対策としても有効です。

認知症などで判断能力が低下してしまう状態になると、その人には遺言能力がなくなったとみなされるため、自分の財産を家族に遺すことが難しくなります。家族信託では、委託者・受託者・受益者の三者が設定されます。

自分の判断能力が低下する前に家族信託を契約しておけば、財産の本来の所有者である「委託者」は、自分の財産運用や管理を「受託者」に任せられます。そして、その運用で生じた利益を「受益者」が受け取れるように指定も可能に。つまり、賃貸不動産の家賃収入など自分の財産で生じた利益を、生前に任意の相手に渡すことができるのです。

また、家族信託は遺言書と異なり、自分の遺産を1回目の相続(一次相続)だけでなく、次の相続(二次相続)も条件付きで指定できます。これを「後継ぎ遺贈型受益者連続信託」といい、信託契約が終了しない場合であれば、2回目以降の相続も受益者として指定できます。

さらに、信託契約が終了した際の残っていた信託財産(残余財産)の所有権の帰属先を指定できるため、スムーズな遺産相続の手助けになるでしょう。

このように家族信託制度の特徴を押さえた上で、活用を検討してもよいでしょう。

「家族信託」について、詳しく知りたい方はこちらの記事をご覧ください。

養子縁組で法定相続人を増やす

相続税の非課税枠となる基礎控除額は、法定相続人の人数に連動して増えます。したがって、養子縁組を行うことで、法定相続人の人数が増えれば、相続税の基礎控除額が増額するため相続税対策につなげられます。

養子縁組の注意点として覚えておきたいのが、法定相続人に含められる養子人数の上限が設けられていること。実子がいない場合は2人まで、実子がいる場合は1人までしか、養子を含められません。

例外的に、実の親との親子関係を完全に解消する「特別養子縁組」による養子や、配偶者の連れ子を養子にした場合は、「実子」とみなされるため養子人数の上限はありません。さらに特殊なケースで、養子縁組をした養子がすでに死亡し、その子どもに代襲相続が発生して相続人になった場合も同様に上限はありません。

養子人数の上限や、例外的なケースを正しく理解した上で、養子縁組を活用した相続税対策を検討するとよいでしょう。

公益のために団体などに寄附する

相続したその遺産(相続財産)を国や地方公共団体などに寄附すれば、寄附した金額分は相続税の課税対象にならず、相続税対策につなげられます。遺産を相続しても、「自分に必要ない」「社会貢献に役立てたい」と考える方にも適した対策といえます。

「相続の開始を知った日の翌日から10か月以内」の相続税の申告期限までに、寄附先として認められている法人団体または組織へ、相続財産をそのままの形で寄附すれば問題ありません。これは相続だけでなく、遺言書による財産を渡す行為である「遺贈」も対象です。

こうした「寄附の特例」の注意点は2つ。1つは、寄附先である特定の公益法人が、寄附した時点から2年以上は公益目的の事業を継続していること。もう1つは、不当な理由で相続税を減少させる目的ではないことです。「寄附の特例」はこうした両方の要件を満たす必要があります。

参照:No.4141 相続財産を公益法人などに寄附したとき|国税庁

自宅のリフォームや建物修繕を行う

生前に、自宅のリフォームや大規模な修繕などを行い、費用を支払えば預貯金が減るため遺産総額を減らすことができます。現金支払いでなく、リフォームローンを組んだ場合も同様に、借入金という「マイナスの相続財産」が存在することになるため、同様に遺産総額を減らす効果が期待できます。

この生前にリフォームを行う際の注意点として、自宅の床面積が増える増築や、自宅の価値が上昇するようなリフォームを行わないことが挙げられます。床面積が増えると固定資産税評価額が増えてしまい、相続税評価額も上がってしまうためです。つまり、建物の評価額は変えず、自分の所有する財産である預貯金だけを減らすことがポイントだといえます。

死亡退職金の非課税枠を利用する

前述した生命保険(死亡保険金)と似ている性質を持つのが「死亡退職金」です。死亡退職金は、会社で勤務していた人の死亡によって、3年以内にその遺族に支払われる退職金を指します。

生命保険との共通点は、非課税枠の計算方法が同じであるということ。「500万円×法定相続人の人数」で非課税枠が適用されます。相続人が受け取る生命保険(死亡保険金)と同様に、「みなし相続財産」扱いになり、相続税の課税対象となります。

なお、死亡後3年以降に受け取った場合、死亡退職金は所得税に区分されてしまうため、相続税の非課税枠が無関係になります。さらに、基準日は支給日ではなく「支給が確定した日」になる点にも注意しましょう。

お墓などの非課税財産を購入する

相続税の計算では、被相続人が所有するすべての財産や権利が相続税の課税対象となるのが基本となっています。しかし、例外も存在しており、お墓や仏壇、仏具などの祭祀は相続税の課税対象にならない「非課税財産」として、計算から除外することができます。

たとえば、生前に200万円のお墓を購入すれば、現金が200万円減少し、お墓という財産がその分増加します。このとき、お墓は相続税の課税対象から外れるため、相続税対策に結びつけられるということです。

また、お墓などの非課税財産の注意点は3つあります。1つ目は仏具などであっても、骨董や希少価値があるものは課税対象になること。

2つ目が、お墓の購入の未払い金やローンは「債務控除」に含まれないこと。債務控除とは、遺産総額を計算する際に借金などの債務を、課税対象金額から差し引くことです。税金の未払いは債務控除の対象になりますが、お墓などは対象外なので注意しましょう。

最後の3つ目は、相続発生後にお墓などを購入しても非課税財産扱いにならないことです。非課税財産を購入して、その仕組みを利用する際は、3つの注意点をしっかりと押さえておきましょう。

「配偶者居住権」を利用する

直接的な節税効果はないものの、遺された配偶者の住む場所をしっかりと確保するために、覚えておきたいのが「配偶者居住権」という権利。

「配偶者居住権」とは、令和2年4月に施行された権利であり、遺された配偶者は被相続人が所有していた建物に、自身が死亡するまで、または一定期間を無償で居住できるようになりました。

相続が発生したとき、配偶者が現金を一切相続できなかった場合、老後の資金に困る可能性があります。「配偶者居住権」は、そうした状況に遺された配偶者が陥らないように、その居住する場所を守る目的があります。

なお、「配偶者居住権」の対象となる被相続人の建物は、夫婦が同居していなくても問題ありません。しかし、建物を配偶者以外と共有していた場合は、「配偶者居住権」の対象とならないため注意しましょう。

遺された配偶者は、遺産分割(遺言または遺産分割協議)、遺贈、死因贈与、そして家庭裁判所の審判のいずれかの方法で「配偶者居住権」を取得しましょう。なお、「配偶者居住権」を他人に主張するためには、建物の相続登記を「所有者」とともに共同申請する必要があります。

また、「配偶者居住権」のメリットは、遺産分割協議を行う際は、建物を所有権と居住権に分けて考えられるため、バランスの取れた相続も可能になること。

そもそも、「配偶者居住権」では、建物の価値を「所有権」と「居住権」に分けて考えます。被相続人が所有していた建物にそのまま住み続けるために、配偶者は一定の要件の下で「居住権」だけを取得します。そして、 建物の「所有権」を子どもなど他の相続人が取得することで、相続人の間で遺産分割でバランスを取ることができるのです。

相続税の控除制度を適用する

相続税には基礎控除以外にも、次のような6つの控除制度が存在します。

- 配偶者控除

- 未成年者控除

- 障害者控除

- 贈与税額控除

- 相次相続控除

- 外国税額控除

上記の相続税控除制度は、各相続人の相続税額が算出された後に差し引かれるものです。それでは、各控除制度について順番に解説していきます。

<1. 配偶者控除>

すでに解説した贈与税の「配偶者控除」とはまったく別なものとして、相続税にも「配偶者控除」が存在しています。贈与税の方とは異なり、非課税枠の大きさが特徴。配偶者の税額軽減は、「1億6000万円」または「配偶者の法定相続分」のいずれか多いほうの金額にかかる相続税を控除することが可能です。

<2. 未成年者控除>

「未成年者控除」は、相続人が未成年者の場合に適用できる制度。18歳※4から相続開始時の年齢を差し引いた数字に10万円を乗じます。算出された金額が控除額となり、相続税額から差し引けます。なお、相続時の年齢で1年未満は、切り捨ててカウントします。

※4令和4年3月31日以前の相続については20歳からです。

<3. 障害者控除>

法定相続人に一定以上の障害がある場合、障害の程度に応じて「障害者控除」が適用できます。85歳から相続開始時の年齢を引きます。その数字に、一般障害者の場合は10万円、特別障害者の場合は20万円を乗じて算出された金額を控除できます。未成年控除と同様に、相続時の年齢で1年未満は切り捨ててカウントします。

<4. 贈与税額控除>

相続開始(被相続人が死亡する)3年以内※5に財産の贈与(生前贈与)があり、贈与税を支払っている場合は、その金額分が「贈与税額控除」として相続税から控除されます。というのも、相続税は被相続人が亡くなる3年前の贈与された財産も加算の対象となっているため、すでに支払った贈与税に対して二重課税になってしまうため、その分を相殺するための措置です。

※5令和5年度の税制改正により、加算期間が3年から「7年」に変更される予定です。

<5. 相次相続控除>

「相次相続控除」は、10年以内に相続が複数回発生した場合に、後に発生した相続にかかる相続税から一定額を控除できる制度。短期間に同じ財産を相続が発生すると、その財産に対して実質的に二重課税がかかってしまいます。相続人の負担を軽減するため、1回目の相続から2回目の相続の期間が短ければ短いほど、控除される割合が高くなるように設定されています。

<6. 外国税額控除>

「外国税額控除」とは、海外で支払った相続税の一部を、相続税額から差し引く制度。親が外国に居住しており、海外にある財産を取得する場合などが関係します。贈与税額控除と同様に、二重課税を防ぐために外国で相続税に相当する税金が課されている場合に適用できます。

実際に相続した場合は、こうした相続税の控除制度が適用できるかどうかを確認しておくとよいでしょう。

「相続税の基礎控除」について、詳しく知りたい方はこちらの記事をご覧ください。

相続税は早めに対策すれば節税できる

相続税対策は、早いうちに取り組んでおくに越したことはありません。そのため、まずは相続税の仕組みや概要を把握しておくとよいです。ここまで解説でも触れた通り、相続税対策で必要な要素の1つが「計画性」です。

しっかりと計画を立てて実行に移していくことが「生前贈与・不動産・生命保険」のいずれにも共通することです。そのためには、財産を渡す側ともらう側の双方が、相続という“未来”に向き合って話し合うことも大切です。こうした早めの準備や対策を事前に講じておくことが、節税を実現するための鍵となります。

税理士を始めとしたプロの力があると、相続税対策に適切なアドバイスをしてくれます。不動産の活用などについては、専門的な知見がないと実行に移すのさえなかなか難しいでしょう。まずは、当サイトから専門家にご相談ください。残された家族が相続で困らないようにするための対策を早めに取っていきましょう。