自分の遺産を相手に渡したい場合、生前贈与や相続を思い浮かべる人は多いかもしれません。生前贈与・相続だけでなく、遺言書による遺贈という手段も知っておくと、さらに選択肢を広げられるでしょう。こちらの記事では、遺言書による遺贈の種類といった基礎知識をはじめ、生前贈与・相続との違い、発生する税金、注意点などをわかりやすく解説していきます。

目次開く

《概要》遺贈(いぞう)の定義や基礎知識

遺贈を理解するうえで、まずは押さえておきたいのが遺贈の基礎知識でしょう。こちらの段落では、遺贈の定義や、遺贈が行われる目的やその理由について、わかりやすく解説します。

遺贈とは、遺言で自分の財産を渡す行為

遺贈(いぞう)とは、どのような意味なのでしょうか?遺贈は、一般的に以下のように定義されています。

遺贈とは、遺言者が死後に財産を人(相続人に限らない)に無償で譲与すること。

相続税法では上記のように定めており、さらに補足するならば、「死後に自分の所有する財産を“遺言書”に則って相手に渡すという、死亡した人による“単独行為”」であることがポイントとして挙げられます。

遺贈は、遺言書がないと成立しません。なおかつ、死亡した人と財産を渡される相手の間で合意が不要な「単独行為(一方的な意思表示)」であることもポイントです。

遺贈をする人のことを「遺贈者(いぞうしゃ)」、反対に遺贈で財産を受け取る人を「受遺者(じゅいしゃ)」と呼びます。遺贈は遺言を作成する必要があり、遺言(遺言書)を作成した人のことを「遺言者(いごんしゃ)」といいます。

遺贈に関連する用語をまとめると以下の通りです。

- 遺言により財産を渡す行為:遺贈

- 遺贈で財産を贈った人:遺贈者

- 遺贈で財産を受け取った人:受遺者

- 遺言(遺言書)を作成する人:遺言者

細かくいうと、遺言書により遺産を指定して渡す人物が、法定相続人以外だと「遺贈」になります。法定相続人だと、遺言書であっても「相続」行為として扱われます。

また、遺言者と遺贈者は名称こそ異なっていますが、いずれも自分の財産を他人に渡そうと考えている人なので、同一人物であることがほとんどです。

遺贈が行われる目的・理由とは?

遺言書がない場合、自分が所有していた財産は民法の規定に則って相続する「相手」と、「相続分」が自動的に決定されています。これを「法定相続」と呼び、民法で定められている相続人を「法定相続人」、遺産の相続分を「法定相続分」とそれぞれ呼称します。

遺言書の内容は「法定相続」よりも優先されるため、遺贈者本人の自由意思に基づいて遺産を渡したいときに、遺言書による遺贈が活用されます。

それでは、「法定相続分」と「法定相続人」に則らない場合を、順番に具体的に解説していきたいと思います。

たとえば、母親を献身的に介護してくれた長男と、家庭に無頓着で非協力的な次男が、相続人だった場合を例とします。母親は自分の遺産を長男に多めに渡したいと考えています。このまま遺言書を作成せずに、「法定相続分」に従って相続されてしまうと、自分の子どもである長男と次男に平等に遺産相続されてしまいます。

そこで、長男(受遺者)に多めに遺産を渡したいのであれば、その旨を遺言書に母親(遺贈者)の意思を明記し「遺贈」することで、母親(遺贈者)の望みを実現させることができます。

「法定相続人」以外の特定の人物に遺産を遺贈したい(相続させたい)ときも同様。血縁関係や婚姻関係など戸籍上つながりがない以下のような人物または団体などにも、遺贈により自分の財産を渡せます。

- 再婚相手の連れ子

- 認知していない子ども(非嫡出子)

- 内縁関係の相手特別に親しかった人、お世話になった人

- 慈善団体や母校などの法人

このように遺贈を活用すれば、遺産相続において自分(遺贈者)の意思を反映させられるため、法定相続とは異なる遺産分割がしたいときにおすすめです。

また、前提条件として遺贈は遺言書がないと成立しないため、遺言に関する知識もあわせて理解しておくとよいでしょう。

「遺言」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

「自筆証書遺言」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

遺贈の種類。「包括遺贈」と「特定遺贈」とは?

遺贈にもいくつか種類があり、主なものとして「包括遺贈」と「特定遺贈」の2種類が挙げられます。包括遺贈と特定遺贈のそれぞれの特徴について、両者を項目ごとに比較した表を交えて解説します。

包括遺贈とは相続財産の割合で指定する遺贈

「包括遺贈」とは、相続財産の内容を具体的に特定せずに、相続財産の割合で指定する遺贈の形態のこと。包括遺贈を受けた受遺者のことを「包括受遺者」と呼びます。

相続財産の内容は「財産の何分の何」というように割合を示すことがあります。具体例を挙げると、「自分の資産の3分の1を長男にゆずる」というように遺言書には記載されます。

包括遺贈の注意点は、遺産を受け取る「受遺者」が引き継ぐのが、現金・不動産・株式などのプラスの財産だけでなく、借金や負債などのマイナスの財産も含まれること。包括遺贈は、その財産の種類を特定せず、遺贈者の権利義務までも継承します。

したがって、相続財産の割合で財産を承継するため、包括受遺者はその割合に応じたマイナスの財産も遺贈されてしまうことがあるのです。前述の「自分の資産の3分の1を長男にゆずる」であれば、遺贈者に借金があった場合、長男(包括遺贈者)は借金の3分の1も引き継いでしまうことになります。

特定遺贈とは相続財産を具体的に指定する遺贈

「特定遺贈」とは、遺贈者が相続財産を、割合ではなく具体的に指定する遺贈の形態のこと。包括遺贈と同様に、特定遺贈を受けた受遺者のことを「特定受遺者」と呼びます。

特定遺贈の具体例を挙げると、遺言書に「妻には〇〇県〇〇市に所在する土地と建物を、長男には〇〇銀行〇〇支店の預貯金を1000万円与える」という具合に記載されます。

このように、「誰に、何を、どれくらい」遺贈するのか具体的に明記されており、遺言書に指定がなければ、借金などのマイナスの財産を特定受遺者が引き継ぐことは、ローンのある不動産などを除き、基本的にありません。

ただし、特定遺贈では他の相続人が最低限受け取れる「遺留分」を侵害しているケースだと、特定遺贈の内容通りになりません。たとえば、特定遺贈で高額な遺産を指定すると、他の相続人の遺産分まで配慮しきれておらず、その結果遺留分を侵害してしまっていたというケースがあるためです。この場合、遺留分を侵害された相続人の請求により、法律で保障されている遺留分を相続人が相続することになります。

〈比較〉包括遺贈と特定遺贈の違い

前述の通り、包括遺贈と特定遺贈の大きな違いは、マイナスの財産が引き継がれるかどうか。包括遺贈だと遺産全体の割合を基準に考えるため、マイナスの財産も継承されますが、特定遺贈は指定された財産のみを相続します。

したがって、マイナスの財産を遺贈者が抱えていたとしても、その赤字やローンなどを含む「マイナスの財産」自体を指定されなければ、継承されることはありません。

遺贈による借金の負担するリスクがあるかどうかは、しっかりと確認しておきたいポイントです。さらに、包括遺贈と特定遺贈の違いはそれだけではなく、両者には下記のような違いがあります。

| 《包括遺贈》 | 《特定遺贈》 | |

|---|---|---|

| 遺贈方法 | 財産の割合を指定 | 特定の財産を指定 |

| マイナス財産の 継承 | あり | なし※1 |

| 受遺者の権利が 及ぶ範囲 | 相続人と同等 | 特定の財産のみ |

| 遺産分割協議への 参加 | あり | なし |

| 遺贈放棄の方法 | 家庭裁判所への 申述 | 遺言執行者や 他の相続人への 意思表示のみ |

| 放棄の期限 | 3か月以内 | なし |

| 不動産取得税の 負担 | なし | ・相続人だと「なし」 ・相続人以外だと「あり」 |

参照:相続税法(基礎編)令和五年度版|国税庁

※1ただし、赤字などの債務を抱える企業やローンが残る不動産などを指定された場合は、マイナスの財産を継承してしまう可能性があります

それでは、包括遺贈と特定遺贈の違いを、「受遺者の権利」「放棄する方法」そして、「不動産取得税」に大別して、各項目ついて順番に解説していきます。

受遺者の権利。遺産分割協議書への参加

「受遺者の権利」では、包括遺贈だと受遺者には相続人と同等の権利が与えられます。(民法990条)また、権利だけでなく借金などの義務も承継してしまう点で、相続人と同じ権利義務を有するとみなされています。

そのため、自分以外に他にも相続人がいる場合、遺産をどのように配分するかを話し合う「遺産分割協議」への参加も必要です。一方で、特定遺贈では特定の財産のみにしか、受遺者の権利が発生しないため、遺産分割協議への参加も不要です。

また、受遺者に遺贈された遺産割合が多い、または財産が高額だった場合は注意が必要です。遺贈された財産が、他の相続人が最低限受け取れる「遺留分」を侵害していた場合は、「遺留分侵害請求」が行使され、相続トラブルに発展してしまうことがあります。

「遺留分」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

放棄する方法や放棄の期限について

遺贈を放棄する方法とその期限にも、包括遺贈と特定遺贈で大きな差が出ています。

包括遺贈を放棄するには、原則的に「相続(包括遺贈)があったことを知ってから3か月以内」に、遺言者の最後の住所地を管轄する家庭裁判所で「遺贈の放棄の申述」をしなければなりません。

包括受遺者が行う「遺贈の放棄」は、相続人が遺産を相続しない「相続放棄」とほぼ同様の方法を取らなければなりません。用意する書類は「包括遺贈放棄の申述書」に加えて、遺言者の戸籍謄本・住民票除票・遺言書の写し・申述人(包括受遺者)の住民票などです。

一方で、特定受遺者では、遺言執行者(いなければ他の相続人)に放棄する意思表示を伝えるだけで問題ありません。口頭での意思表示も可能ですが、遺贈放棄書と内容証明郵便を書面にて、他の相続人や遺言執行者に郵送すると確実です。「遺贈を承認するか、放棄するか」の期限の指定がない限り、遺贈を放棄する期限も決まっていません。

このように包括受遺者の方が、特定受遺者よりも放棄するにあたって、面倒な手間が掛かってしまいます。なお、包括遺贈・特定遺贈ともに「遺贈の放棄」が一度認められてしまうと、撤回ができませんので注意しましょう。

「相続放棄」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

不動産取得税の負担

土地や家屋の贈与などで不動産を取得した際に発生する「不動産取得税」は、包括遺贈と特定遺贈では大きな差が生じます。

不動産取得税については、包括遺贈では誰が受遺者になっても非課税です。一方で特定遺贈は、相続人“以外”が受遺者になると課税対象になり、相続人だと非課税となるためケースによるといえます。

なお、不動産における「土地」は「田んぼ・畑・山林・牧場」が、「家屋」は「住宅・お店・工場」などの建物が含まれます。

特定遺贈により不動産を取得した際は、受遺者が相続人以外だった場合は、不動産取得税がかかるため注意が必要です。

参照:不動産取得税|総務省

《比較》遺贈は、相続・贈与とは何が違う?

遺産相続の場面で登場し、「遺贈」と似たような意味を持ち、違いの分かりにくい言葉が「相続」「贈与」でしょう。三者の違いについて簡潔に解説します。

相続とは、死後に財産を相続人に渡すこと

相続とは、「死後に自分の所有財産などを、相続人に受け継がせる」こと。相続は、遺言書で「遺贈」する行為とは違い、民法で定められた「法定相続」に則って、自分の財産を相続させるのが特徴の1つ。ただし、遺言書により遺産を継承しても、その受取人が法定相続人であれば、「遺贈」ではなく「相続」として扱われます。

相続させる相手(相続人)は、配偶者や子ども、自分の両親などの自身と一定の身分関係にある「法定相続人」に限られます。いわゆる、婚姻関係者や血縁関係者が「法定相続人」であり、その中から実際に遺産を相続する「相続人」となることがほとんどだといえます。

相続の対象となる財産(相続財産)は、預貯金や不動産などのプラスの財産、借金や債務などのマイナスの財産の両方です。相続時に発生する相続税は、相続財産すべてが課税対象になります。

相続は「死亡によって効力を持ち始め」、相続の時点で死亡した人と財産を受け継ぐ人との間で合意がまだ取れていないため、死亡した人による「単独行為」であるといえます。

なお、相続で取得した不動産に対する「不動産取得税」は発生しません。

「相続」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

贈与とは、生前に財産を渡す約束ができていること

贈与とは、「主に、生前に自分の所有財産などを、個人に無償で渡す」こと。贈与は、財産を渡す側と受け取る側の間で合意が取れている「契約行為」であり、財産を渡す側が死亡する前にすでに贈与契約が完了している状態です。

贈与にも種類がありますが、「贈与」は一般的に、生前に契約の合意を取るだけでなく、生前に受け渡しも完了させる「生前贈与」を指すことが多いです。

このように、「生前贈与」は、死亡によって効力が発生し、死亡した人の単独行為である「遺贈」や「相続」とは明確な違いがあります。

贈与の対象となる財産は、プラスの財産のみ。そもそも、贈与税は無償で自分の財産を相手に取得させることを前提としているため、マイナスの財産という概念がありません。贈与税も、贈与された財産だけが対象です。

「不動産取得税」は、取得した不動産の評価額に対して原則4.0%(住宅用の場合などは3.0%)発生します。

ただし、贈与にもいくつかの種類があり、生前ではなく“死亡後”に財産をわたす贈与もあります。こうした遺贈と同じような共通点を持つ贈与が「死因贈与」です。死因贈与とは、財産を渡す側が、死亡したときに効力を生じる贈与契約です。書面・口頭いずれでも成立し、書面の場合、封印なども不要です。

遺贈と死因贈与は死亡時に効力を発揮し、遺産を渡す相手も契約で決定されているため混同しやすいです。しかし、遺贈は「死亡した人の単独行為」であるのに対し、死因贈与はあくまでも贈与の一種であるため、「当事者双方の合意が取れている契約行為」である点が大きな違いだといえます。

もちろん、死因贈与も贈与の中の1つであるため、不動産取得税(4.0%)と登録免許税(2.0%)の税率も生前贈与と同じです。

まとめますと、贈与には死因贈与と生前贈与があるため、相手との合意は基本的に贈与契約で取れていますが、効力が発生するタイミングに違いがあるということ。とくに、死因贈与は遺贈と死亡時に効力が発生するため、紛らわしいので混同しないように気を付けましょう。

「贈与」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

〈まとめ〉遺贈・相続・贈与

これまで解説した「遺贈」「相続」「贈与」について、それぞれの項目についてまとめて、比較すると以下の通りです。

| 遺贈 | 相続 | 贈与 | |

|---|---|---|---|

| 税区分 | 相続税 | 相続税 | 贈与税 |

| 不動産所得税 | 場合による | なし | 原則4.0%※2 |

| 登録免許税 | 0.4% | 0.4% | 2.0% |

| 行為区分 | 単独行為 | 単独行為 | 契約行為 |

| 相手との合意 | なし | なし | あり |

| 受け取る相手 | 自由 | 決定相続人のみ | 自由 |

※2住宅用の場合などは不動産取得税は3.0%になります

「相続」は、不動産取得税が発生しないというメリットがあります。土地・建物・自宅などの不動産を、配偶者や子どもなどの法定相続人に渡したいときに有効でしょう。

一方で、「相続」はあくまでも、死亡した人の遺言書による単独行為であることがデメリットといえるでしょう。相続人には相続放棄の権利も認められているため、死亡した人の意向が必ずしも反映されるとは限りません。さらに、相続人が複数いる場合は、相続人同士で遺産相続について意見が対立してしまい、相続トラブルに発展するリスクさえあります。

「贈与」は、死因贈与・生前贈与ともに、自分の財産を渡す相手との合意が取れている契約行為。生前贈与であれば、財産を渡す行為は、原則として完了していることがメリットとして挙げられます。さらに、贈与相手は法定相続人に限らず、お世話になった人や内縁関係者など、自由に選べる点も魅力的なメリットの1つでしょう。

「贈与」のデメリットを挙げるならば、税金が相続と比較して割高になってしまうこと。贈与する相手との関係性や贈与額にもよりますが、贈与税の税率や控除額を考慮すると、税金面で不利だといえます。

また、死因贈与や生前贈与といった「贈与」では、不動産の所有権を法務局に登記する「登録免許税」だけでなく、「不動産取得税」も発生します。「登録免許税」だと、取得した評価額の2.0%で、「相続」の5倍の税率になってしまうこともデメリットとして認識しておくべきでしょう。

「遺贈」で発生する税金とは?

遺贈により財産の所有権が、死亡した人(遺贈者)から受遺者に移動します。不動産や預貯金などの財産を取得すると、取得した財産(利益)に対してさまざまな税金が発生するため、受遺者は納税をしなければなりません。

こちらの段落では、遺贈すると「どのような税金が発生するのか」にスポットを当てて解説していきます。

遺贈すると「相続税」が発生する

遺贈により取得した財産は「相続税」の対象になります。相続税とは、死亡した人から所有していた財産などを受け継いだ場合に、その受け継いだ財産に対して発生する税金。遺贈も死亡した人(遺贈者)から受遺者に所有権が移動するため、相続税に分類されます。

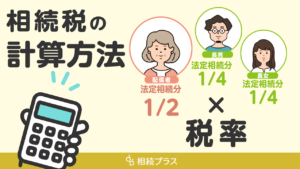

遺贈された財産価額すべてが課税対象というわけではありません。基礎控除額という非課税枠を、遺贈された財産価額が上回った場合、その上回った財産価額が「相続税」の課税対象となります。

「相続税」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

「相続税の計算」について、さらに詳しく知りたい方はこちらの記事をご覧ください。

不動産の遺贈で関係する「不動産取得税」と「登録免許税」

遺言書に不動産を遺贈することが記載されており、受遺者がその不動産を取得すると税金が発生します。

遺贈により取得した場合に必ず発生する税金が「登録免許税」、遺贈の形態によって発生する税金が「不動産取得税」です。

「登録免許税」とは、法務局に自分の所有権を登記手続きをする際に発生します。登記手続きをすると、不動産の名義が遺贈者から受遺者に変更されます。これを「遺贈による所有権移転登記」と呼びます。

登記をしないと、第三者に対して対抗ができないため、登記手続きは必須です。登録免許税の税率は不動産評価額の0.4%に相当します。

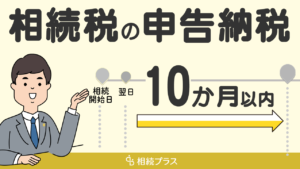

遺贈による登記手続きの期限は決められていませんが、相続税の申告納税期限が「相続開始を知った日の翌日から10か月以内」であるため、同期限までに完了させた方がよいでしょう。

そして、包括遺贈ではなく特定遺贈だった場合、発生する可能性のある税金が「不動産取得税」です。特定受遺者が相続人以外だと、「不動産取得税」の課税対象者となってしまいます。相続人だと、遺贈による不動産の取得が「相続」と同等の扱いになるため、不動産取得税が発生しません。

不動産取得税の課税を回避したいのであれば、遺贈者(遺言者)は特定遺贈ではなく、包括遺贈を選択すべきだといえます。

遺贈にかかる税金の注意点

遺贈されたことで取得した財産価額にかかる「相続税」の注意点を解説していきます。遺贈されたときも、相続したときと「相続税」の仕組みや注意点はほとんど同じです。

相続税が2割加算のリスクがある

遺言書の遺贈により財産を取得した場合、相続税が2割加算されることがあります。

相続税の2割加算の対象となる受遺者は、死亡した人の「配偶者・両親・子ども」“以外”の人。つまり、通常は相続人としてカウントされる、死亡した人の「祖父母・孫(孫養子を含む)・兄弟姉妹など」が受遺者になった場合、相続税が2割加算されてしまうということです。

たとえば、遺産を特定遺贈する際は、法定相続人であれば誰でもよいわけではありません。法定相続人の中でも、「配偶者・両親・子ども」に特定しておかないと、受遺者に相続税が余計に発生してしまうことを遺贈者(遺言者)は覚えておくべきでしょう。

小規模宅地等の特例が適用されない

遺言書を作成して遺贈をする際に、受遺者が「小規模宅地等の特例」の要件を満たすか確認しておきましょう。

「小規模宅地等の特例」とは、遺贈や相続で取得した土地の評価額を、一定の割合面積までを減額できる仕組みを持つ制度のこと。評価額を下げることで、課税対象額も低くなるため、節税につながります。

対象となる土地の利用目的は、自宅などの居住用・マンションなどの貸付事業用・お店などの貸付以外の事業用などさまざまです。「小規模宅地等の特例」は、死亡した人との関係性や、死亡時や相続後の所有状況や居住状況などで細かな要件が定められています。

たとえば、受遺者が自宅のあった土地(特定居住用宅地等)を遺贈された場合だと、配偶者または親族であることが前提条件。したがって、死亡した人の内縁関係者や連れ子に遺贈してもこの特例を適用することはできません。

このように遺贈により受遺者を指定する場合、要件を満たすようにしなければならないため注意が必要です。

参照:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

死亡保険金・死亡退職金の非課税枠にカウントされない

死亡保険金や死亡退職金を受け取った人が、「相続人“以外”」の場合は、遺言書に遺贈する旨を記載しなくても、「遺贈」により取得したとみなされます。

死亡保険金・死亡退職金の非課税枠となる基礎控除額は、ともに「500万円×法定相続人数」で算出されます。すなわち、受遺者が法定相続人以外だと基礎控除が発生しません。そうなると相続税の課税対象額が増加してしまうため注意が必要です。

なお、死亡保険金や死亡退職金の受取人が、法定相続人などの相続人であれば「相続」により取得したとみなされます。

遺贈に含み益があると、みなし譲渡課税が発生する

土地などの不動産や株式などの現物を遺言書により遺贈した場合、その不動産や株式に「含み益」があると、その含み益が課税対象となります。これを「みなし譲渡課税」といいます。

不動産や株式などの価格は、市場の影響を受けて変動し、その時点の評価で決定するものです。死亡した人の購入時点と、受遺者への遺贈時点で値上がりした場合、その差額が「含み益」として課税対象になります。

「みなし譲渡課税」の納税義務者は、包括遺贈であれば不動産などの遺贈を受けた「包括受遺者」が、特定遺贈であれば特定受遺者本人ではなく「相続人」です。包括受遺者・相続人ともに、死亡した人の生前の所得税を代わりに確定申告する「準確定申告」で、みなし譲渡課税を税務署に申告する必要があります。

また、遺産の遺贈先(受遺者)が、自然人(個人)であるとは限りません。社会貢献などを目的に、公益法人・NPO法人、その他団体や機関に寄付することもあります。これを「遺贈寄付」と呼びます。

「遺贈寄付」にて不動産や株式など「含み益」のある資産を法人に特定遺贈する場合も、「相続人」が準確定申告の義務を負います。ただし、遺贈寄付では例外として、租税特別措置法40条の要件を満たせば、みなし譲渡課税の非課税の承認を受けられるため、この限りではありません。

このように不動産や株式などが遺贈されると、手元に現金がないにもかかわらず納税義務が発生してしまうため、遺された人にとって大きな負担となることがあります。なお、遺贈寄付などの遺贈に限らず、死亡により贈与が発生する「死因贈与」でも同様に、「含み益」がみなし譲渡課税の対象になります。

参照:民法上の相続人が不存在の場合の準確定申告の手続|国税庁

補足としてお伝えしたいのが、遺贈において、受遺者が相続人以外である場合、相続税の非課税枠である「基礎控除額」の計算に含まれません。というのも、相続税の基礎控除額は、「3000万円+(法定相続人の数)×600万円」という計算式で算出されるからです。

したがって、遺産を受け取る人が負担する相続税額の計算が煩雑になるため、詳しくは税理士などの専門家に確認することをおすすめします。

遺贈を行う際の全体の流れ

遺贈がどのような流れで行われるのか全体の流れを解説します。

遺贈の全体の流れは遺贈者(遺言者)が生前行うものだけでなく、自分の死後にどのように遺贈の手続きが行われるかまで想定しなければなりません。

自分の財産が受遺者に正しく遺贈されるために、どうすればよいのか理解していきましょう。

遺贈を検討・専門家に相談

これまでの自分の人生や人間関係を振り返り、「受遺者の選定、どのくらい遺贈しようと考えているのか、遺贈で発生する税金」などについて検討してみましょう。

遺贈先(受遺者)は、自然人(個人)だけでなく、ボランティア団体・公益法人・NPOなどの法人も対象。遺贈寄付したい場合は、気になる団体を調査・問い合わせをしたり、その団体のイベントに参加してみるのも手段の1つ。遺贈寄付をすると、社会貢献につながるだけでなく、遺族にお礼状や活動報告が届くため故人を誇りに感じるかもしれません。

遺言書の作成は人生で何度も経験することではありません。したがって、遺言書作成で豊富な経験を持つ、弁護士や司法書士などの専門家に、まずは無料相談することをおすすめします。

遺言執行者の指定

遺贈者(遺言者)の死後に、遺言書の内容を執行してくれる「遺言執行者」を指定します。相続税には申告期限があり、それまでにいくつもの手続きを完了させなければなりません。遺言内容を執行しないと、次の相続手続きに進めずトラブルの原因にもなるため、遺言執行者の存在はとても大きいといえます。

遺言執行者の指定では、信頼できる友人や親族などの遺言執行者の候補者から、生前に許諾を取っておくことが望ましいです。しかし、遺言執行者という役割が選ばれた人の負担になってしまう可能性も十分にあります。遺言執行者は弁護士や司法書士などを指定することもできるため、専門家に無料相談をしてみるのもよいでしょう。

遺言書の作成・保管

遺贈を成立させるためには、法的に有効な遺言書を作成する必要があります。遺言書は大別すると、自筆証書遺言・公正証書遺言・秘密証書遺言の3種類があります。

「遺言書の有効性を高めたい、安全の高い場所に保管してほしい、内容を誰にも知られたくない」など遺贈者(遺言者)本人の意向にそった方法を選択しましょう。

なお、自筆証書遺言・秘密証書遺言で遺言書を作成するケースだと、遺贈者(遺言者)本人で責任を持って保管する必要があるため、遺言書の保管場所についても配慮しておくと安心です。

死亡の通知

遺贈者(遺言者)が死亡したという訃報が、遺言執行者のもとに通知されるようにしておきましょう。自筆証書遺言の保管制度や公正証書遺言のように、遺贈者(遺言者)が死亡すると通知が指定した人のもとに自動的に届くものもあります。

いずれにせよ、最初に遺贈者(遺言者)の死亡の事実を知るのは、相続人たちであることがほとんどです。そのため、遺言執行者に訃報が届くように、遺贈者(遺言者)は相続人を交えて相談して事前に決めておきましょう。

遺言書の開示

自宅などに保管されている遺言書を発見した場合、相続人などで勝手に開封してはいけません。遺言書の中身が改ざんされていないかを確認する「検認」という作業を家庭裁判所にしてもらう必要があるためです。

自宅にて保管されている秘密証書遺言と自筆証書遺言は、「検認」手続きが完了した後に遺言書の開示が行われます。通常、「検認」手続きには1~2か月ほどの時間がかかります。

一方で、公正証書遺言は「検認」が必要ありません。そのため、死亡通知後に速やかに遺言執行者から相続人や受遺者に遺言書の開示が行われます。

遺言の執行や財産の引き渡し

遺言内容が開示されると、遺言執行者が相続人や受遺者に対して遺贈が行われます。

受遺者・相続人には、遺贈を承認または放棄する権利があります。放棄する場合は、受遺者・相続人は「相続(包括遺贈)があったことを知ってから3か月以内」に家庭裁判所に申述しなければなりません。

遺贈が承認された場合、遺贈財産が換金されたり、不動産の名義変更などの相続の手続きが行われます。遺贈された際は、受遺者・相続人が取得した財産に対して相続税が発生し、さらに遺贈形態によって、納税者が決定されます。

《注意点》覚えておきたい遺贈のポイント

遺贈は遺贈者(遺言者)の自由意思を反映して、自分の財産を渡せるメリットがあります。しかし、遺贈にはメリットだけでなく、覚えておきたい注意点もあります。

遺言書で遺贈をしようと考えている人は、これまで解説したことの復習も兼ねて、しっかりと理解しておきましょう。

遺言書の方式に則っていないと無効になる

遺贈は必ず、遺言書によって作成されます。遺言書には厳格なルールが定められているため、そのルールをきちんと守っていないと無効になることがあります。

とくに、ミスが起こりやすいのが、遺言を自分ひとりで作成する自筆証書遺言や秘密証書遺言でしょう。弁護士・行政書士・司法書士などの専門家に作成依頼をすれば、無効となるリスクを抑えられます。

また、公正証書遺言であれば、法律の知識に長けた「公証人」が遺言を作成してくれるため、自分ひとりで作成する自筆証書遺言や秘密証書遺言よりも、遺言の有効性を高められます。

したがって、遺贈をする際は、遺言の種類を理解した上で遺言内容の有効性を高めるように注意しましょう。

相続人の遺留分に配慮する

遺贈をする場合は、相続人の「遺留分」に配慮する必要があります。「遺留分」とは、法律により保障されている相続人が最低限受け取れる遺産割合のこと。

遺贈以外で、遺留分侵害の対象となる主な法律行為は、「遺産を特定の相続人に相続させる内容の遺言・生前贈与・死亡により贈与が発生する死因贈与」などが挙げられます。

遺贈される遺産が高額だった場合、他の相続人の「遺留分」を侵害してしまっている可能性はゼロではありません。遺贈を考えてるならば、他の相続人の遺留分に配慮した上で遺言書を作成しましょう。

先に受遺者が亡くなると遺贈が無効になる場合もある

遺贈者(遺言者)よりも先に受遺者が死亡した場合、その遺言は無効になります。(民法994条)ただし、遺言全体が無効になるのではなく、死亡した受遺者に遺贈される予定だった部分のみが無効となります。そのため、受遺者が複数人いれば、死亡した人以外の受遺者の遺言内容は有効のままです。

また、無効になった財産は、法定相続分に戻り、相続人全員による遺産分割協議が必要になります。

「受遺者に子どもがいたら、その子どもに遺贈が継承されないのか?」と考える人もいるかもしれませんが、そうはなりません。というのも、相続とは異なり「遺贈」は「代襲相続」が発生しないためです。

相続では、親などが先に亡くなり、その子どもが親の相続権を継承する「代襲相続」が発生しますが、遺贈だと発生しません。遺言者で指定した人が亡くなると、死亡した受遺者への遺贈内容が無効になります。そのため、遺贈者(遺言者)が別段の意思を遺言で示していない限り、法定相続分に戻るようになっているのです。

このように、遺贈だと遺贈者(遺言者)が生前想定していた遺産配分が実現しない可能性がゼロではないということを覚えておきましょう。

遺贈者の意思を反映する遺贈は相続トラブル防止にも◎

遺贈のポイントを整理します。1つが、遺贈は主に包括遺贈と特定遺贈の2種類があり、それにより権利範囲・放棄方法・課税対象などが変化してしまうこと。もう1つが、受遺者が相続人かどうかによって、基礎控除額や適用される特例などが変わるため、税金が多く発生してしまう可能性があること。最後が、無効にならないように遺言書の書き方を把握しておくこと。この3つのポイントを押さえておきましょう。

また、遺言書による遺贈のメリットの1つは、自分の意思によって財産を渡す相手を自由に選べることです。ただし、贈与も自由に相手を選べるため、より確実に自分の財産を渡したなら、メリット・デメリットを比較した上で「贈与(生前贈与・死因贈与など)」も選択肢の1つにいれてもよいでしょう。

もう1つのメリットが、相続人同士の相続トラブルの防止です。遺言書は相続方法として、原則として法定相続や遺産分割協議よりも優先されます。そのため、相続人同士だと遺産分割で意見が衝突することもありますが、遺言書があることで相続人同士もその内容に納得せざるをえないと判断するためです。

このように、遺贈には相続財産を渡す「遺贈者」と、相続財産を受け取る「受遺者」の双方にとってプラスになる要素があります。遺留分などの注意点を押さえつつ、遺言執行者を遺言書で指定しておくと、さらに遺言内容の実現する可能性が高まります。「遺贈をしたい」と考えているのであれば、年齢や認知症などで自分の意思を遺言書に書き残せなくなる前に、早めに遺贈を検討してはいかがでしょうか。