「遺産相続の超基本」記事では、「遺産相続がよくわからない」という方に向けて相続の全体像を説明しました。こちらの記事では相続手続きの詳しい流れ、必要な書類の提出期限や方法をはじめ、知っておきたい注意点、相続税改正のポイントなどを解説します。

「相続とは何か?」についてさらに詳しく知りたい方はこちらの記事をご覧ください。

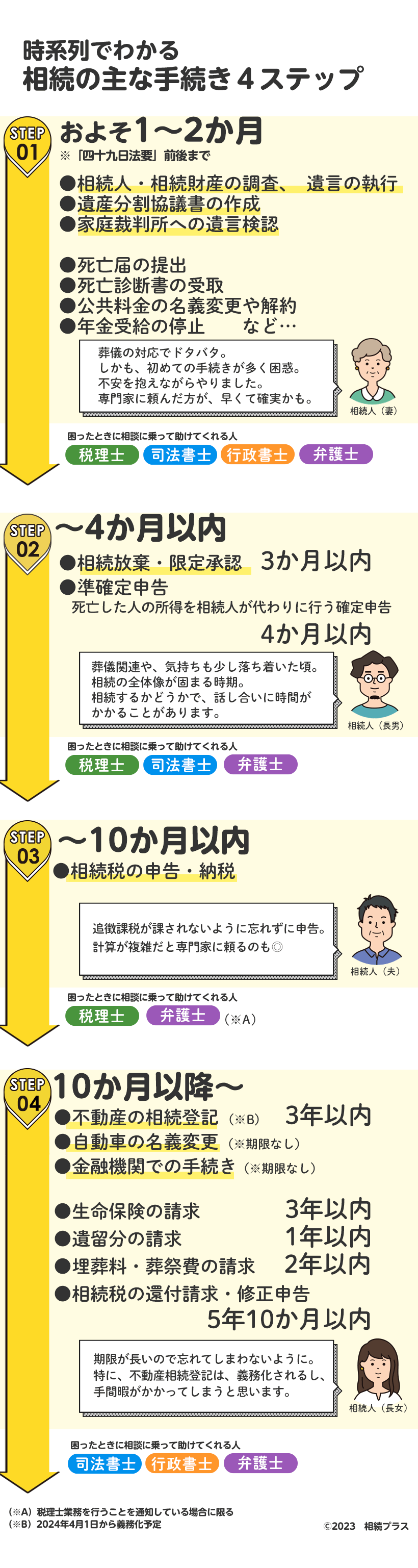

相続手続きの流れ。4ステップでわかる必要書類や期限

遺産相続で発生する各種手続きを時系列に沿って、こちらの4つのステップに分けて解説します。

なお、すべての相続手続きの起算日となる「相続開始を知った日」とは、「親などが死亡したと相続人が知った日の翌日」を指します。死亡日と「相続開始を知った日」は一致する場合がほとんどですが、死亡診断書などに記載されている「死亡日」と必ずしも一致するわけではありません。

ステップ1〈1~2か月〉:相続人調査、遺言書・遺産分割協議の確認

人が亡くなると通夜・葬儀などの儀式を執り行います。それに加えて、役所への書類提出や、税務署への相続税の申告といった各種手続きも一緒に始めていく必要があります。

ステップ1は、相続税を申告するための準備段階。「相続人は誰か、遺言はあるのか、死亡した人(被相続人)の遺産がどれくらいか」という3種類を調査します。その後に、場合によって遺産分割協議書を作成する流れです。

各相続手続きでほぼ必須となる主な書類は、「死亡した人の戸籍謄本・相続人全員の戸籍謄本」です。しかも、各関係機関に提出するため複数必要となるでしょう。戸籍謄本以外にも、さまざまな必要書類を収集しなければなりません。ご紹介する4つのステップの中でも、手間暇がかかるため大変で面倒な作業になると予想されます。

相続人調査:戸籍謄本の収集

「相続人は誰か」を調べる相続人調査で、主な必要書類は次の4種類です。

- 死亡した人の戸籍謄本

- 死亡した人の住民票除票

- 相続人全員の戸籍謄本

- 相続人全員の顔写真付き身分証明書

相続人が誰かを把握する相続人調査で必要となる書類が「戸籍謄本」です。戸籍とは、そもそも日本国民が出生から死亡までの身分関係を公的に証明する制度。戸籍謄本は、夫婦と未婚の子ども(親子単位)で構成されており、「戸籍全部事項証明書」ともいいます。相続手続きでは、死亡した人(被相続人)と相続人の関係性を立証するために、死亡した人の戸籍謄本だけでなく、相続人の戸籍謄本も必要です。

(2)の「住民票の除票」とは、死亡や市外への転出により抹消された住民票を指します。相続手続きに必要な書類であるため、相続人が請求しても委任状なしで取得可能。(4)の身分証明書とは「運転免許証・マイナンバーカード・パスポート・身体障害者手帳」などです。

戸籍謄本を請求できるのは、原則として戸籍の構成員、両親や子どもなどの直系親族のみ。死亡した人の本籍地が遠方にある、または相続人が窓口へ出向けない場合は、郵送で請求することも可能です。

| 必要書類は? | どこで? |

|---|---|

| 戸籍謄本 | 死亡した人の 本籍地の市区町村役場 |

| 住民票の除票 | 死亡した人が 最後に住んでいた 市区町村役場 |

参照:戸籍|法務省

取り寄せた故人の戸籍から、法的に遺産相続する権利を持つ法定相続人がどこまでの範囲かを確認し、相続順位に従って相続人を決定します。

「法定相続順位」についてさらに詳しく知りたい方はこちらの記事をご覧ください。

相続財産(遺産)の調査。財産をリストにする

「死亡した人(被相続人)の遺産がどれくらいか」を調べる相続財産(遺産)調査で、主な必要書類は次の4種類です。

- 死亡した人の戸籍謄本

- 死亡した人の住民票除票

- 相続人全員の戸籍謄本

- 相続人全員の顔写真付き身分証明書

相続財産(遺産)を調査するうえで、相続財産には2種類あることを認識しておきましょう。1つは預貯金や不動産といった経済的価値のあるプラスの財産(積極財産)、もう1つが負債や借金といったマイナスの財産(消極財産)です。

プラスの財産が、自宅にすべてそろっているとは限りません。相続財産がどこにあるのかを1つずつ特定していきましょう。積極財産となる主な相続財産を挙げると、「不動産・預貯金・証券(株式、投資信託など)」の3つがあります。

まず、不動産の調べ方は固定資産税納税通知書・課税明細書、権利証、登記情報通知書などが自宅にないか探します。とくに、固定資産税納税通知書があると不動産調査に役立ちます。通知書などが見当たらない場合は、税事務所もしくは市区町村役場に行き「固定資産課税台帳」の内容を土地所有者ごとに名寄せした「名寄帳(なよせちょう)」で死亡した人の財産を閲覧・取得できます。不動産の確認が終わったら、「固定資産評価証明書」を取得しましょう。

次に、金融機関の調べ方は、死亡した人の利用していた金融機関を、通帳やキャッシュカードなどから特定して「残高証明書」「取引証明書」「利息計算書」などを交付してもらってください。最近はインターネット銀行も増えてきているので、パソコンの中身も確認を忘れないようにしましょう。

最後に、上場株式・非上場株式・国債・投資信託について見ていきます。上場株式・国際・投資信託については、遺産相続が発生したら取引口座の名義変更を行う必要があります。「配当金のお知らせ」「取引残高報告書」「特定口座年間取引報告書」などの郵便物がないかを確認して特定してください。他にも目論見書、口座開設の控えも調査に役立ちます。非上場株式については、各会社によって手続き方法が変わりますので、株式を発行している会社に直接問い合わせましょう。

死亡した人の証券口座の開設先がわからない場合、「株式会社証券保管振替機構(通称:ほふり)」に登録済加入者情報の開示請求ができます。戸籍謄本などとあわせて、「株式名義書換請求書、引き継ぎ念書、相続人全員の同意書、遺産分割協議書」などを提出すれば取引口座の名義変更は完了します。

相続財産の全体像が相続人同士で把握しやすいように、財産目録(項目リスト)を作成しておくと便利です。リストに所定の形式はありませんが、作成してまとめておくと遺産分割協議や相続税申告に役立ちます。相続財産は、相続放棄するのか、それとも遺産相続を承認(限定承認・単純承認)するのかの大切な判断基準となりますので、わかりやすいようにまとめておきましょう。

<困ったときの問い合わせ先一覧>

| 不明な遺産項目 | どこで? | 何を? |

|---|---|---|

| 不動産 | ・市区町村役場 ・都税事務所(東京23区の場合) | ・固定資産評価証明書 |

| 預貯金 | ・金融機関 | ・預貯金残高証明書 |

| 上場株式・投資信託 | ・証券保管振替機構 | ・年間取引報告書 ・証券口座の開設先 |

負債や借金といったマイナスの財産(消極財産)については、自宅を探しても債務状況が判然としない場合は、全国銀行個人信用情報センターなどの信用情報登録機関で確認が可能です。さらに、税金や健康保険料の未納がないか納付所や領収書なども、あわせて確認してください。

遺言書の有無と遺言の検認手続き

遺言とは、死亡した人が自分の財産を「誰に、どれくらい継承させるのか」を決める意思表示で、かつ法的効力を持つもの。したがって、遺言の有無が遺産分割に大きく影響するため、遺言の確認は必須です。

仮に、ある相続人が遺言書を発見しても、その場ですぐに開封してはいけません。なぜなら、遺言の内容が書き換えられていないかを公証し、さらに他の相続人にも遺言書の存在を周知させる必要があるためです。この確認作業を「検認」と呼びます。ただし、遺言書の種類に応じて、検認が必要かどうかが分かれます。

「遺言書」の種類は、一般的に「自筆証書遺言」「秘密証書遺言」「公正証書遺言」の3種類があります。

「自筆証書遺言」「秘密証書遺言」は、死亡した本人が保管していることがほとんど。法律的な観点から検認が必要であるため、遺言書の発見者は、遺言者が最後に住んでいた地域を管轄する「家庭裁判所」に検認手続きを必ず申し立てましょう。

家庭裁判所に検認手続きをするための必要書類は、原則として次の通りです。

- 遺言書

- 検認の申立書

- 遺言者の戸籍謄本※1

- 相続人全員の戸籍謄本

- 連絡用の郵便切手

一方で、「公正証書遺言」は、作成時に公証人という専門家が関与しているので「検認」の必要がありません。「公正証書遺言」は各地域にある公証役場に保管されています。ちなみに、公正証書の管轄は法務省、市役所は地方自治体でまったく別の管轄であるため、混同しないように気を付けましょう。

このように「自筆証書遺言」「秘密証書遺言」は相続人に手続き処理などの負担がかかります。なお、「検認」手続きを終えたら「検認済み証明書」が発行されますが、「検認」は遺言書の有効性を証明するものではありません。あくまでも内容と存在の確認が終了したに過ぎませんので注意してください。

<検認手続きに関して>

| 誰が? | どこで? | いつまで? |

|---|---|---|

| ・遺言書の保管者 ・遺言書を発見した相続人 | 家庭裁判所 (遺言者が最後に住んでいた地域) | 期限なし (数週間〜1か月程度で検認日の案内・通知書が届く) |

※1出生時から死亡時まですべての戸籍謄本が必要。また、除籍謄本・改製原戸籍謄本が必要なこともあります。

参照:遺言書の検認|最高裁判所

遺産分割協議書の作成

「遺産分割協議書」は法律上必ず作成する必要があるわけではありません。「遺産分割協議書」が必要となるのは次のケースです。

- 遺言書が無く、相続人が複数人いる

- 遺言書はあるが、不備があり無効になった

- 遺言書に記載のない遺産が発覚した

- 相続登記などの相続手続きを行う

- 相続人同士でトラブルを防ぐ

相続人と遺産の調査・遺言の内容確認などの相続に関わる必要条件がそろって、初めて「遺産分割協議」に移れます。遺産分割協議は相続人全員参加が必須。1人でも欠けていると無効になります。また、ただ話し合って終わるのではなく、遺産分割に関する相続人同士の合意や協議結果を「遺産分割協議書」という書類を証拠として残さなければなりません。

「遺産分割協議書」は、下記のような場面で提出を求められます。

| 遺産分割協議書が必要な手続き | 遺産分割協議書の提出先 |

|---|---|

| 預金の名義変更・払い戻し | 金融機関 |

| 上場株式の名義変更 | 証券会社 |

| 相続税の申告納税 | 税務署 |

| 不動産の名義変更 | 法務局 |

| 自動車の名義変更 | 運輸支局 |

遺産分割協議書は、もちろん相続人が自分で手書きやパソコンで作成できます。しかし、作成するにあたって細かなルールもあるため、「司法書士・行政書士・弁護士」といった専門家に、遺産分割協議書の作成や確認を依頼するとより確実です。

ちなみに、「相続財産や相続人の調査、遺言の確認、遺産分割協議」などは、明確な期限はありません。しかし、早めに完了させないと「相続放棄」「相続税の申告納税」といった期限がある相続手続きに間に合わなくなります。したがって、これらの相続手続きを完了させておく目安となる期間は約1~2か月以内。忙しくて自分だけの手に負えない、不明点が多いなどの場合は、専門家である「税理士・司法書士・行政書士・弁護士」に相談してみるのもよいでしょう。

ステップ2〈~4か月以内〉:相続放棄・限定承認・準確定申告

遺産分割について相続人同士で話がまとまったら、相続するのかどうかについて次の段階に進みます。相続人には次の3種類の権利が与えられています。

- マイナスとプラスの財産すべてを相続する(単純承認)

- プラスの財産の範囲内でマイナスの財産を相続する(限定承認)

- 遺産をまったく相続しない(相続放棄)

相続開始を知った日から3ヵ月以内を「熟慮期間」と呼びます。相続放棄または限定承認を選択する場合は、死亡した人が最後に住んでいた地域を管轄する家庭裁判所にて申述する必要があります。相続放棄・限定承認の相続手続きにおいて、主な必要書類は次の通りです。

- 相続放棄(限定承認)申述書

- 死亡した人の住民票除票または戸籍附票※2

- 申し立てる人の戸籍謄本

また、死亡した人が事業を営んでいた、またはその他収入があった場合などに必要な手続きが「準確定申告」です。このとき、配偶者や子どもなどをはじめとする相続人が、被相続人に代わって事業の収入で得た所得税を申告する義務が発生します。申告・納付期限は、相続税の時と同様に相続開始を知った日の翌日から数えて4か月以内です。

準確定申告の書類の提出先は、故人の住所を管轄している税務署。準確定申告における主な必要書類は、次の通りです。

- 確定申告書

- 確定申告書の付表

- 死亡した人の給与、または年金の源泉徴収票

- 死亡した人の生命保険などの控除証明書

- 被相続人の医療費の領収書

- 委任状

※2婚姻や転籍などで戸籍が新しく作られてから、現在に至るまでの住所変更の記録が記されている書類。本籍地の市区町村に保管されています。

参照:相続の放棄の申述|最高裁判所、/No.2022 納税者が死亡したときの確定申告(準確定申告)|国税庁/準確定申告関係書類|国税庁

ステップ3〈~10か月以内〉:相続税の申告納税

故人から各相続人が相続や遺贈などで取得した財産価額を整理します。財産価額から法定相続ごとに基礎控除額を控除して遺った価額分が「課税遺産総額」で相続税の対象です。各相続人の相続税を所定の方法で計算します。

「相続税の計算方法」についてさらに詳しく知りたい方はこちらの記事をご覧ください。

相続税の申告書類の提出先は、故人の住所を管轄している税務署。相続税の申告書は第1表から第15表にまでのぼり、さらに添付書類が必要な膨大な枚数になることもあります。相続税の申告期限は、「相続開始を知った日」の翌日から10か月以内です。

「相続税の申告納税」業務を担当できる専門家は、税理士業務を通知している弁護士も可能ですが、ほとんどの場合は税理士が代行サービスなどで担当することが多いようです。いざというときに備えて、安心して相談できる弁護士や税理士を検討しておくのも有効だといえます。

ステップ4〈10か月以降~〉:不動産相続登記、遺留分の請求、その他手続き

相続税の申告納税が終わると、相続人の方は相続手続きが一段落したころだと思われます。相続税の申告納税が終わった後に、発生する主な相続手続きは次の通りです。

- 不動産相続登記の名義変更(3年以内)

- 生命保険の手続き(3年以内)

- 遺留分の請求(1年以内)

- 金融機関での手続き

- 自動車の名義変更

相続に関する相続放棄・申告納税などの各種手続きには期限があります。相続手続きの期限だけでなく、いざというときに代行サービスを依頼できる専門家を把握したうえで、優先順位を付けて相続手続きを完了させる必要があります。

上記の相続手続きを順番に見ていきましょう。

不動産相続登記、名義変更(3年以内)

死亡した人が所有していた不動産を相続するとき、不動産の登記名義を死亡した人(被相続人)から相続人に名義変更を行う必要があります。これを「相続登記」といいます。令和6年4月に不動産相続登記は登録期限なしから3年以内になり、さらに登記が義務化されました。

主な必要書類は次の通りです。

- 戸籍謄本(被相続人・相続人全員)

- 遺言書、または遺産分割協議書

- 被相続人の住民票除票

- 不動産取得者の住民票

- 固定資産評価証明書

- 名寄帳

- 土地の登記簿謄本(法務局で取得可能)

「固定資産税評価証明書」「名寄帳」は、死亡した人の所有していた不動産がある市区町村役場で、「登記簿謄本」は法務局で取得できます。この3種類の書類が、不動産相続登記の手続きは戸籍謄本などの書類に加えて必要です。

「不動産相続登記の手続き」は、不動産の所在地を管轄する法務局にて行う必要があります。死亡した人が遠方の土地に住んでいたり、不動産権利が複雑だったり、死亡した人の先代から名義変更がなされず放置されていたりした場合などは、自分たちだけの力で解決するのが難しいです。

もし、そうした困ったときに役立つ専門家が「司法書士」です。「不動産相続登記の手続き」は、司法書士が担当できる業務の1つであるため、代行サービスなどで相談してみるのもつ1の手だといえます。

生命保険の手続き(3年以内)

生命保険金の請求期限は、死亡した日から3年以内(かんぽ生命は5年以内)です。消滅時効前に、原則として保険金受取人である相続人が請求手続きを行いましょう。

各保険会社によって必要書類は異なりますが、主な書類は次の通りです。

- 死亡した人の戸籍謄本・住民票

- 保険金受取人の印鑑登録証明書

- 死亡診断書の写し

- 死亡保険金請求書

- 保険証券

なお、生命保険は契約者・被保険者・保険金受取人の関係によって税区分が変わります。もし、相続税になった場合、非課税枠となる金額があるため、非課税枠内に受け取った生命保険金が収まれば相続税を申告納税する必要はありません。

遺留分の請求(1年以内)

1年以内に行う手続きが「遺留分侵害額請求」です。「遺留分」とは、法律上自分の最低限もらえる相続財産のことです。相続する財産価額が遺留分より少ないと分かったとき、「遺留分侵害額請求」で自分が本来もらえるはずだった遺産を取り戻せます。

「遺留分」についてさらに詳しく知りたい方は下記の記事をご覧ください。

金融機関での手続き

死亡した人が預貯金口座や有価証券などの金融資産を所有していた場合、相続人は名義変更・解約を行う必要があります。口座の名義人が死亡した時点で口座は凍結されてしまうため、引き出せなくなるためです。口座の凍結解除のために、名義変更を忘れずに行いましょう。

預貯金口座の名義変更の場合、主な必要書類は次の通りです。

- 戸籍謄本(被相続人・相続人全員分)

- 遺言書、または遺産分割協議書

- 印鑑登録証明書(相続人全員分。発行後3か月以内)

- 被相続人の預金通帳・銀行届出印

預貯金口座や有価証券の名義変更に期限が設けられているわけではありません。遺産分割協議で誰が相続するかが確定した後に速やかに変更手続きを行うとよいでしょう。手続き方法がよくわからないときに、頼りにできる専門家が「司法書士・行政書士・弁護士・税理士」です。預貯金口座や有価証券の名義変更の際に、相談だけでなく代行サービスなどであなたの力になってくれます。

自動車の名義変更

死亡した人が所有していた自動車を相続する場合、自動車の名義変更をする必要があります。遺産分割協議での決定に従い、被相続人から特定の相続人に名義を移す「移転登録」を行います。自動車を相続する人の住所地を管轄する運輸支局(または自動車検査登録事務所)に必要書類を提出します。

主な必要書類は次の通りです。

- 戸籍謄本(被相続人・相続人全員分。発行後3か月以内)

- 遺言書、または遺産分割協議書

- 印鑑登録証明書

- 自動車検査証

- 自動車保管場所証明書(警察署で取得可能)

自動車名義変更は期限が定められていません。名義変更の手続きが面倒だったり、平日に時間が取れなかったりした場合は、専門家である行政書士の代行サービスを検討しましょう。

相続手続きで知っておきたい対策と注意点

各種相続手続きの期限に間に合わないことも十分に想定されます。期限に間に合わないとどうなるのかをまずは理解し、間に合わないときの対策、相続手続きで知っておきたいNG行動や注意点などについて解説していきます。

申告納税期限を過ぎると、延滞税などが発生

相続税の申告・納税期限は「相続開始を知った日の翌日から10か月以内」です。うっかり忘れてしまったり、諸事情で申告納税が間に合わない場合はどうなるのでしょうか?

もし、期限を過ぎてしまうと発生するペナルティが、追徴課税の一種である「延滞税」です。原則として、期限の翌日から納付完了日までの日数に応じた延滞税が発生。納めるはずだった相続税とあわせて現金一括で納付する必要があります。

他にも、期限遅れで発生するペナルティの1つとして挙げられるのが「無申告加算税」です。正当な理由がなく、延長の申し出もなく期限までに申告をしなかった場合に課されます。

国税庁から発表された相続税の調査報告を見てみると、申告忘れ・申告額の過少報告などの追徴課税事案は増加傾向にあります。令和元事務年度における、実地調査1件当たりの追徴税額は641万円。対前事務年度比112.8%に増加したとの報告がありました。※3

こうした追徴課税というペナルティだけでなく、相続税の申告を行わないと、特例や税額軽減などの適用ができません。相続人の調査・遺産分割協議などの相続手続きを滞りなく進めることで、追徴課税で余計な税金を納税しないようにしましょう。

※3参照:令和元事務年度における相続税の調査等の状況|国税庁

申告期限に間に合わない時の2つの対策

相続税申告期限は、原則として延長ができません。申告期限に間に合わないとき、延滞税や加算税といった追徴課税を回避できる対策は、次の2種類が考えられます。

- 「概算申告」を行う

- 「申告期限後3年以内の分割見込書」を提出する

「概算申告」は相続財産の確定ができないときに、ひとまず多めに相続財産を申告して、納付するという方法。相続財産の調査が間に合わない、相続財産の評価が確定していないなどのケースが考えられます。

「申告期限後3年以内の分割見込書」とは、「申告期限に遺産分割が間に合わなかったが、3年以内に分割する見込みである」という意思表示を税務署に申告する書類。「各相続人が法定相続分で遺産相続する」と仮定したうえで、いったん相続税を計算します。

両方とも「仮申告」という形で相続税申告を行います。したがって、相続財産・遺産分割の確定後に、正しい相続税額をあらためて計算し、還付請求(更正の請求)または追加納付(修正申告)を行う流れになります。還付請求(更正の請求)・追加納付(修正申告)の期限、両方とも「相続開始を知った日の翌日から5年10か月以内」です。また、相続税の概算申告、あるいは分割見込書を提出する際は、「小規模宅地等の特例」などの申請を一緒に行うことを忘れないようにしましょう。

例外的に、相続税の申告期限の延長が認められるケースは次の通りです。

- 相続人に変動があった

- 災害その他やむを得ない理由があった

- 新型コロナウイルス感染した

上記のケースは、申告期限の2か月の延長が認められます。「相続人の変動」に関する例を挙げると、胎児が無事に生まれて相続人に含まれたとき、所在不明の相続人に「失踪宣告」がなされて相続人から外れたときなどです。さらに、遺産分割協議が完了しないうちに、相続人が亡くなる数次相続が発生した場合も考えれます。

参照:1 申告・納付等の期限の個別延長関係|国税庁/No.4208 相続財産が分割されていないときの申告|国税庁

《注意点》相続放棄・準確定申告

遺産の相続を承認せず放棄する「相続放棄」も、相続税の申告期限と同様に、場合によっては期限の延長が可能です。相続放棄を3か月(熟慮期間)以内に判断ができないときは、「相続放棄申述書」を提出して家庭裁判所に期間延長を申し立てましょう。※4

熟慮期間内に相続放棄するのか、限定承認するのか申告しないと、単純相続したとみなされてしまうので注意が必要です。

「準確定申告」は、死亡した人の生前に発生した所得について確定申告を相続人が代行することです。所得税の対象となる項目は、自営業の事業所得、会社からの給与所得に限らず、懸賞金や賞金といった一時所得も含まれます。他にも、2か所から給与を得ていた場合、2000万円以上の給与所得があった場合、400万円以上の年金受給があった場合も、準確定申告の申告対象です。

準確定申告の申告・納付期限は、相続税の時と同様に相続開始を知った日の翌日から数えて4か月以内です。申告が遅れてしまうと相続税と同様に、延滞税や加算税といったペナルティが発生します。準確定申告の書類の提出先は、故人の住所を管轄している税務署です。提出義務者は相続人全員ですが、相続人が2人以上いる場合は相続人代表者を決めて、準確定申告書を1つにまとめて提出する方法もあります。

<通常の確定申告と準確定申告の比較表>

| 通常の確定申告 | 準確定申告 | |

|---|---|---|

| 申告期限 | 翌年2月16日 ~3月15日 | 相続開始を知った日の 翌日から4か月以内 |

| 申告義務者 | 本人 | 相続人全員 (共同の連署・押印が必要) |

| 申告先 | 本人の住所の 管轄税務署 | 死亡した人の住所の 管轄税務署 |

| 所得控除の対象期間 (保険料・医療費など) | 1年間 | 死亡する当日まで |

| 人的控除の対象の 判断日・期間 | 12月31日時点 | 死亡日まで |

《NG行動6選》死亡直後にやってはいけない手続き

親など身近な人が死亡した直後に、やってはいけない手続きを6つご紹介し、解説していきます。

- 遺言書をすぐに開封する

- 戸籍をすぐに取りに行く

- 遺産を勝手に使う

- 死亡した人の携帯電話を解約する

- 死亡した人の銀行口座を凍結する

- 死亡した人の預金を引き出す

1. 遺言書をすぐに開封する

相続人は遺言書を発見しても、その場ですぐに開封してはいけません。家庭裁判所での「検認」手続きが必要となるからです。遺言の内容が書き換えられていないか確認し、他の相続人にも遺言書の存在を周知させます。もし、検認をせずに開封してしまうと、5万円以下の過料を科せられる可能性があります。

2. 戸籍をすぐに取りに行く

死亡しても、それがすぐに戸籍に反映されるわけではありません。死亡届が提出されて、14日以内に自動的に住民票から故人の住民票が抹消されます。したがって、戸籍に死亡の事実が記載されるまで1~2週間ほど時間がかかります。しばらく時間を置いてから、相続手続きにおいて必要書類の1つである戸籍謄本を請求・取得しにいきましょう。

3. 遺産を勝手に使う

遺産は遺産分割が完了するまでは、相続人全員の共有財産。遺産を自分のために使ってしまうと「単純承認」とみなされてしまいます。そのため、故人が多額の借金を抱えてた場合、相続放棄ができなくなり、自分もその借金を抱えてしまうことになります。

4. 死亡した人の携帯電話を解約する

故人の交友関係を把握するうえで、携帯電話やスマートフォンは大きな手がかりになります。訃報を知らせる、友人が遺族と連絡を取るための手段としても、携帯電話は欠かせません。故人の携帯電話はしばらく解約せずにしておきましょう。

5. 死亡した人の銀行口座を凍結する

銀行に死亡の事実を伝えると、故人の銀行口座は凍結されます。すると、預金を引き出すことはもちろん、預け入れ、振り込み、引き落としもできなくなります。相続手続きでは銀行口座の凍結を急がず、公共料金などの振替先の変更などの手続きが完了してから行いましょう。

6. 預金を引き出す

相続税法の改正で、遺産分割協議が完了していなくても、家庭裁判所の許可を得ていれば、故人の預貯金を自由に引き出せるようになりました。しかし、遺産相続の開始直後に、預金を引き出すと相続人が着服したと疑われてトラブルに発展することがあります。故人のためにお金を使用したと証明できればほぼ問題はありません。相続財産の一部である現金を引き出す際は、領収書やメモを残し、使途が明確になるようにしましょう。

《一覧表》専門家別に依頼できる相続手続き

相続手続きで困ったときに代行サービスなどで頼りになるのが、士業といわれる専門家「税理士・司法書士・行政書士・弁護士」です。

相続手続きに関わる業務で、各専門家が代行サービスで担当できる範囲は異なります。迷ったときは下記の一覧表を参考にしてください。

| 税理士 | 司法書士 | 行政書士 | 弁護士 | |

|---|---|---|---|---|

| 相続財産・ 相続人の調査※5 | 〇 | 〇 | 〇 | 〇 |

| 遺産分割協議書の作成 | △ | △ | 〇 | 〇 |

| 遺言検認の申し立て | × | 〇 | × | 〇 |

| 相続放棄の申し立て | × | △ | × | 〇 |

| 相続税の申告 | 〇 | × | × | △ |

| 自動車名義変更 | × | × | 〇 | × |

| 不動産登記 | × | 〇 | × | △ |

| 金融機関での手続き | 〇 | 〇 | △ | 〇 |

※5相続財産・相続人の調査とは「戸籍謄本・残高証明書などの収集」などを指します。

△印について:一定条件・要件を満たさないと取り扱いができない、または業務として取り扱うことがあまり多くない場合を示します。

一覧表からわかるように、「専門家の中で弁護士が担当できる業務範囲が一番広いから、弁護士にお願いしよう」と考える方が多いかもしれません。しかし、弁護士が法律関係以外の代行サービスをあまり受けない場合が多いようです。弁護士への依頼は、遺産分割で争いになり、法律で解決する以外に方法が見つからない場合などにしておき、基本的な相続手続きは税理士・司法書士・行政書士といった専門家に代行サービスを任せた方がスムーズに進むかもしれません。

税金に関する制度の見直し! 5つのポイント

経済や社会の変化に合わせて、相続税法は改正されています。「相続」や「贈与」に関わる税法改正で、押さえておきたいニュースを5種類ご紹介します。

なお、贈与とは「もらうことに合意した相手に、自分の財産をあげる行為」であり、贈与税はその行為に発生する税金。「財産が移転した際に発生する税金」という点で贈与税と相続税は共通しており、節税対策にも大いに関係してくるため、一緒に押さえておきましょう!

その1:不動産の相続登記義務化

不動産の相続登記が令和6年4月1日から義務化されました。不動産登記簿で確認しても所有者のわからない土地が、市街地開発や近隣住民の生活に悪影響を及ぼすこと、いわゆる「所有者不明土地問題」の解決のためにルールが見直されます。

相続人は不動産の取得を知った日から、3年以内に相続登記を申請することが義務付けられました。正当な理由のない申請漏れは、10万円以下の過料に課せられる可能性があります。

参照:あなたと家族をつなぐ相続登記 ~相続登記・遺産分割を進めましょう~|法務省

その2:生前贈与のルール改正予定

令和5年度税制改正大綱にて、贈与税・相続税に関するルールの見直し案が発表されました。死亡した人(被相続人)から生前に贈与された財産と、死亡した後に相続した財産を合算する対象期間(生前贈与加算)が、3年から7年に延長される予定です。

「早い段階で高齢世代から若年層への財産移転を図る」という目的のもと、贈与税における生前贈与を活用した相続税対策に、大幅な制限が掛けられる見通しです。

その3:「教育・結婚資金贈与の特例」の延長

「教育や結婚・子育てを目的に、父母から子どもに資金を贈与する非課税特例」は令和5年3月末で期限を迎える予定でしたが、特例措置の延長が決定しました。教育資金の贈与特例は3年、結婚・子育て資金の贈与特例は2年延長されるため、教育の充実・子育て支援につながります。

その4:相続時精算課税制度の見直し。年110万円の控除を新設

「相続時精算課税制度」では、現行の基礎控除額2500万円に加えて、毎年110万円以下の贈与であれば相続時に申告しなくてもよいように改正される予定です。今回の改正は、令和6年1月1日から適用されます。

「相続時精算課税制度」とは、相続時と贈与時の課税額を一緒に計算する相続税と贈与税を一体化させた制度。これまでは2500万円を上限の非課税枠として「相続時精算課税制度」を選択した時点で申告が必要でしたが、今回の見直しで少額の贈与であれば申告する必要がなくなります。

その5:「相続空き家の特例」の延長

故人が住んでいた住宅を売却すると所得税が相続人に課されます。その税負担を軽減するために3000万円の特別控除を受けられる、いわゆる「相続空き家の特例」の適用期限が4年延長され、令和9年12月31日までになります。

「空き家」の数は増え続け、社会問題と化しています。総務省の住宅・土地統計調査によると、平成25年から平成30年まで空き家(居住世帯のない住宅)の数は820万戸から846万戸に増加。さらに、空き家の内訳を見ると、別荘などの二次的住宅、賃貸用、売却用を除く「空き家」が41.1%で347万戸にも上ります。建物の倒壊や悪臭などで周辺に悪影響を及ぼす「空き家問題」の解決につながるように、売主の税負担を少なくする目的があります。

参照:「令和5年度税制改正の大綱|財務省、/No.3306 被相続人の居住用財産(空き家)を売ったときの特例|国税庁/平成30年住宅・土地統計調査結果|総務省統計局

まずは相続手続きの把握。難しいときは専門家に依頼しよう

「相続手続き」の具体的な方法について解説してきました。大切な家族などを亡くした悲しみで精神的なショックが残っていても、こうした相続手続きの期限は待ってくれません。さらに、予想だにしない事態が発生して、相続手続きがスケジュール通りに進まず、あなたの負担が増えてしまうかもしれません。

1人ですべての作業を抱え込まずに、相続手続きが煩雑で難しいと感じたときは、身近な専門家に相談、代行サービスの依頼をした方が手続きも滞りなく進み、きっとあなたの負担も軽減されるはず。当サイトを活用して、代行サービスなどで頼りになる専門家探しに役立ててもらえると幸いです。