両親などが亡くなったしたときに、多くの人が直面する問題が「相続」です。「いつかは自分が対応しなければ」とわかっていても「相続とは何か」を理解していないと、相続税の手続きなど具体的な行動につながりませんよね?こちらの記事では「相続の基本」をはじめ、相続の手続きなどに関する全体像を解説します!

目次開く

「相続手続きの流れや必要書類がわからない、期限が迫っている」など、先に詳しい手続き方法を知りたいという方は、こちらの記事をご覧ください。

相続・遺産の基礎知識

「相続とは、遺産とはそもそもどういう意味?」このような遺産相続に関する基本的な疑問を抱いている方がいるかもしれません。

相続の全体像を理解するうえで、遺産・相続放棄・法定相続人といった相続に関連する用語もあわせて、わかりやすく解説していきます。

相続とは何か?

まずは、国が相続をどのように定義しているかを確認しましょう。国税庁では「相続」を以下のように定義しています。

「相続」とは、個人が死亡した場合に、その者の有していた財産上の権利義務をその者

の配偶者や子など一定の身分関係にある者に承継させる制度のことをいう。※引用:民法の相続制度の概要~相続税法を理解するために~|国税庁

簡単に言えば、相続とは「死亡した人の所有財産などを、配偶者や子どもといった特定の人に受け継がせること」だといえます。

自分が所有していた財産や権利を遺して死亡した人(故人)のことを「被相続人」と呼ぶのに対して、被相続人が遺した財産や権利を相続できる人を「相続人」と呼びます。

「財産の所有権」という観点で見ると、財産や権利を承継させる人が「被相続人」、財産や権利を承継する人が「相続人」です。財産の所有権が、誰から誰へ(被相続人から相続人へ)移動したのかという構図で捉えられます。

遺産の範囲:遺産に含まる財産・含まれない財産

遺産とは、死亡した人から相続人に継承されるすべての財産や権利。「相続財産」とも呼ばれ、無形か有形かは問わません。

相続人が相続するときに、経済的な価値があるものを「積極財産(プラスの財産)」、逆に経済的な価値がマイナスになるようなものを「消極財産(マイナスの財産)」と呼びます。それぞれの財産の主な具体例は、次の通りです。

<積極財産(プラスの財産)>

- 現金・預貯金

- 有価証券(株式・社債など)

- 自動車・船舶

- 家庭用財産(家具・家電・宝石・骨董品など)

- 事業用財産(機械・器具・商品・売掛金など)

- 不動産(家屋・宅地・畑・不動産上の権利など)

- 権利(借家権・ゴルフ会員権・著作権・特許権など)

<消極財産(マイナスの財産)>

- 債務(ローン、借金、連帯保証人など)

- 買掛金

- 未払いの医療費、水道光熱費、税金など

死亡した人から継承した遺産の財産価額は、「積極財産(プラスの財産)」から「消極財産(マイナスの財産)」を差し引いて算出します。こうして計算した遺産を「本来の相続財産」と呼び、相続税を計算するうえで必要な金額となります。

遺産相続を承認しない「相続放棄」とは?

相続という制度通りに、相続人は死亡した人からの財産を必ず受け継がなければならないのでしょうか?実は、必ずしも「相続人は相続をしなければならない」というわけではありません。相続人が死亡した人の財産の相続を承認するか、承認しないか選択する権利が与えられています。遺産の相続を承認せず、放棄することを「相続放棄」と呼びます。

たとえば、貯金がほとんどなく、多額の借金を抱えた父親が死亡したとします。その子どもが相続すると積極財産(貯金)だけでなく、消極財産(借金)も承継することになってしまいます。相続放棄をすれば「子どもははじめから相続人ではなかった」として、死亡した父のために借金を抱える義務がなくなります。

なお、相続人が遺産相続を承認する方法は2つあります。1つがプラスの財産とマイナスの財産すべての財産を相続する「単純承認」、もう1つがプラスの財産の範囲内で、マイナスの財産も相続する「限定承認」です。「相続放棄」とあわせて「単純承認」「限定承認」の3つが、相続を承認するかどうかの主な方法として選択できます。

相続方法は主に4種類ある

相続人が死亡した人から遺産相続する方法は、次の4種類があります。

- 「遺言」により被相続人が指定する

- 法律に決められた通りに相続する(法定相続)

- 相続人全員で話し合って決定する(遺産分割協議)

- 裁判で分割の調停や審判で相続する

遺言書がある場合は、原則として遺言書に記載されている「遺言の内容」が優先されます。ただし、遺言書の内容が相続人の最低限もらえる財産価額である「遺留分」を侵害している場合は、遺言書の内容通りにはなりません。

「遺留分」についてさらに詳しく知りたい方はこちらの記事をご覧ください。

遺言を遺さずに亡くなった場合、法律上定められた各相続人の取り分「法定相続分」に従って遺産分割が行われます。

遺言書の内容や、法定相続分に従うのではなく、相続人全員で話し合って遺産分割を行うこともできます。これを「遺産分割協議」といいます。相続人全員で話し合う「遺産分割協議」でも、相続遺産の分割が決定しない場合があります。そのときの最終的な解決方法が、家庭裁判所での「遺産分割調停・審判」です。家庭裁判所に申し立て手続きを行い、当事者双方の間に裁判官と調停委員が入り、円満解決を目指します。

このように死亡した人の遺言や法定相続分に納得いかない場合は、「遺産分割協議」や「遺産分割調停・審判」といった方法による遺産相続を相続人は選択できるのです。

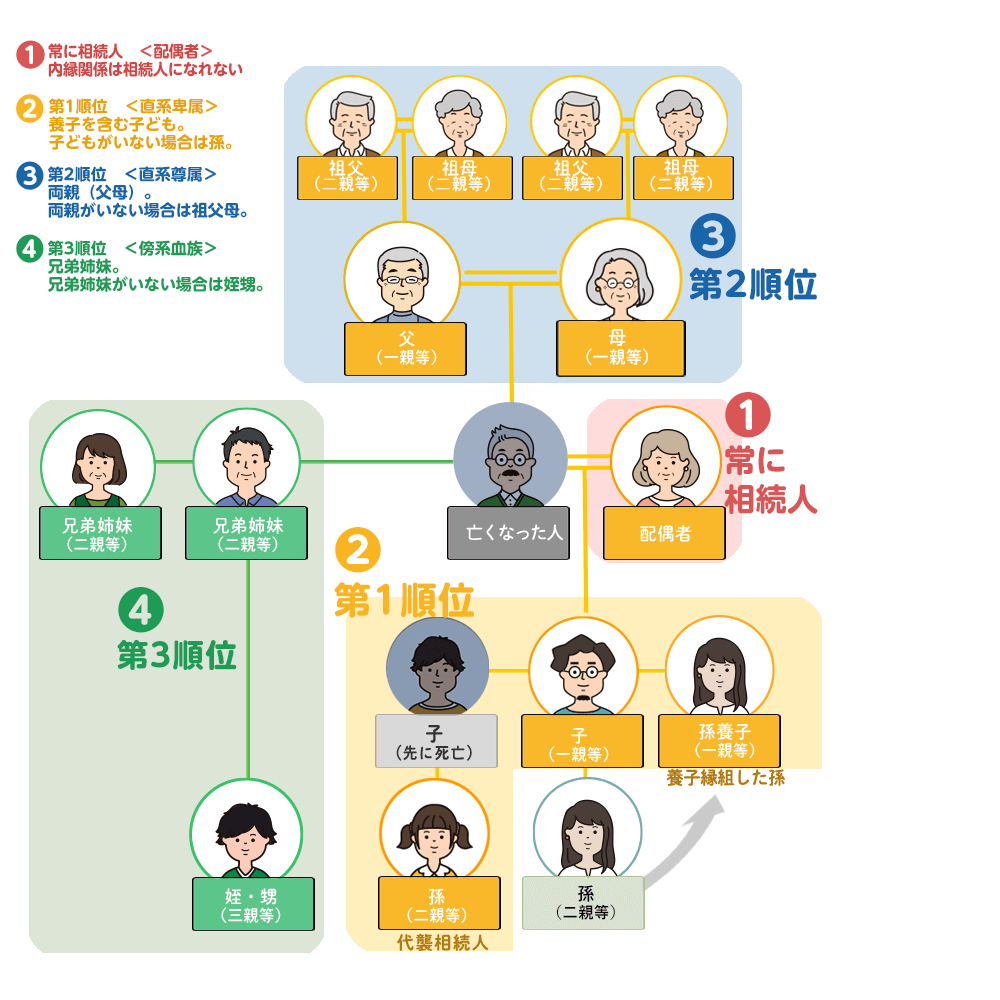

法定相続人とは?範囲・相続割合・順位がある

前の段落でも触れた通り、死亡した人の財産(遺産)を民法で定められた通りに相続することを「法定相続」と呼び、「法定相続」の権利を持つ人を「法定相続人」と呼びます。法定相続人は相続放棄をしても、相続する権利を有する人であることに変わりないため「法定相続人」とそのまま呼べます。「相続人」と「法定相続人」は意味が似ていますが、実際に遺産相続した人を指す言葉が「相続人」であるため意味が異なります。

法定相続人になれる親族は、「夫・妻(配偶者)」、「子ども・孫・ひ孫(直系卑属)」、「父母・祖父母(直系尊属)」、そして「兄弟姉妹(傍系血族)」です。法定相続人に該当する親族であれば、必ず相続できるというわけではありません。相続には「相続順位」が存在しており、その順番に従って優先的に相続できる人(相続人)が決まっています。つまり、自分よりも順位が上の人と一緒に相続人になった場合、基本的には遺産を取得できないということ。遺産の取得できる順位は以下の通りです。

| 法定相続人 | 順位 |

|---|---|

| 被相続人の配偶者 | 常に相続人 |

| 被相続人の子ども | 第1順位 |

| 被相続人の父母 | 第2順位 |

| 被相続人の兄弟姉妹 | 第3順位 |

法定相続人の中で配偶者のみ優先順位がなく、常に相続人になれます。配偶者以外の他の法定相続人には相続順位が存在しており、順位が上の法定相続人が優先して遺産相続できます。

たとえば、死亡した人の法定相続人が「妻・子ども・父」だったというケースを見てみます。このケースだと、法定相続人の中で実際に相続する「相続人」になれるのは「妻・子ども」です。父は子どもよりも相続順位が下なので、遺産相続できません。

一方で、死亡した人の法定相続人が「妻・父・兄」だったケースでは、法定相続人の中で相続人になれるのは「妻・父」です。父は兄よりも相続順位が上なので、遺産相続できます。このように法定相続人には範囲があり、その範囲内で相続できる優先順位に従って相続人が決定されます。

「法定相続人」についてさらに詳しく知りたい方はこちらの記事をご覧ください。

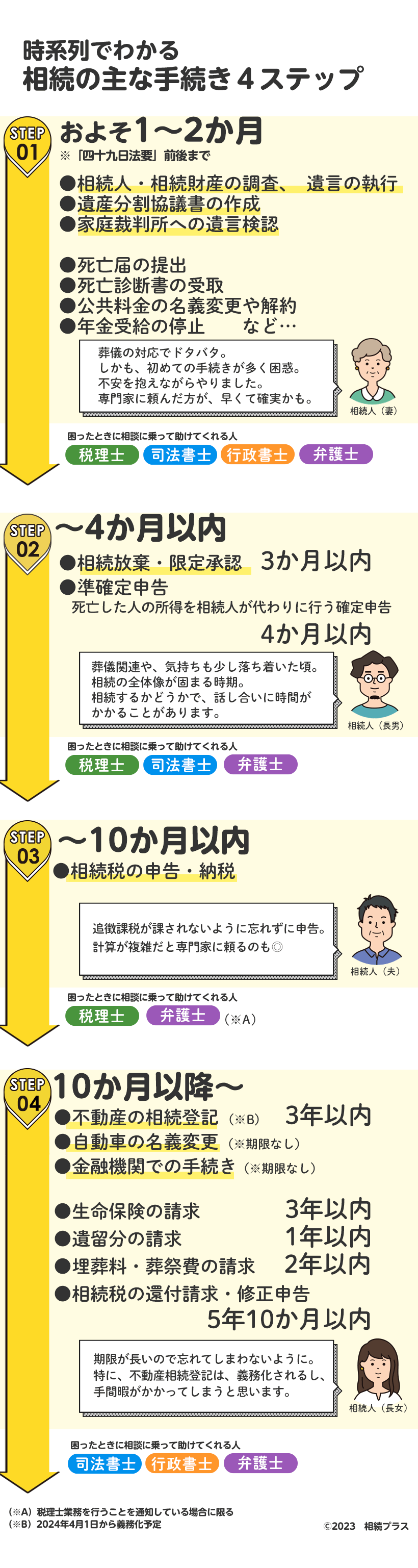

図解:時系列でわかる相続の主な手続き

亡くなった人から遺産相続して相続税が発生した場合、税務署に申告する必要があります。「税務署への申告って、何だか難しくて大変そうだな」と感じる方もいるかもしれません。実際に、税務署への申告は相続人や遺産の把握に始まり、遺言書の確認、遺産分割協議書の作成、そして相続税の申告や不動産相続の名義変更などを行う必要性が生じます。

こうした相続手続きを、「病院への対応、お葬式などの執行、市役所への届け出」など各種手続きと並行しながら対応する必要があるため、大変だといえます。そのため、相続手続きにおいてはひとつひとつの手続きの期限を把握し、優先順位を付けて完了させていく必要があります。

相続に関する主な手続きをまとめると、以下の通りです。

相続で発生するであろう相続手続きの中には、「預貯金・有価証券などの名義変更・解約」「自動車の名義変更」などの明確な期限がない手続きもあります。期限がある相続手続きを行うのはもちろんですが、相続が確定した後に忘れずに名義変更の手続きを済ませましょう。

このような相続手続きは膨大になってしまうことがあるため、自分たちだけで相続手続きをすべて行うのが難しい場合は、税理士・司法書士・行政書士・弁護士といった専門家に代行してもらうのも有効な手段の1つ。相続手続きのスケジュールとあわせて、「手続きで困ったときや悩んだときに、誰に助けてもらうべきか」を知っておくと、 さらに安心だといえます。

「相続の手続き」についてさらに詳しく知りたい方はこちらの記事をご覧ください。

相続税とは?税額控除が適用できることも

相続税とは何かを見ていきましょう。国税庁では、相続税を以下のように定義しています。

相続税は、死亡した人(被相続人)の財産を相続又は遺贈(贈与をした者の死亡に

より効力を生ずる贈与を含む。以下同じ。)により取得した配偶者や子など(相続人等)

に対して、その取得した財産の価額を基に課される租税である。※引用:相続税法(基礎編)令和4年度版|国税庁

簡単にいえば、相続税は「死亡した人が所有していた財産を相続人が取得したとき」に課税される税金だといえます。

「相続税」についてさらに詳しく知りたい方はこちらの記事をご覧ください。

相続したからといって、必ずしも相続税を払うわけではありません。相続税には非課税枠である「基礎控除」があり、相続財産が基礎控除額以下であれば、相続税は発生せず納税する必要もありません。

仮に、基礎控除額を上回ったとしても、配偶者・未成年者などの各種税額控除が適用できれば納税しなくて済みます。

たとえば、相続人が死亡した人と婚姻関係にある配偶者であれば「配偶者の税額軽減」が適用できます。配偶者の取得した財産が1億6000万円以下、もしくはそれを超えた法定相続分の相当額以下までの相続税が非課税になります。

相続人が18歳以下の未成年でも適用できる控除が「未成年控除」です。成年年齢18歳から相続したときの年齢を引き、その数字に10万円を掛けて算出した金額が控除できます。

「相続税の基礎控除」についてさらに詳しく知りたい方はこちらの記事をご覧ください。

参照:No.4158 配偶者の税額の軽減|国税庁/No.4164 未成年者の税額控除|国税庁

相続するときに覚えておきたい5つの注意点

親など身近な人が亡くなって相続が発生したときに、主な注意点を5つ紹介します。

- 遺言書をすぐに開封してはいけない

- 遺産を勝手に使わない

- 申告に遅れない・申告を忘れない

- 相続開始日は「死亡日」と同じとは限らない

- 相続税の申告先は「死亡した人」の所轄税務署になる

相続人は、遺言書を発見しても、その場ですぐに開封してはいけません。家庭裁判所での「検認」手続きが必要になるからです。遺言の内容が書き換えられていないか確認し、他の相続人にも遺言書の存在を周知させます。もし、検認をせずに遺言書を開封してしまうと、5万円以下の過料を科せられる可能性があります。

遺産は遺産分割が完了するまでは、相続人の共有財産。遺産を自分のために使ってしまうと「単純承認」とみなされてしまいます。そのため、故人が多額の借金を抱えてた場合、相続放棄ができなくなり、自分もその借金を抱えてしまうことになります。

申告義務がありながら、申告を忘れていたり、意図的にしなかったりした場合は、追徴課税の1つである「延滞税」が課されてしまいます。最悪の場合は、懲役や罰金などの刑事罰が課せられることも。くれぐれも、処罰などを受けないように期限を守って、相続手続きを進める必要があります。

相続税の申告納税において、手続きの起算日となるのは「被相続人が死亡したと相続人が知った日の翌日」です。したがって、相続人が長期間海外に滞在した場合など、必ずしも「死亡診断書」などに記載された「死亡日」と「相続開始を知った日」が、一致するとは限りませんので注意しましょう。

相続人が申告に行く税務署は、死亡した人の住所地を所轄する税務署です。相続人が住んでいる場所を所轄する税務署ではありません。親元から遠方に住んでいる子どもは、相続手続きに多くの時間や費用が必要となってしまうことも認識しておきましょう。

遺産相続が引き起こすトラブル

相続は、親が亡くなったら誰しもが直面する問題。テレビドラマや映画で、遺産相続をめぐり親族間で骨肉の争いになる場面を見た方もいらっしゃるのではないでしょうか。

実際に、お金も絡んでくるため、相続人同士で遺産相続のトラブルになることもしばしば。

遺産相続のトラブルになる原因について、世間を騒がせた実例を交えてご紹介します。

トラブルになりやすい原因5選

平成12年以降の家庭裁判所で取り扱う遺産分割事件数は、増加傾向にあります。

- 平成12年度:8889件

- 平成22年度:1万0849件

- 令和2年度:1万1303件

こうした遺産分割をめぐるトラブルは、どのような要因で引き起こされるのでしょうか?遺産相続をめぐるトラブルの要因となる事例は、次の通りです。

- 遺言の内容が不公平

- 相続人同士の関係が希薄

- 不動産の相続

- 介護などの寄与分

- 生前贈与が行われていた

「遺言に記載された遺産分割が、特定の相続人に偏っている」このような内容だと、遺産相続トラブルの原因になりやすいです。法律上相続人が得られるはずだった取り分である「遺留分」の請求制度も可能であるため、遺産分割をめぐって相続人同士で争いの種になりかねません。

血縁関係のある親子、兄弟姉妹だからといって関係性がしっかりしているとは限りません。死亡した人が再婚者だとどうでしょうか?離婚前と離婚後に子どもがそれぞれいた場合、その子どもたちに相続権が発生します。相続時がお互い初めて会う機会になってしまい、遺産相続をめぐってお互いの意見が衝突することがあります。

不動産は、現金のように分割することが難しいため、どのように分割するのかをめぐって相続人同士のトラブルになる可能性があります。相続人全員の共有不動産にするのか、特定の人のみが不動産を相続するのか、それとも不動産を売却するのか。どの相続方法がよいのかを相続人同士で慎重に検討する必要があるでしょう。

仮に、子どもや配偶者が、死亡した人の生活を長年にわたり介護などで支えていたとします。その貢献分を相続財産に加算する制度が「寄与分」です。介護した人の取り分が増えることは、他の相続人の取り分が減ることを意味しているので、遺産分割の争いの火種になってしまうこともあります。

死亡する前に、特定の人に財産をあげていた場合に該当するのが「生前贈与」です。生前贈与が行われていても、相続時にその価額分が考慮されます。他の相続人との公平な遺産分割が行われているかが争点のポイントになります。

参照:家事平成12年度40 細別表 遺産分割事件数 終局区分別 家庭裁判所別|最高裁判所/家事平成22年度42 遺産分割事件数 終局区分別 家庭裁判所別|最高裁判所/家事令和2年度44 遺産分割事件数 終局区分別 家庭裁判所別|最高裁判所

「生前贈与」についてさらに詳しく知りたい方はこちらの記事をご覧ください。

具体例:遺言書が引き起こした遺産トラブル

実際にニュースで取り上げられたこともある相続トラブルをご紹介します。

平成26年に関西で有名なタレントが亡くなったときは、死亡する数か月前に再々婚した一般女性と、初婚時の妻の長女との間で遺産相続トラブルが起こりました。

約10億円の遺産に関して、再々婚した女性への相続はしっかりと明記されていましたが、遺された遺言書に長女への相続分に関する記載がありませんでした。そのため、長女はこの遺言書に記載された遺産相続に対して納得いかず、「遺留分減殺請求(現・遺留分侵害額請求)」を行使。結果的に、法律上認められている遺産の取り分「遺留分」を相続できました。

このように被相続人が遺した遺言書通りに、遺産が相続されるわけではありません。相続権を持つ相続人同士でトラブルの原因になることもあります。

相続の基礎知識の次は「相続手続き方法」を知ろう

「相続とは何か」という基礎知識を中心に、遺産や税務署への相続手続き、相続税といった全体像を解説してきました。

ただし、相続の基本知識を理解しても、それを税務署での相続手続きや、余計な出費を抑える節税に活用しないともったいないといえます。

当サイトでは、相続税の計算方法・節税方法に関する記事もご紹介しています。相続に関して知識を深めたいと思った方は、他の記事もぜひご覧ください。

「相続の手続き」についてさらに詳しく知りたい方はこちらの記事をご覧ください。