遺言書に「血縁のまったくない関係者に遺産をすべて相続させる」と記載があった場合、配偶者や子どもはその遺言通りに従わなければいけないのでしょうか?実は、相続する財産には「遺留分」という制度があり、必ずしも遺言書通りになるわけではありません。こちらの記事では、遺産相続時に役立つ知識や情報を解説していきます。

目次開く

【一覧表】相続人の組み合わせ別の遺留分割合

法定相続人の組み合わせに応じた遺留分の合計(総体的遺留分)と、各人の遺留分(個別的遺留分)の一覧表がこちらです。

| 相続人の 組み合わせ | 遺留分の合計 (総体的遺留分) | 各人の遺留分 (個別的遺留分) |

|---|---|---|

| 配偶者のみ | 2分の1 | 配偶者 2分の1 |

| 子ども1人のみ | 2分の1 | 子ども 2分の1 |

| 子ども2人 | 2分の1 | 子ども 4分の1 子ども 4分の1 |

| 配偶者と 子ども | 2分の1 | 配偶者 4分の1 子ども 4分の1 |

| 配偶者と 両親 | 2分の1 | 配偶者 3分の1 父 12分の1 母 12分の1 |

| 配偶者と 兄弟姉妹 | 2分の1 | 配偶者 2分の1 兄弟姉妹 なし |

| 両親のみ | 3分の1 | 父 6分の1 母 6分の1 |

| 両親と 兄弟姉妹 | 3分の1 | 父 6分の1 母 6分の1 兄弟姉妹 なし |

| 兄弟姉妹のみ | なし | なし |

遺留分は、一定の相続人が最低限もらえる遺産の割合。自分が遺留分権利者に該当するのかはもちろん、正しい知識を身に着けていないと損をしてしまうかもしれません。

遺留分の基礎や、具体的な事例や注意点などを交えて、遺留分についてさらに知識を深めましょう。

初めてでもわかる遺留分の基本知識

まずは遺留分(遺留分制度)とは何か、次に「遺留分が認められる法定相続人はどこまでの範囲なのか」を解説していきます。

遺留分とは「相続人が最低限もらえる財産」

遺留分とは、「一定範囲の法定相続人が、最低限受け取れる遺産の割合」です。配偶者などの法定相続人が相続できる金額は、遺産全体に対して一定割合までならば法律で保障されています。

被相続人の遺言書で遺産相続の割合が指定されていたとしても、法定相続人の保障されている割合は侵害されることがありません。遺言よりも強い法的効力を持つといえます。

たとえば、夫を亡くした妻やその子どもたちが発見した遺言書に「血縁関係のまったくない、お世話になった介護士に遺産全額を譲る」と記載されていたとします。

この場合、被相続人の遺言書通りに、すべての遺産が介護士(受遺者)に相続されるわけではありません。

一定の範囲内の法定相続人が受け取れる財産割合は法律で守られているので、不当に侵害された財産価額分に対してあらためて「遺留分」として主張でき、法律で定められた財産価額の割合を金銭で回収できます。

遺留分の対象となるものは、以下の3つのパターンです。

- 遺贈

- 死因贈与

- 生前贈与

「遺贈・死因贈与・生前贈与」は自分の財産を相手に無償で渡すという点で似ているので、違いがわかりにくいですよね。それぞれの違いを明確に整理しておきしましょう。

「遺贈」は、遺言によって法定相続人以外にも財産のすべてもしくは一部を指定して受け継がせる行為で、まだ受け取る側(受遺者)の合意が取れていません。

「死因贈与」は、贈与する側(贈与者)が亡くなる前に、受け取る側(受贈者)との間で財産割合などの合意が取れている状態。受け渡しのタイミングは贈与者が死亡したときに行われます。

「生前贈与」は、贈与する側(贈与者)が亡くなる前に、受け取る側(受贈者)との合意の上で、財産の受け渡しがすでに完了しています。

死因贈与や生存贈与のように、遺言書に書かれていない贈与なども遺留分の対象です。

したがって、「遺産を確認したら、すでに誰かに全額が生前贈与されていた」というケースでも、遺留分を主張して自分が本来相続するはずだった遺産を回収できます。

一定の相続人はどこまでの範囲?

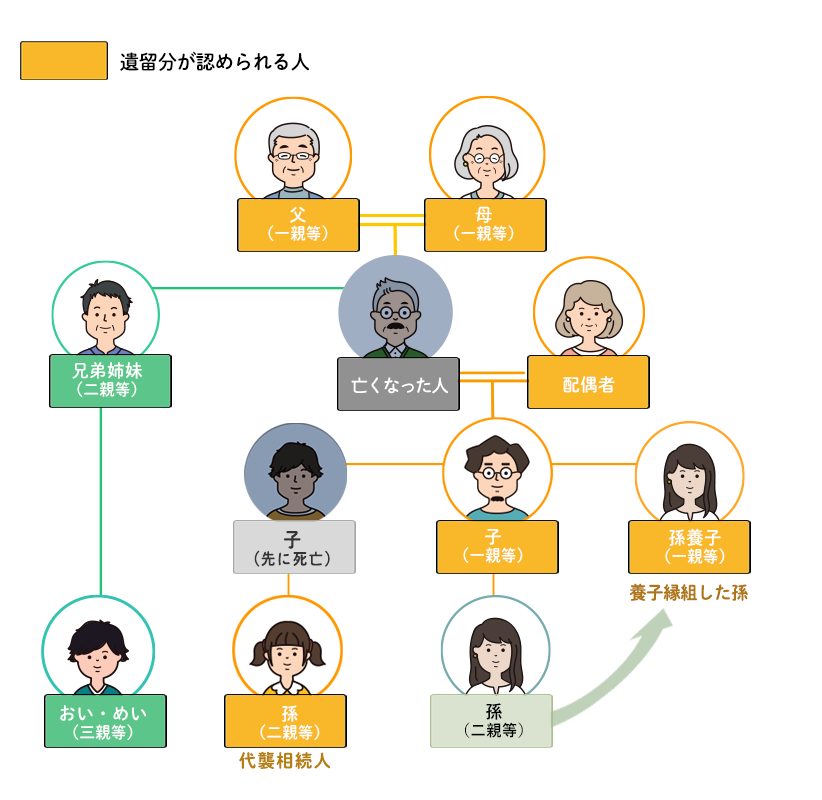

遺留分の権利を持つ遺留分権利者になれる「一定の法定相続人」とは、どこまでの範囲かを解説していきます。

結論から言うと、配偶者(妻や夫)・直系卑属(子どもなど)が、場合によっては直系尊属(両親など)が該当します。

- 配偶者(妻や夫)

- 直系卑属(養子、胎児を含む子ども、孫など)

- 直系尊属(父や母、祖父や祖母)

遺留分権利者として必ず認められるのが、配偶者、子どもなどの直系卑属。両親や祖父母などの直系尊属は、相続人に子どもがいない場合に限り遺留分権利者になります。

「孫」に遺留分が認められるケースは、被相続人の子どもの代襲相続人、もしくは被相続人の養子縁組であるとき。「代襲相続人」とは、死亡したなどの理由で自分の親などの相続権を子どもが継承することです。

また、胎児も法定相続人として認められており、遺留分が法的に保障されています。相続関係説明図で表すと以下の通りです。

法定相続人の相続順位で第3順位に位置する「兄弟姉妹」は遺留分の権利は認められません。したがって、死亡した方(被相続人)の兄弟姉妹の子どもである甥・姪が代襲相続人になったとしても、当然ながら遺留分権利者にはなれません。

このように遺留分権利者は、被相続人の兄弟姉妹以外の法定相続人と定められているので、間違えないように注意しましょう。

「法定相続人」についてさらに詳しく知りたい方は下記の記事をご覧ください。

遺留分の割合と計算方法

遺留分の権利を有する一定の相続人には、一体どのくらいまで遺産の割合が守られているのでしょうか?

遺留分の計算を2ステップで分け、一定の相続人における遺留分の割合と計算方法について具体的に解説していきます。

ステップ1:「遺留分の合計」を算出

最初に考えるのが「遺留分の合計(総体的遺留分)」です。遺留分権利者全員に保障される相続財産に対する割合を考えます。(民法1042条1項)

遺留分の合計(総体的遺留分)をこちらの表から確認しましょう。

妻や夫などの配偶者、または子どもが相続人である場合は、財産価額の「2分の1」を遺留分権利者で分割。直系尊属である故人の両親だけが相続人であれば、遺産分割される財産価額は「3分の1」です。

| 相続人の組み合わせ | 遺留分の合計 (総体的遺留分) |

|---|---|

| 配偶者のみ | 2分の1 |

| 子ども(1人以上) | 2分の1 |

| 配偶者と子ども | 2分の1 |

| 配偶者と両親 | 2分の1 |

| 配偶者と父 | 2分の1 |

| 配偶者と母 | 2分の1 |

| 両親のみ | 3分の1 |

| 兄弟姉妹のみ | なし |

子どものいる両親が離婚した後に再婚した場合、「再婚した配偶者・その子ども」の遺留分の合計はどうなるのでしょうか?この場合の相続人の組み合わせは、上記の表における「配偶者と子ども」に該当します。

遺留分の合計は、「再婚した配偶者・その子ども」で「2分の1」です。遺留分の内訳は、再婚した配偶者・その子どもそれぞれに「4分の1」ずつが与えられます。

ステップ2:法定相続分を掛けて「各人の遺留分」を算出

遺留分権利者が複数人以上いる場合、遺留分の合計(総体的遺留分)を求めた後に、「各人の遺留分(個別的遺留分)」を算出します。なお、子どもや親が複数人の場合は、その人数で等分したものが「個別的遺留分」になります。

各人の遺留分(個別的遺留分)の計算方法は、基本的に「遺留分の合計(総体的遺留分)」に、法定相続人の組み合わせに応じた「法定相続分」を掛け合わせて算出します。

各人の遺留分(個別的遺留分)=遺留分の合計(総体的遺留分) × 法定相続分

ここで一度、「法定相続分」と法定相続順位について解説します。

配偶者がいる場合、法定相続人の組み合わせごとの法定相続分はこちらです。

| 法定相続人の 組み合わせ | 配偶者の 法定相続分 | 組み合わせ相手の 法定相続分 |

|---|---|---|

| 配偶者と子ども(直系卑属) <第1順位> | 2分の1 | 2分の1 |

| 配偶者と両親(直系尊属) <第2順位> | 3分の2 | 3分の1 |

| 配偶者と兄弟姉妹 <第3順位> | 4分の3 | 4分の1 |

第1順位の組み合わせから優先して遺産相続する権利を得られます。また、配偶者がいない場合の相続できる優先順位がこちらです。

| 相続人との続柄 | 法定相続分 |

|---|---|

| 子ども <第1順位> | すべて |

| 両親 <第2順位> | すべて |

| 兄弟姉妹 <第3順位> | すべて |

同じ順位の続柄(子ども、直系尊属、兄弟姉妹)がそれぞれ2人以上いるときは、法定相続分を人数で等分します。続柄が異なる場合は、順位が高い方にのみ相続する権利が発生します。たとえば、「子ども、両親」が相続人になったとき、遺産相続する権利が発生するのは「子ども」にのみです。

ここで注意したいのが、「兄弟姉妹」は法定相続人の第3順位として遺産相続する権利はありますが、遺留分の権利はないということです。

かりに、夫が亡くなり妻と夫のお兄さんが残されたとします。遺言書がない場合、相続できる財産割合は妻が4分の3、お兄さんが4分の1。しかし、遺贈で法定相続人以外の人に財産を渡すという内容の遺言書があった場合、最低限保障されている財産価額(遺留分)でみると妻は2分の1ですが、お兄さんはゼロとなってしまいます。

法定相続人の組み合わせの相手が誰であるかで、こうした不公平な結果を生んでしまうこともあるのです。

「法定相続人」についてさらに詳しく知りたい方は下記の記事をご覧ください。

例:不動産相続時の評価方式・計算方法

実際に、各人がどのくらいの遺留分をもらえるのか、法定相続人の組み合わせごとに見ていきましょう。たとえば、被相続人から1200万円の土地や宅地といった不動産を相続するとします。

この場合、法定相続人の組み合わせに応じた各人の遺留分は以下の通りです。

- 配偶者と子ども

→ 配偶者:300万円・子ども:300万円 - 配偶者と両親

→ 配偶者:400万円・両親:200万円(父と母に各100万円) - 配偶者と兄弟姉妹

→ 配偶者:600万円・兄弟姉妹:0円

法定相続人の組み合わせの「配偶者と両親」では、両親の遺留分は父と母の2人分であるため、父と母個人の遺留分は200万円をさらに半分にした100万円です。

なお、遺産相続時における不動産の評価方法は、購入したときの通常の取引価格とは異なる評価方法が適用されます。遺留分が関係する相続時には「路線価図・評価倍率表」で評価されるため、「相続税路線価」を確認しましょう。

路線価とは、道路に面している市街地にある宅地の1㎡当たりの単価。相続税路線価は一般的に「路線価 × 地積」で算出されます。

死亡した方の相続財産の中で土地や宅地、マンションなどの不動産の価格は大きな割合を占めます。不動産の計算方法もあわせて知っておくこともおすすめです。

3つの事例別で見る遺留分の割合

相続人の組み合わせに応じた遺留分と法定相続分をひとつの表にまとめたのがこちらです。

| 理由 | 税率 | 税率 |

|---|---|---|

| 配偶者のみ | 2分の1 | 配偶者 2分の1 |

| 子ども1人のみ | 2分の1 | 子ども 2分の1 |

| 子ども2人 | 2分の1 | 子ども 4分の1 子ども 4分の1 |

| 配偶者と 子ども | 2分の1 | 配偶者 4分の1 子ども 4分の1 |

| 配偶者と 両親 | 2分の1 | 配偶者 3分の1 父 12分の1 母 12分の1 |

| 配偶者と 兄弟姉妹 | 2分の1 | 配偶者 2分の1 兄弟姉妹 なし |

| 両親のみ | 3分の1 | 父 6分の1 母 6分の1 |

| 両親と 兄弟姉妹 | 3分の1 | 父 6分の1 母 6分の1 兄弟姉妹 なし |

| 兄弟姉妹のみ | なし | なし |

兄弟姉妹は法定相続人ですが、遺留分権利者ではないため遺留分がありません。妻や夫などの配偶者、被相続人の子ども(直系卑属)、被相続人の両親(直系尊属)がいない場合は、遺留分がありません。

計算方法の全体の流れは以下の通りです。

- 遺留分の合計を確認(総体的遺留分)

- 各人の遺留分を算出(個別的遺留分)

- 相続財産に個別的遺留分を掛ける

(2)に関する計算式は以下の通りです。

各人の遺留分=遺留分の合計 × 法定相続分

それでは、被相続人から9000万円を遺産相続したと仮定し、具体的な事例を交えて遺留分の計算方法と各人の遺留分を見ていきましょう。

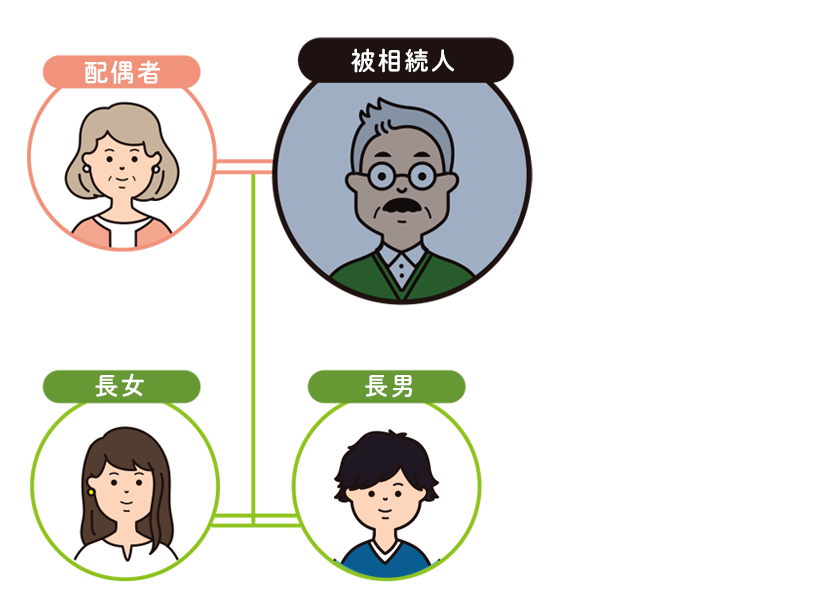

遺留分の事例1:配偶者と子ども2人が相続

夫が亡くなり、配偶者である妻とその長女と長男の子ども2人が相続人。法定相続人は合計で3人です。

<1. 遺留分の合計を確認(総体的遺留分)>

法定相続人が配偶者と子どもであるため「2分の1」です。

<2. 各人の遺留分を算出(個別的遺留分)>

- 妻:1/4=1/2 × 1/2(法定相続分)

- 子ども2人:1/4=1/2 × 1/2(法定相続分)

さらに、子どもが2人いるため「4分の1」を子どもの人数で等分します。

- 長男:1/8=1/4 × 1/2

- 長女:1/8=1/4 × 1/2

<3. 相続財産に個別的遺留分を掛ける>

9000万円を遺産相続した際の、各人の遺留分はこちらです。

- 妻:2250万円=9000万円 × 1/4

- 長男:1125万円=9000万円 × 1/8

- 長女:1125万円=9000万円 × 1/8

計算する上でのポイントは、子どもなど同じ続柄の相続人が複数いるときは、最後に必ず人数で等分すること。配偶者は必ず1人ですが、子どもは複数いることがありますので、計算に考慮することを忘れないようにしておきましょう。

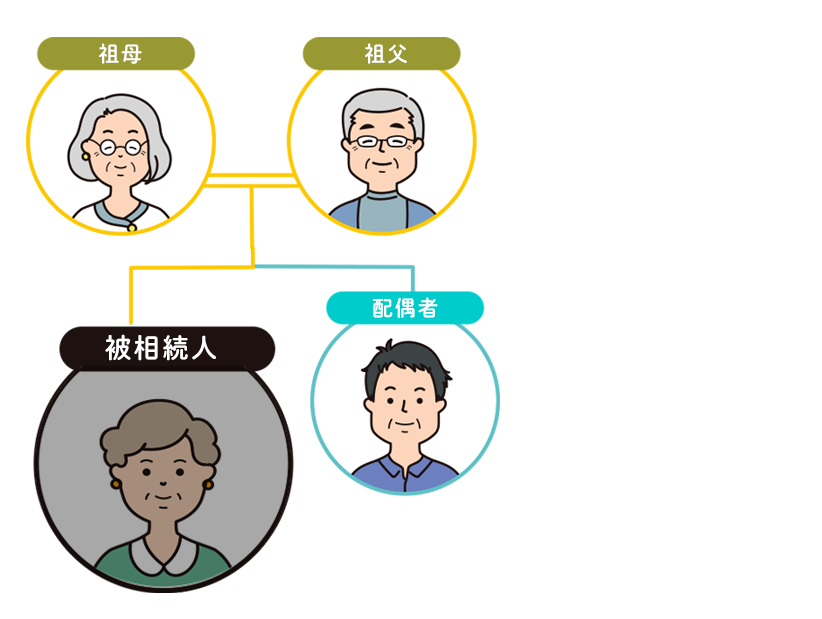

遺留分の事例2:配偶者と両親が相続

妻が亡くなり、配偶者である夫と妻の両親2人が相続人。法定相続人は合計で3人です。被相続人の子どもはいません。

<1. 遺留分の合計を確認(総体的遺留分)>

配偶者である夫が法定相続人に含まれています。法定相続人が配偶者と被相続人の両親である場合は「2分の1」です。

<2. 各人の遺留分を算出(個別的遺留分)>

- 夫:2/6=1/2 × 2/3(法定相続分)

- 両親:1/6=1/2 × 1/3(法定相続分)

さらに、両親は父と母2人いるため「1/6」を人数で等分します。

- 父:1/12=1/6 × 1/2

- 母:1/12=1/6 × 1/22

<3. 相続財産に個別的遺留分を掛ける>

9000万円を遺産相続した際の、各人の遺留分はこちらです。

- 夫:3000万円=9000万円 × 1/3

- 父:750万円=9000万円 × 1/12

- 母:750万円=9000万円 × 1/12

間違いやすいポイントは、法定相続の第2順位「配偶者と両親」の割合。配偶者が「3分の2」、両親2人分で「3分の1」です。「配偶者と子ども」の場合と異なり半分ずつではありません。

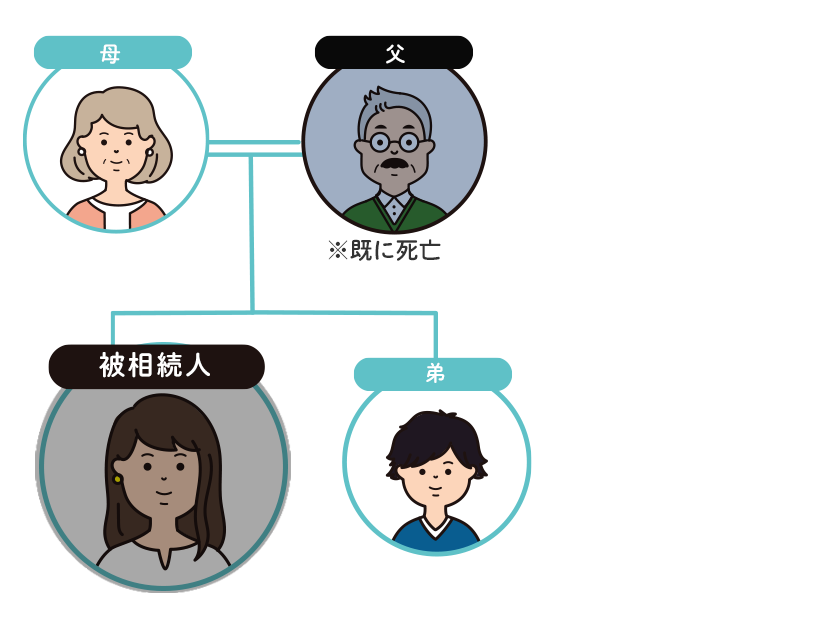

遺留分の事例3:母と弟が相続

配偶者も子どももおらず、死亡した人の母と弟の合計2人が相続人。なお、被相続人の父親はすでに死亡しています。

<1. 遺留分の合計を確認(総体的遺留分)>

被相続人に配偶者と子どもがいません。遺留分の権利がある法定相続人は母のみなので「3分の1」です。

<2. 各人の遺留分を算出(個別的遺留分)>

- 母:3分の1

- 弟:なし

<3. 相続財産に個別的遺留分を掛ける>

9000万円を遺産相続した際の、各人の遺留分はこちらです。

- 母:3000万円=9000万円 × 1/3

- 弟:0円

母と弟が相続人になる場合、母にだけ遺留分の権利が発生します。弟には遺留分の権利が発生しないため考慮する必要はありません。

遺留分侵害額請求で遺留分を主張する

一定の法定相続人は遺留分という権利を有し、法定相続人の組み合わせで保障される遺産割合が変わることなどを解説してきました。

では、自分の相続分が不当に侵害されるぐらい受遺者に多く遺産分割されていると知ったとき、どのような行動を起こせばいいのでしょうか?

自分の相続するはずだった遺産を取り戻すために、遺留分を侵害された相続人に与えられた権利が「遺留分侵害額請求権」です。

「遺留分侵害額請求権」をどのようにして行使する具体的な手順を、これまでの「遺留分侵害額請求権」の変更点とあわせて詳しく解説します。

遺留分侵害額請求権とは?どうやって請求するの?

「遺留分侵害額請求権」は、遺留分権利者が相続するとき、遺言書などに書いてある相続分が、もらえるはずの最低ライン(遺留分)に満たない分に対して金銭の請求ができる権利です。(民法第1046条)遺留分侵害額請求をする相手は、「他の相続人・相続人以外の第三者・法人」などの受遺者・受贈者が挙げられます。

ただし注意したいのが、遺言書自体の効力。遺留分侵害額請求を行使しても、相続人の遺留分を侵害する受遺者への遺贈または受贈者への生前贈与の内容自体が、無効になるわけではありません。

さらに、法律で規定されている遺留分との差額に対して金銭で回収できるだけであり、土地や宅地などの不動産の所有権を取り戻せるわけではありません。

遺留分侵害額請求の方法は、一般的にこちらの4つのステップで行います。

- 交渉:侵害した相手との協議

- 請求:内容証明郵便で意思表示

- 調停:家庭裁判所の調停手続き

- 訴訟:簡易/地方裁判所にて裁判

<1. 交渉:侵害した相手との協議>

まずは相手と話し合いの場を持って直接交渉を試み、相手に支払う意思の有無を確認してみましょう。協議がまとまったら合意書を必ず相手と取り交わし、侵害された分を受け取りましょう。

<2. 請求:内容証明郵便で意思表示>

相手との交渉がこじれ長期化してしまうと、遺留分侵害額請求の時効(1年)を迎えてしまうことがあります。遺留分の請求方法は口頭でも可能ですが、配達証明付きの内容証明郵便などで意思表示を形として残しておくと、時効による権利消滅の可能性をつぶせます。

<3. 調停:家庭裁判所の調停手続き>

話し合いでも解決できない場合、家庭裁判所で調停申し立ての手続きを行いましょう。調停委員が双方の要望を聞き、解決案を提示や必要な助言をして、相手との話し合いを進めていきます。調停委員が間に入るメリットは、利害関係のある相手と直接顔を会わさずに済むため、冷静に話を進めやすいということ。

調停で相手との合意が形成できれば、調停調書が作成され、もらえるはずだった遺留分が支払われます。

<4. 訴訟:簡易/地方裁判所にて裁判>

家庭裁判所での調停が不成立となり、解決の糸口が見えない場合の最終手段となるのが裁判です。裁判が行われる場所は、遺留分侵害額請求の金額で裁判所が変わります。

- 140万円以下 → 簡易裁判所

- 140万円超 → 地方裁判所

請求金額140万円が、裁判がどこで行われるか基準となるボーダーラインです。遺留分侵害請求の訴訟提起を行う先が、簡易裁判所になるのか地方裁判所になるのかが変わります。最終判断は裁判所に委ねられますが、裁判で和解を提示され合意すれば、訴訟が終了して解決することもあります。

従来の「遺留分減殺請求」では現物返還だった

令和元年7月1日の民法改正以前だと、遺留分侵害額請求権は「遺留分減殺(げんさい)請求権」と呼ばれていました。

遺留分減殺請求権とは、簡単にいうと次の通りです。

遺留分を侵害された者が、贈与又は遺贈を受けた者に対し、遺留分侵害の限度で贈与又は遺贈された物件の返還を請求することです。※引用:遺留分減殺による物件返還請求調停|最高裁判所

従来の請求権からの大きな変更点は、遺留分侵害について現物返還(物質的)から金銭(債務的)による精算になったことです。他にも、支払い猶予の有無、生前贈与の対象期間が変更になりました。

したがって、令和元年7月1日より前に被相続人が亡くなり、相続が発生した場合は遺留分侵害額請求権ではありません。

「遺留分減殺請求権」により、贈与または遺贈された物件の返還を求める調停の申し立てを裁判所に行う必要があります。

知らないと損することも⁉遺留分の注意点

最後に、遺留分について知っておくとさらに役立つ4つの知識や注意点について解説します。

ここまで解説した注意点をあらためて確認しながら、遺留分のポイントをしっかりと押さえておきましょう。

2種類のタイムリミット:時効1年と除斥10年

遺留分侵害額請求を行う上で知っておきたい2種類の期間制限が「時効期間・除斥(じょせき)期間」です。順番に解説していきます。

時効期間は1年間と定められています。具体的にいうと、遺留分権利者が相続開始および侵害する贈与や遺贈があったことを知ったときから1年間です。(民法第1048条前段)

遺留分侵害額請求権を行使しなければ時効により遺留分の権利は消滅してしまいます。

もう1つが除斥期間。相続開始から10年経過すると自動的に遺留分の権利が消滅します。(民法第1048条後段)つまり、時効とは異なり、遺留分権利者が知らなくても自動的に消滅してしまう制度であるということ。

遺留分侵害額請求では、配達証明付内容証明郵便を発送すれば時効は止められますが、除斥による消滅は止められません。内容証明郵便を発送するだけでなく、除斥期間以内に所定の手続きを済ませておきましょう。

相続人には「遺留分の放棄」が認められている

遺留分権利者は、遺留分を放棄する権利があります。遺留分侵害額請求ができなくなるので、遺留分に関するトラブルは少なくなりますが、自分がもらえる最低限の財産割合が法的に保障されなくなってしまいます。

遺留分を放棄するタイミングは、被相続人の生前、死後どちらでも問題ないです。相続開始前(被相続人が生きているとき)であれば、家庭裁判所の許可を得ることで遺留分の放棄が認められます。(民法第1049条)

遺留分の放棄は相続放棄と似ていますがまったく異なりますので、間違えないように気を付けてください。

遺留分がない兄弟姉妹とトラブルになる可能性も

前述の通り、被相続人の兄弟姉妹には、財産を最低限相続できる権利である遺留分の権利がありません。

しかし、法定相続人において第3順位である兄弟姉妹は、相続人になる可能性は十分にあります。

もし「配偶者と兄弟姉妹」という相続人の組み合わせで、5000万円を遺産相続するとします。配偶者には2500万円の遺留分が認められますが、兄弟姉妹は遺留分権利者ではないので0円です。

こうなると遺留分が認められていない被相続人の兄弟姉妹は立場からすると「何で自分たちには遺留分がないのか?不公平ではないか?」とトラブルの原因になりかねません。遺言書の内容によっては、まったく遺産相続できない可能性さえあります。

遺産相続時に、親族などでトラブルにならないように、お互いが納得いくまで話し合いをして解決しておくことも忘れないようにしましょう。

遺留分を侵害しても遺言書は有効に。作成者も注意しよう

遺留分は、遺言でも侵害されることがない、法定相続人に認められた権利です。

しかし、遺留分を侵害していても、遺言の内容そのものは有効です。

遺留分は遺言よりも法的に強い効力を持ちますが、遺留分を侵害された相続人が遺留分侵害額請求を主張しないと、遺言の内容がそのまま遺産分割の割合に反映されてしまいます。

遺言の内容が原因で、法定相続人である遺族が不公平を感じ、受遺者との間で相続トラブルが起こってしまう原因にもなりかねません。

そのため、被相続人は遺言の作成時に、受遺者を誰にするかをはじめ、法定相続人への遺留分をしっかりと計算した上で遺産分割を考える必要があります。