遺産に不動産や車などの「物」が含まれていると、分割しづらいため相続争いの原因になりやすいです。相続人同士のトラブルを避けるためにも、代償分割を利用して円滑に遺産分割を進める方法があると知っておきましょう。代償分割とは、現物の遺産を相続した人が他の相続人に対して代償金(債務)を支払うことです。この記事では、不動産や車などの現物を相続し、分割方法に困っている方に向けて代償分割の基礎知識や代償金の決め方について解説します。代償金の計算方法や注意点についても解説しているため、ぜひ参考にしてください。

地元の専門家をさがす

代償分割とは?

代償分割とは、現物の遺産を一部の相続人が取得し、他の相続人に代償金を支払う遺産分割方法です。

たとえば、残った遺産が土地と家屋だけだった場合を例に説明します。このとき、妻・長男・次男の3人で土地と家屋を分けることは現実的でないと判断したとしましょう。

長男が土地と家屋を相続登記する代わりに、妻と次男に金銭を支払うことを代償分割と呼びます。土地と家屋の遺産を公平に分割できます。

参照:No.4173 代償分割が行われた場合の相続税の課税価格の計算|国税庁

現物の遺産が残ったときの分割方法

土地や家屋、車などの現物の遺産は、以下のような4つの方法で分割できます。例では、長男・次男の2人が2000万円の土地を相続する場合を想定しています。

| 分割方法 | 分割の内容 |

|---|---|

| 代償分割 | 一部の相続人が現物の遺産を相続する代わりに、他の相続人に金銭を支払う方法 (例)長男が土地を相続し、代わりに次男へ1000万円の代償金を支払う |

| 現物分割 | 1つの現物を物理的に分割し、現物のまま相続する方法 (例)1つの土地を均等に分けてから、それぞれ相続する |

| 換価分割 | 現物の遺産を売却し、金銭に変えてから分割する方法 (例)土地を売却して、1000円ずつ金銭を相続する |

| 共有分割 | 1つの現物に対して、複数人の所有物として分割する方法 (例)1つの土地の名義を長男・次男の共有名義で相続する |

このように、代償分割以外にも形ある遺産を複数人の相続人で分割する方法はあります。

代償分割は、被相続人と同居していて土地・家屋を引き継ぐことが自然だとされる妻がいて、別居している子どもが不公平だと考えられる場合に採用されやすいです。

不動産の評価額の計算方法

不動産の相続では、評価額をもとに相続税や代償金の額が算出されます。大前提として、相続における不動産の価値では「現在の価値」が求められます。

その評価額の計算方法は、以下の2つです。

| 計算式 | 計算方式 |

|---|---|

| 路線価方式 | 路線価 × 各種補正率 × 地積 |

| 倍率方式 | 固定資産税評価額 × 評価倍率 |

路線価が定められている場合は路線価方式、路線価が定められていない場合は倍率方式が採用されます。

「不動産の評価額の計算方法」について、詳しく知りたい方はこちらの記事をご覧ください。

代償分割の代償金の決め方と計算方法

不動産を代償分割する場合、どのように代償金を決めるのかが気になりますよね。

不動産の代償分割をするとき、代償金額は評価額によって変動します。ただし、不動産の評価方法は以下のように3つあります。

- 公示地価

- 相続税評価額(路線価)

- 固定資産税評価額

どの方法を採用するかは、相続人同士で話し合って決める必要があります。また、評価額も時期で異なるため、代償金を決めるタイミングも大切です。

3つの評価方法の違いと、代償金の計算方法について解説します。

公示地価

公示地価とは、毎年3月に国土交通省の土地鑑定委員が発表している1㎡あたりの土地価値のことです。その年の1月1日時点の地価公示法にのっとって定められた地点の価値が発表されます。

国が発表する土地価格の適正価格として、特殊な状況でない売買で成立する金額とされています。毎年同じ地点の価格を発表するため土地価格の変動がわかりやすく、不動産取引のでも採用されやすい評価額です。

ただし、地価調査の対象地点は全国すべてのエリアをカバーしているわけではありません。対象の土地の公示時価がわからない可能性もある点に留意しましょう。

相続税評価額(路線価)

相続税評価額とは、路線価方式で土地の価値を算出された相続税を算出するために使われる価格です。

路線価とは、毎年7月上旬に国税庁が発表するその年の1月1日時点の土地の価値です。道路ごとに定められた価格があり、道路に面した土地の価格は以下のように計算します。

路線価×土地面積

ただし、路線価は都市部にしか存在しません。地方や田舎の土地は路線価で計算できないため注意しましょう。

また、相続税評価額は公示価格の8割程度です。土地の取引価格に近い評価額が出るため、代償金を決めるときに頻繁に使われます。

固定資産税評価額

固定資産税評価額とは、各市区町村が発表する固定資産税や登録免許税などの算出のために評価する不動産の基準価格です。3年に一度価格が見直され、公示価格の70%を目安に調整されます。

固定資産税評価額は、以下のように調べることが可能です。

- 課税明細書(固定資産税の納税通知書)から「価格」をチェックする

- 市区町村役場で固定資産課税台帳の閲覧を申請する

- 市区町村役場で固定資産評価証明書発行してもらう

構造や建材によっても金額は変わります。しかし、自分で算出する必要はなく、定められた固定資産税評価額を確認するのみで活用しやすいでしょう。

相続税評価額を使った場合の代償金計算方法

代償分割をした際の代償金の金額は、遺産分割の目安である法定相続分に応じて計算します。

法定相続分とは、民法で定められた相続人の遺産の取り分です。かならずしも法定相続分で遺産分割しなければならないわけではありませんが、妥当な割合として定められています。

たとえば、被相続人の妻が4000万円の相続税評価額の不動産を相続したとしましょう。もし、2人の子どもがいたとすると、法定相続分は以下の通りです。

- 妻:2分の1

- 子どもA:4分の1

- 子どもB:4分の1

実際には分割できない家や土地を妻が相続し、その代わりに代償金を子どもA・子どもBに支払います。4000万円の相続税評価額の不動産に対する代償金は、子どもA・子どもBそれぞれに対して1000万円ずつです。

このように、相続人同士で不公平な遺産分割とならないよう、代償分割が活用されています。

地元の専門家をさがす

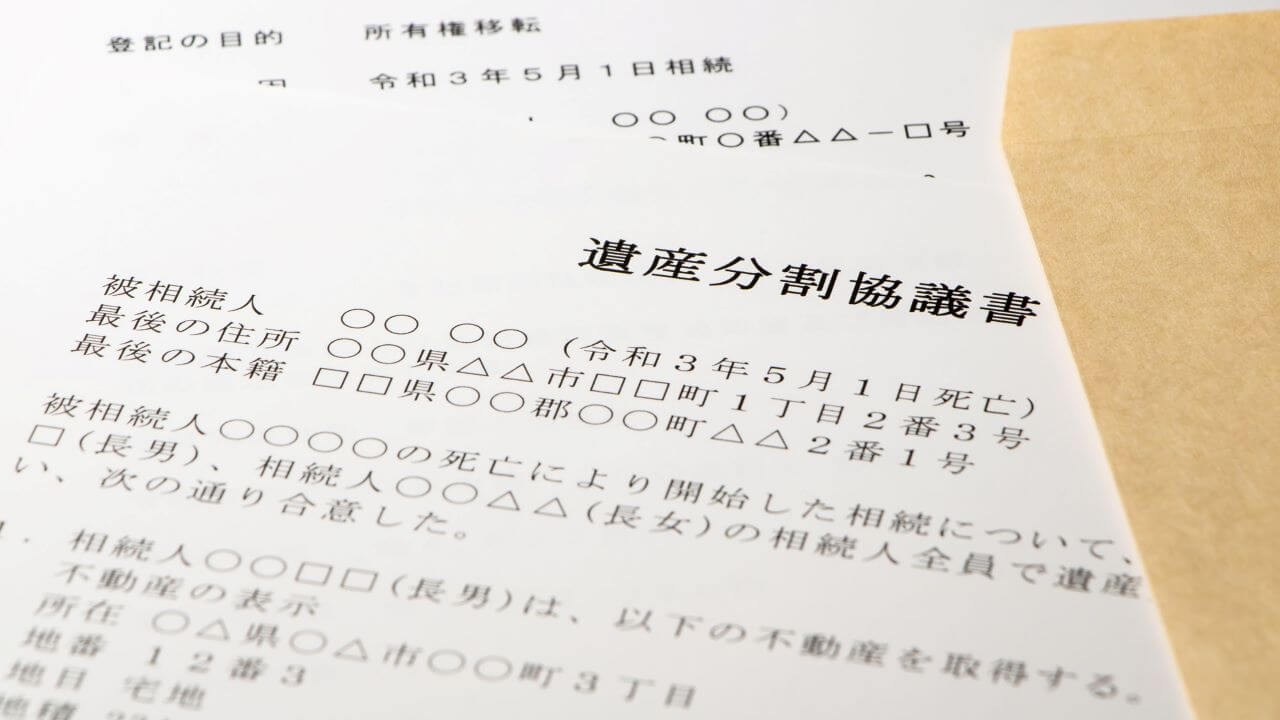

代償分割の場合の遺産分割協議書の書き方(雛形)

代償分割をする際の遺産分割協議書には、以下の内容を盛り込む必要があります。

- 誰が誰に対して代償金を支払うか

- いつまでに支払うか

- 代償金の金額はいくらか

遺産分割協議書

被相続人名:相続太郎(昭和⚪︎年⚪︎月⚪︎⚪︎日生まれ)

死亡日:令和⚪︎年⚪︎月⚪︎⚪︎日

本籍地:東京足立区××町⚪︎丁目⚪︎番地

最終の住所地:東京都足立区××町⚪︎丁目⚪︎番地

被相続人・相続太郎の遺産相続について、相続人全員で遺産分割協議を行い、以下の通り分割すると合意した。

1.被相続人の妻・相続花子は以下の遺産を取得する

(1)土地

所在:東京都足立区××町⚪︎丁目

地番:⚪︎⚪︎番⚪︎

地目:宅地

地積:⚪︎⚪︎.⚪︎⚪︎㎡

(2)建物

所在:東京都足立区××町⚪︎丁目

家屋番号:⚪︎⚪︎番⚪︎

種類:居宅

構造:木造瓦葺2階建

床面積:1階部分 ⚪︎⚪︎.⚪︎⚪︎㎡

2階部分 ⚪︎⚪︎.⚪︎⚪︎㎡

(3)預貯金

⚪︎⚪︎銀行⚪︎⚪︎支店 普通預金 口座番号1234567

名義人:相続太郎

2.相続花子は、第1項に記載した土地・建物を取得する代償として、長男・相続一郎、次男・相続二郎に対し、金1000万円ずつを令和⚪︎年⚪︎月⚪︎⚪︎日までに支払う。

以上の通り、相続人全員による遺産分割協議が成立したと証明するために本協議書を3通作成し、相続人全員が署名押印のうえ各1通ずつ所持する。

令和⚪︎年⚪︎月⚪︎⚪︎日作成

相続人(配偶者)

住所:東京足立区××町⚪︎丁目⚪︎番地

署名 (実印)

相続人(長男)

住所:東京都港区××町⚪︎丁目⚪︎番地

署名 (実印)

相続人(次男)

住所:大阪府大阪市××町⚪︎丁目⚪︎番地

署名 (実印)

たとえば、「不動産を取得する代償として、Aに対しBは金⚪︎⚪︎万円を令和⚪︎年⚪︎月⚪︎日までに支払う」といった具合に記載します。以下の雛形を参考にしてください。

このように、代償分割をし、代償金を支払うことを明確に記載しましょう。

代償分割をするときの注意点

代償分割をするとき、注意すべき点は3つあります。

- 代償金が多すぎると贈与税がかかる

- 代償分割をする場合の相続税の計算に注意する

- 支払い方法の決定には相続人全員の同意が必要

あらかじめ注意点を理解しておき、相続にあたってのトラブルを回避しましょう。

代償金が多すぎると贈与税がかかる

代償金が多すぎると、贈与だとみなされて贈与税が発生する可能性があります。

前提として、代償金の支払いは贈与ではなく、遺産分割の一貫であるため贈与税は発生しません。ただし、以下のような場合には贈与だとみなされる恐れがあります。

- 法定相続分を大幅に超えた代償金を支払った

- 生命保険金を代償金に費やした

あくまで遺産分割としての代償金の額でなければ、税務署に目をつけられるかもしれません。適正価格を計算し、準じた代償金額を支払うよう注意しましょう。

代償分割をする場合の相続税の計算に注意する

代償分割をした場合であっても、相続税の計算方法に大きな違いはありません。流れは以下の通りです。

- 一度正味の遺産総額と法定相続分で全体の相続税を導く

- 実際に相続した割合に応じて各相続人の課税価格を算出する

- 課税価格に応じて相続税を按分する

ここでの注意点は、各相続人の課税価格の計算方法です。代償分割した土地の価格をどの評価額で計算したかによって異なります。

<相続税評価額を使ったときの計算方法>

- 代償金を支払った人の課税価格:相続税評価額ー代償金

- 代償金を受け取った人の課税価格:代償金の金額

<代償分割時の時価を使ったときの計算方法>

- 代償金を支払った人の課税価格:相続税評価額ー{代償金×(相続税評価額÷時価)}

- 代償金を受け取った人の課税価格:代償金×(相続税評価額÷時価)

どの評価額を用いて代償金を計算したのかが重要となるため、注意しましょう。

支払い方法の決定には相続人全員の同意が必要

支払い方法の決定には相続人全員の同意が必要です。

一般的に代償金は一括で支払いますが、資金力がない場合も想定できます。この場合、分割払いでも問題ありません。

しかし、遺産分割協議書に「代償金を分割する」との旨を記載する必要があります。当然、相続人全員の署名・押印も必須です。

また、代償金を現金で手渡しすると証拠が残りにくく、相続人同士で「払った・払ってない」とトラブルの原因になりかねません。税務署に対して適正額で代償分割した証拠を出せるよう、口座振込にしておくことをおすすめします。

代償金が払えないときの対処法

代償分割のデメリットは、現物財産を相続した代償金を支払う側の相続人に財産が必要である点です。資産が十分なければ、代償分割は難しいでしょう。

もし、代償金が払えない場合、以下の方法で対処できます。

- 代償金を分割で支払う

- 現物で代償分割をする

- 金融機関から代償金を借りる

- 不動産売却で換価分割する

代償金の支払いは、現金に制約されているわけではありません。受け取る側が了承すれば、土地や家屋、権利などの現物財産でも認められます。

被相続人と同居をしていたり、被相続人の事業を引き継いだりすると、どうしても現物の遺産を相続しなければなりません。代償分割以外の方法や代償分割を支払う方法も前向きに検討し、相続人全員が納得する形で相続手続きを終えましょう。

まとめ

土地や家屋、自動車などの現物の遺産を分割する際、代償分割をすれば問題が解決するかもしれません。一部の相続人のみが現物を引き継ぎ、その代わりに他の相続人に対して代償金を支払う分割方法です。

代償分割のメリットは、物理的に分けられない現物を公平に遺産分割できる点です。一方で、代償金を支払う側の資金力が必要となり実現できないケースもあります。

代償分割をすべきかどうかや代償金の払い方をしっかり相続人同士で話し合い、納得のいく遺産分割を実行しましょう。

地元の専門家をさがす