「遺言書に添付する財産目録の作り方がわからない」「遺言書に財産目録がついてなかったら財産目録を作らないといけないのだろうか」とお悩みではありませんか。遺言書には財産目録を添付する義務やルールはありませんが、相続人の負担軽減のために添付することをおすすめします。本記事では財産目録の目的や作り方・書き方について詳しく解説します。

財産目録とは

財産目録とは、相続財産の内容を一覧にまとめたものです。預貯金や不動産などのプラスの財産だけでなく、借入金やローンなどのマイナスの財産も記載します。

財産目録は、遺言書を残すときや相続発生後の遺産分割を行うときに活用します。今までは自筆証書遺言につける財産目録は自筆である必要がありましたが、民法改正に伴って平成31年1月から自筆でなくパソコンやワープロで作成できるようになりました。

より理解を深めるために、下記の順番に財産目録について詳しく解説します。

- 財産目録を作成する理由・目的

- 財産目録を作成した方がよいケース

順番に確認しましょう。

財産目録を作成する理由・目的

財産目録を作成する理由・目的や目的は、主に3つあります。

- すべての財産を明らかにするため

- 公平な遺産分割を行うため

- 相続放棄をする判断材料にするため

詳しく見ていきましょう。

すべての財産を明らかにするため

財産目録には、所有する預貯金や不動産、有価証券などのすべての財産を記載します。客観的に被相続人が所有している財産を一目で確認することが可能です。

本人が財産目録を作成する場合、すべての財産を一覧にすることで相続対策につながる場合もあるでしょう。たとえば、「生前贈与した方がよい」という判断に至るかもしれません。遺言書を作成するときにも誰にどの財産を相続させれば、不満が出てこないかを考えるために役立ちます。

被相続人本人が財産目録を作成しておけば、残された家族の財産目録を作成する負担が軽減されることにもつながります。

公平な遺産分割を行うため

財産目録なしに遺産分割をしようとすると、財産の存在を知っている人・知らない人によって主張が分かれる可能性があります。財産目録で相続財産を一覧で確認できると、公平な話し合いが実現するでしょう。

遺産分割協議がまとまったあとに、新たな財産が出てきた場合は遺産分割協議をやり直さなければなりません。相続人らに円滑な遺産分割をしてもらうためにも、財産目録が役立ちます。

相続放棄をする判断材料にするため

財産目録には借入金やローンについても記載するため、マイナスの財産を把握できます。プラスの財産よりもマイナスの財産の方が多い場合、相続人は相続放棄をするかもしれません。

相続放棄は、相続開始から3か月以内に手続きをする必要があります。しかし、財産調査が長引くと相続放棄の期限を迎えてしまい、相続財産の内容を十分に把握しないまま相続放棄をすべきかどうかを判断しなければなりません。

生前に被相続人が財産目録を作成しておけば、相続放棄するかどうかをすばやく判断できます。

財産目録を作成した方がよいケース

財産目録は必ず作成しなければならないわけではありませんが、下記のケースに当てはまる場合は作成した方がよいでしょう。

- 遺言書に添付するケース

- 限定承認をするケース

- 遺産分割協議や相続税申告で使用するケース

詳しく解説します。

遺言書に添付するケース

相続人らに遺言書を残す場合、財産目録を作成して遺言書と一緒に添付する場合があります。財産目録のない遺言書であっても有効ではあるものの、財産目録があるほうが簡単に遺言書を作成できるため作成をおすすめします。

また、遺言者本人も改めて自分の所有している財産を確認するきっかけになり、どの財産を誰に相続させるのかが考えやすくなるでしょう。

遺言書には、下記の3つの種類があります。

| 遺言書の種類 | 内容 |

|---|---|

| 自筆証書遺言 | ルールに従って自分で作成する |

| 公正証書遺言 | 公証役場で公証人と一緒に作成する |

| 秘密証書遺言 | 公正証書の手続きで封をした封筒のなかに自分で作成した遺言書が入っていることを証明する |

自筆証書遺言を作成する場合、添付する財産目録も全文自筆で作成しなければなりませんでした。しかし、民法改正によって、平成31年1月1日以降に作成された財産目録であれば、手書きでなくても効力を発揮することとなりました。

そのため、パソコンで作成したり、他の方に依頼して作成してもらったりしても問題ありません。

限定承認をするケース

マイナスの財産があり、相続人が限定承認をする場合に財産目録が必要です。

限定承認とは、マイナスの財産を相続財産から清算して、残りの財産があれば引き継ぐという相続方法です。マイナスの財産が多い場合でも、相続財産の範囲を超えて弁済する必要はありません。

限定承認を選ぶ場合、相続発生から3か月以内に手続きをする必要があります。手続きをする家庭裁判所では、申述書と一緒に財産目録の提出が求められます。

遺産分割協議や相続税申告で使用するケース

複数の相続人がいる場合、遺言書や法定相続分通りに分割しないのであれば遺産分割協議をしなければなりません。遺産分割協議を行うときには、相続人全員が相続財産の内容をすべて把握する必要があります。

なぜなら、一部の相続人しか知らない財産があると、不公平な話し合いになってしまうからです。万が一、遺産分割協議がまとまったあとに知らなかった財産が発覚すると、遺産分割協議をやり直さなければなりません。

そのため、遺産分割協議を行うまでに財産目録を作成しておき、相続人全員が相続財産の内容を把握できるようにする必要があります。

また、相続税の申告をするときに、財産内容を一覧で記載しなければなりません。すでに財産目録が準備されているのであれば、書き写すだけで簡単に作業を済ませられます。

さらに、それぞれの相続人が納める相続税の金額は、相続した財産の割合によって異なります。それぞれがどれほどの相続税を納めなければならないのか把握するときにも、財産目録があると便利です。

財産目録を作成する

財産目録の書式は定められていません。誰が見てもどの財産を指しているのかがわかるように、漏れなく書き出していくことが大切です。

たとえば、不動産であれば住所や不動産番号、地番・家屋番号など、預貯金であれば金融機関や支店名、口座番号などを記載しましょう。

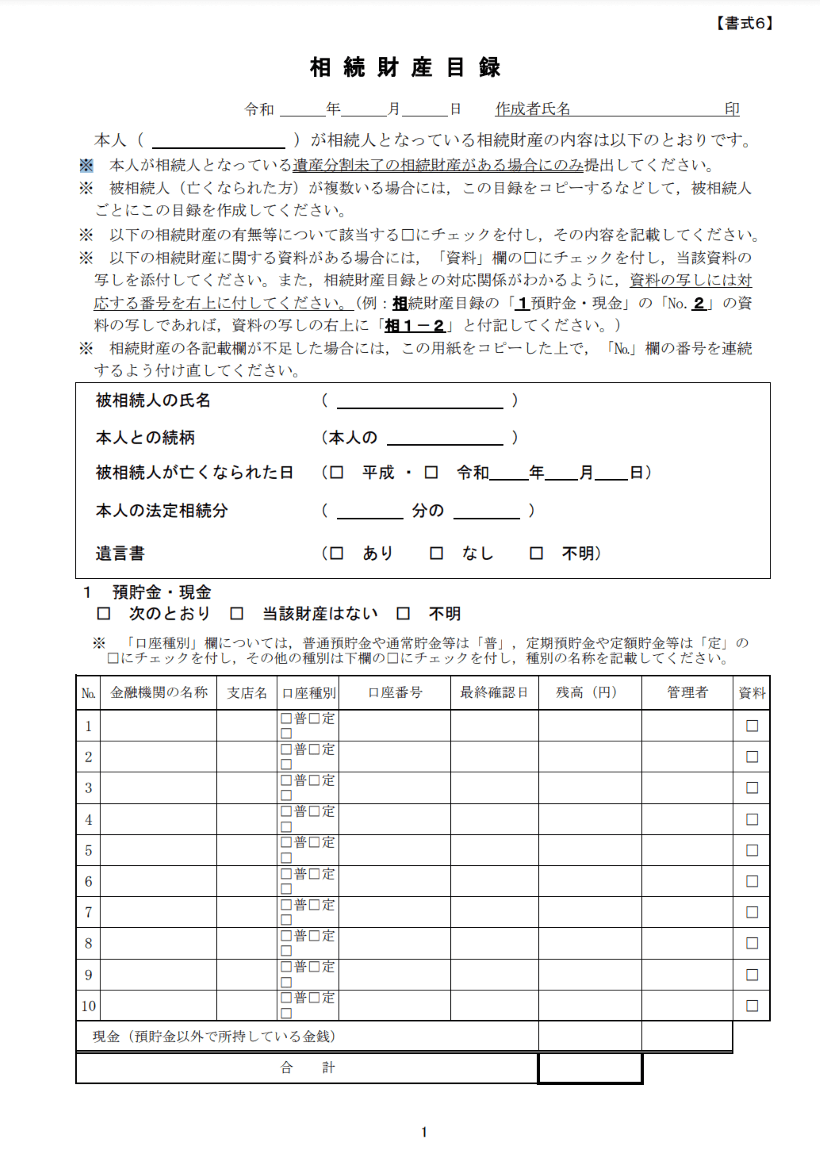

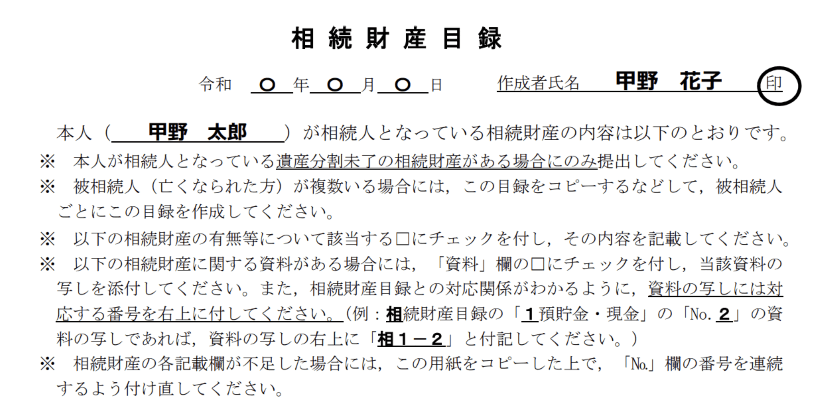

この記事では、裁判所が公式サイトで公開しているフォーマットを元にご紹介します。今回は、裁判所が用意しているフォーマットを活用して財産目録の作成方法について下記の順番に解説します。

- 財産目録の書式・フォーマット

- 記載する項目

- 遺言書に財産目録を添付する方法

詳しく確認していきましょう。

財産目録の書式・フォーマット

裁判所が公開している財産目録の書式・フォーマットは、下記の通りです。

裁判所が提供するフォーマットをそのまま使えば、記載に必要な項目に漏れなく作成できます。PDFファイルを印刷して手書きで作成しても、Excelファイルを編集して作成してもどちらでも構いません。

相続財産目録(Excel:ダウンロードはこちら・PDF:ダウンロードはこちら)

ただし、ご紹介したフォーマットは、相続発生後に相続人が作成することを前提とした内容となっています。被相続人となる方本人が作成する方法について、次の章で確認しましょう。

記載する項目

財産目録に記載する項目は、下記の通りです。

- 作成日・署名捺印

- 被相続人と作成者本人の情報

- 預貯金・現金

- 有価証券など

- 生命保険・損害保険など

- 不動産(土地)・不動産(建物)

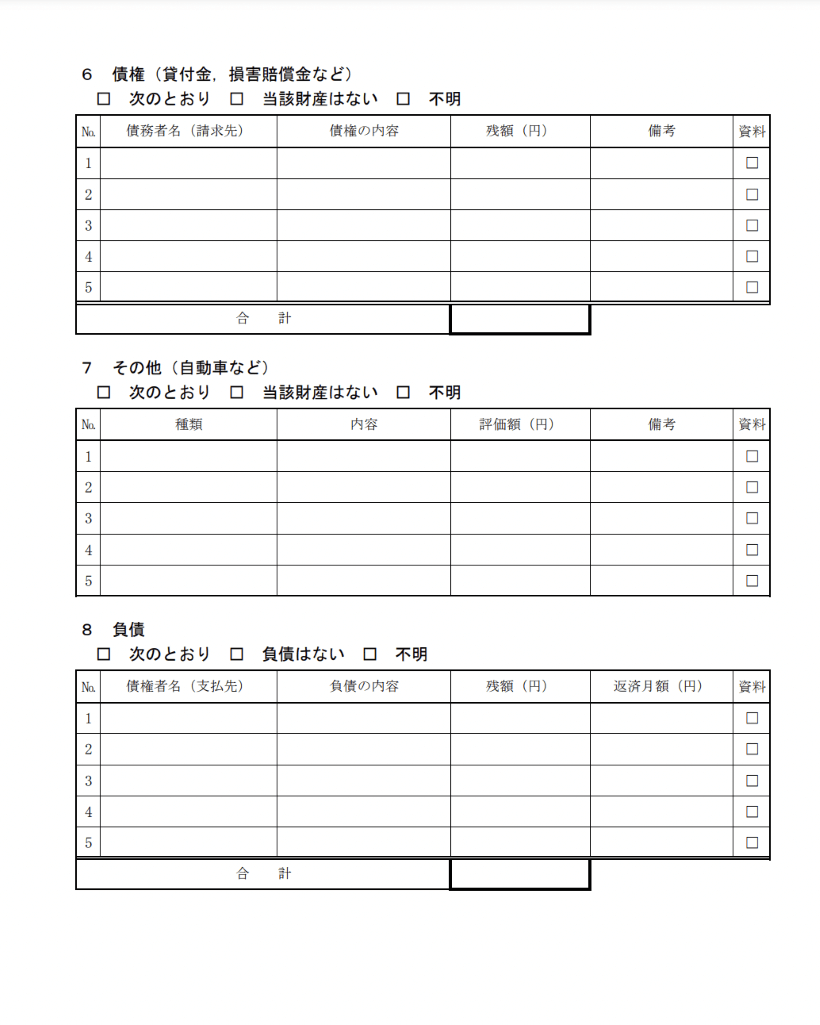

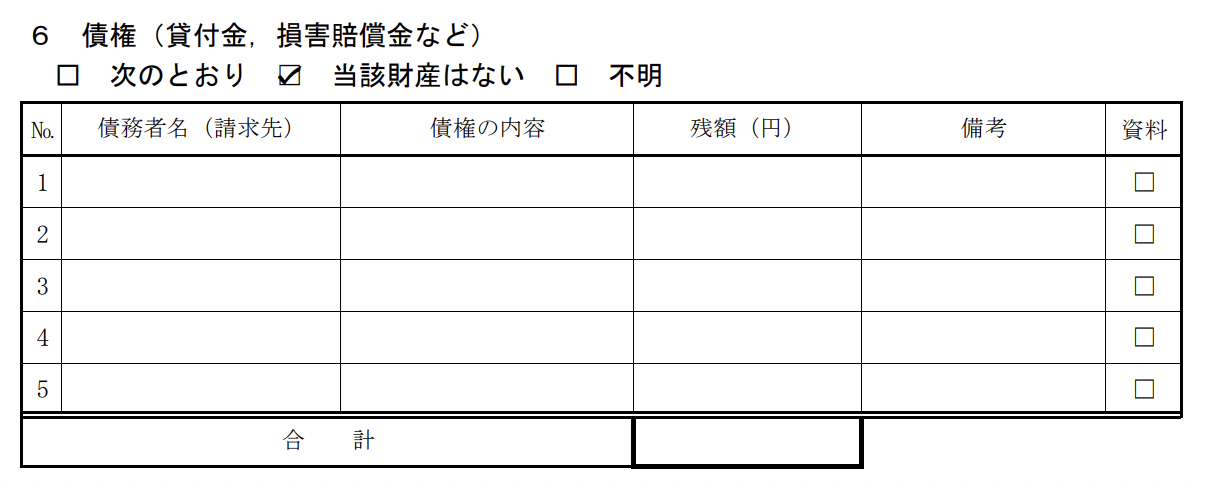

- 債権(貸付金・損害賠償金など)

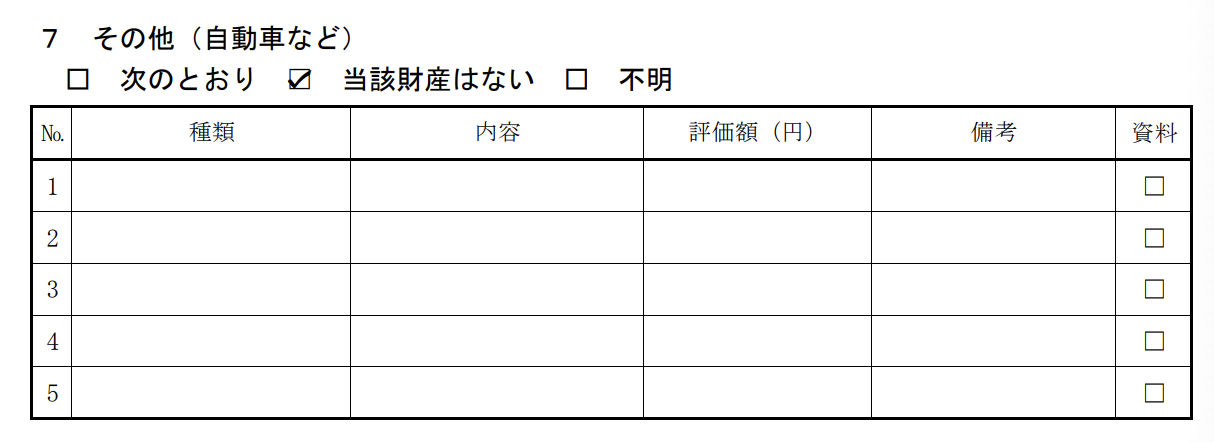

- その他(自動車など)

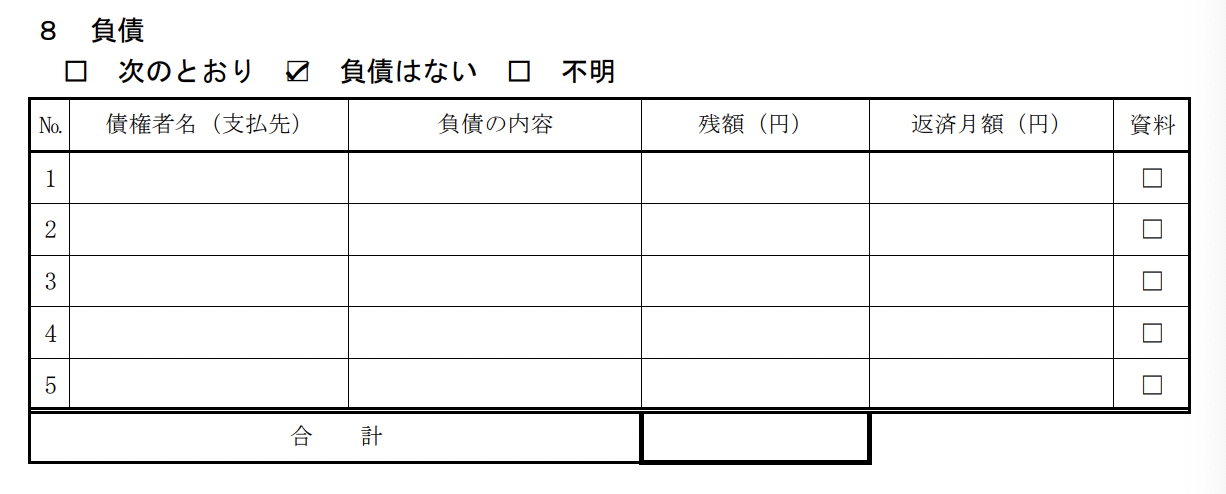

- 負債

記入例とともに確認していきましょう。

作成日・署名捺印

まず、作成日と署名捺印をします。使用する印鑑は、認印でも実印でも問題ありません。

相続人が作成する場合、本文に書かれている「本人」の欄には作成者本人の指名を記載しましょう。

一方、被相続人本人が作成する場合、「本人( )が相続人となっている」から始まる本文の記載は不要です。代わりに「本人(名前)が残す相続財産の内容は、以下のとおりです」と記載すると分かりやすいでしょう。

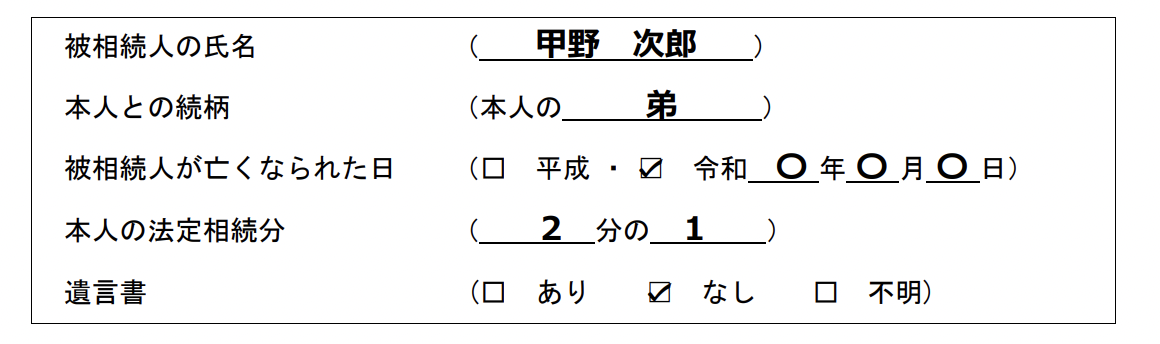

被相続人と作成者本人の情報

つづいて、被相続人と作成者本人の情報を記載します。相続人が作成する場合、項目通りに記載をしましょう。

一方、被相続人本人が作成する場合、被相続人の氏名の欄に自分の氏名を記載し、ほかの項目は空けておいて問題ありません。遺言書に財産目録を添付するのであれば、遺言書の欄の「あり」にチェックを入れましょう。

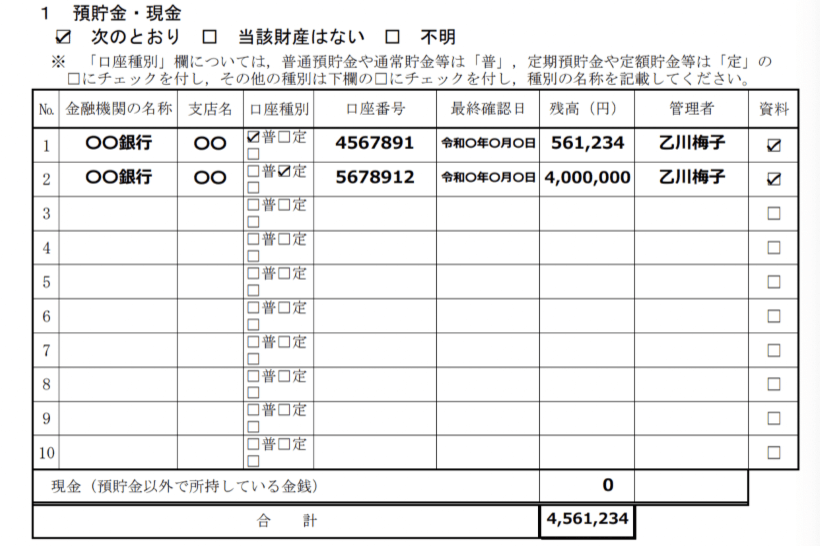

預貯金・現金

預貯金・現金がある場合、財産が特定できるように金融機関の名称や支店名、口座番号などの情報を記載します。いつ時点の残高なのかがわかるように最終確認日や残高についても記載をしておきましょう。

また、本人以外の名義で作成した口座がある場合、名義人の名前がわかるような記載をしておくと親切です。

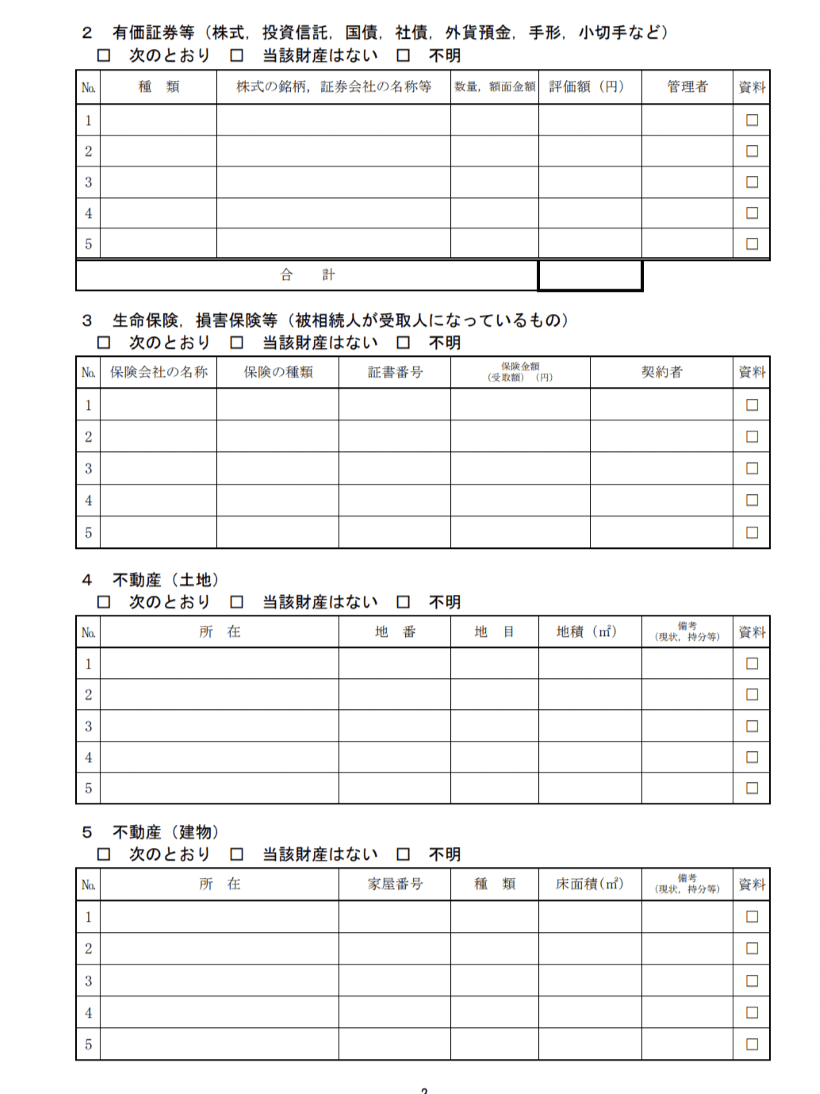

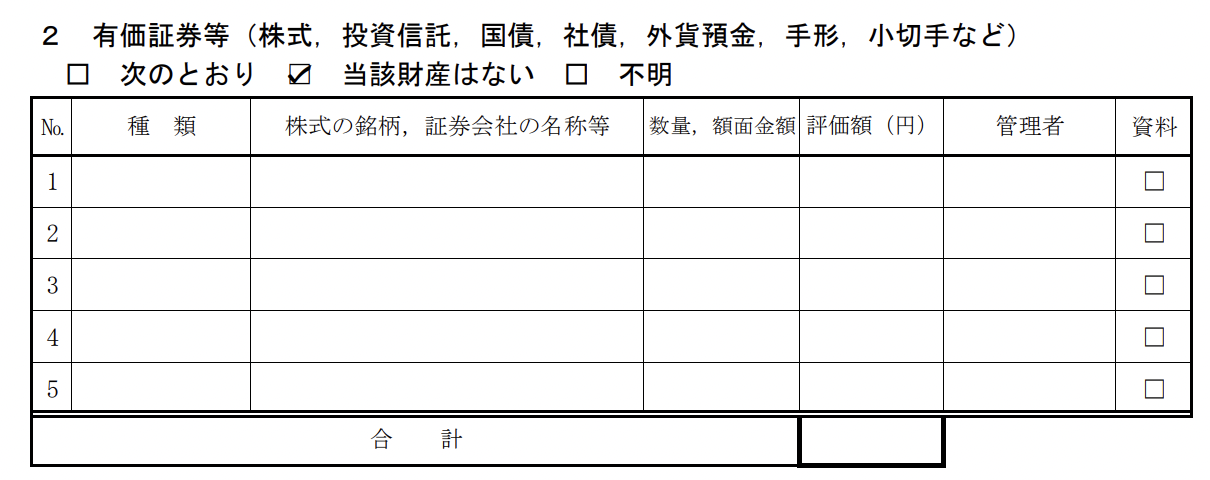

有価証券など

有価証券を所有しているのであれば、銘柄や株数、証券口座情報を記載します。評価額も記載し、いつ時点での評価であるのかが分かるようにしておきましょう。

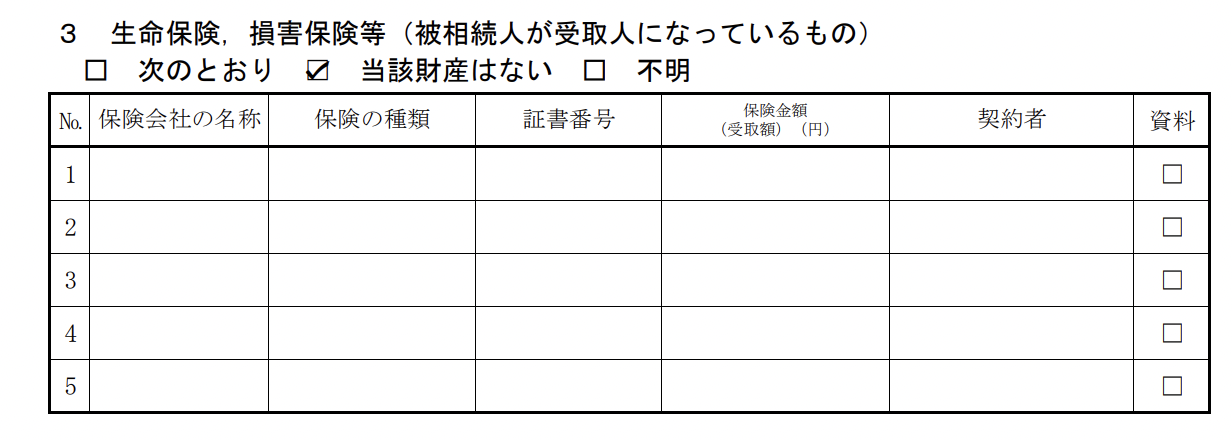

生命保険・損害保険など

生命保険や損害保険などに加入しているのであれば、保険会社の名称や保険の種類、証書番号、保険金額を記載します。相続発生後、相続人がすぐに払い戻しや解約の手続きを進められます。

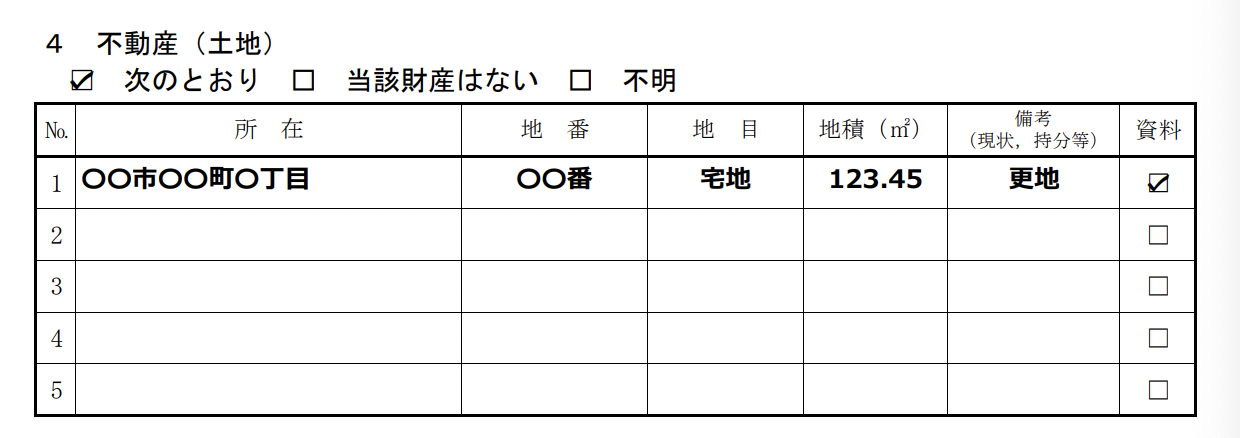

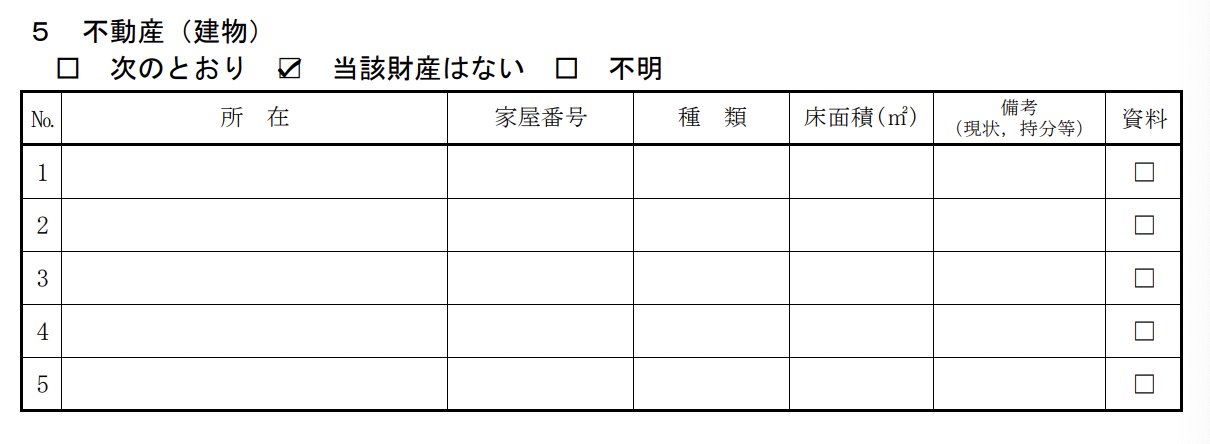

不動産(土地)・不動産(建物)

土地や建物などの不動産を所有している場合は、所在地や地番、地目、家屋番号などをそれぞれ記載します。間違いがないように、登記済証や登記識別情報、固定資産税の納税通知書などを確認して正確な内容を記載しましょう。

備考欄には不動産の状況を記載します。共有状態の物件や貸し出し中の物件は、遺産分割に影響を与えるため必ず記載しましょう。

債権(貸付金・損害賠償金など)

債権とは、特定の人に対して特定の行為・給付を請求できる権利です。たとえば、金銭の請求や労働の提供を求めることができます。

もし、お金を貸していたり、なにかしらの被害を受けて損害賠償金を求めていたりするのであれば詳細を記載しましょう。相続が発生した場合、債権も相続人へ相続されます。

債権者としての権利を行使できるよう、債務の内容や債務者の情報を細かく記載しておきましょう。債務者に連絡が取れるよう住所や電話番号を記載しておき、契約書などの書類も添付しておくと親切です。

その他(自動車など)

現金・預貯金や保険金、有価証券、不動産のいずれにも属さない経済的価値のある財産があるのであれば、その他の欄に記載します。たとえば、自動車や骨董品・美術品、貴金属・宝石、著作権などが挙げられます。

それぞれの財産が特定できるように記載方法に工夫しましょう。保管場所を記載したり、写真を添付したりすると親切です。

負債

住宅ローンや事業資金の借入金などの負債を抱えている場合、債権者名(支払い先)や借入金残高、返済月額について記載します。借入金残高の金額が、いつ時点のものなのかも記載しておきましょう。

金銭消費貸借契約書や返済予定表があるのであれば、コピーを添付しておくと親切です。

引用:4-25-2相続財産目録記載例【統一R3.4】|裁判所

遺言書に財産目録を添付する方法

遺言書に財産目録を添付する方法について、法律上の定めはありません。

遺言書への添付方法は、下記を参考にしてください。

- 遺言書と同じ封筒に入れる

- 遺言書と一緒にホッチキスでとじる

どのような方法であっても、遺言書と一緒に読めるような配慮をしておきましょう。

財産目録の作成に関する注意点・知っておきたいこと

最後に、財産目録の作成に関する注意や知っておきたいことについて解説します。作成前に知っておきたい財産目録の注意点は、下記の6点です。

- 手書きでない財産目録だと毎葉に署名押印が必要

- 抜け漏れなく全財産を詳細に記載する

- 特記事項を記載する

- 評価額の基準を明確にする

- 名義預金に要注意する

- 定期的に見直しをする必要がある

順番に確認しましょう。

手書きでない財産目録だと毎葉に署名押印が必要

パソコンで作成したり本人以外が作成したりする場合、毎葉に署名押印が必要となるため注意しましょう。

自筆でない記載が用紙の片面のみであれば、その面か裏面のいずれかに署名押印をします。もし、両面それぞれに自筆でない記載がある場合には、両面それぞれに署名押印が必要です。

押印についての定めは決まっておらず、認印を使っても実印を使っても問題ありません。また、遺言書で使用した印鑑と揃える必要もありません。

抜け漏れなく全財産を詳細に記載する

財産目録には、すべての財産を詳細に記載するようにしましょう。

法律上、財産目録を作成する義務はなく、フォーマットの決まりもありません。しかし、財産の記載漏れがあると、相続発生時のトラブルにつながる恐れがあります。とくに、借入金やローンなどのマイナスの財産も相続対象となるため注意しましょう。

万が一漏れがあると、公平な遺産分割協議を行えなかったり、相続放棄の判断を誤ったりと相続人にとって不利な状況を作り出してしまうかもしれません。すべての資産・負債を漏れなく記入するように心がけましょう。

特記事項を記載する

財産目録には、財産特有の事情を書いておきましょう。たとえば、下記のような財産に対して特記事項を記載します。

- 共同名義になっている不動産

- 賃貸・賃借状態になっている不動産

- 定期預金の利息の扱い

ほかにも、遺産分割をする際に知っておいたほうが良い情報があるのであれば、できるだけ記載しておくと親切です。

評価額の基準を明確にする

財産目録に記載する財産の評価額の基準や評価時点を明確にしましょう。

相続税の申告では、相続税評価額を財産ごとに提示しなければなりません。相続税評価額は、相続発生時点、つまり被相続人が死亡した時点の評価額を採用する必要があります。

しかし、遺言書に添付する財産目録は相続が発生する前に作成しなければならず、評価額が多少変動することが予測されます。財産目録にも評価時点や評価基準を記載し、異なる認識のまま遺産分割や相続税申告をしないよう防止しましょう。

名義預金に要注意する

名義預金は名義人の財産ではなく、相続財産に含まれるため注意しましょう。名義預金とは、子どもや孫などの名義で口座を作成し、親や祖父母が貯金・管理する預貯金のことです。

名義預金をしておけば相続財産に含まれず、名義人の財産になると考える方がいます。しかし、通帳や印鑑を被相続人が管理しているのであれば、相続財産の対象となり、遺産分割・相続税課税の対象となります。

本人以外の名義で作っている預貯金口座があるのであれば、それらも財産目録に記載するようにしましょう。

定期的に見直しをする必要がある

財産は日々変動するため、定期的に財産目録の内容を見直しましょう。とくに、若いうちに財産目録を作った場合、ライフスタイルの変化や家族の誕生などによって、資産状況は大きく変動します。

年老いてからも、不動産の売買や介護施設への入居などによって、大きく財産の内容が変化するケースは少なくありません。

1年に1度程度のペースで財産目録や遺言書の内容を見直し、相続時との相違ができるだけない状態を目指しましょう。

財産目録や遺言書の作成に不安があれば専門家に相談しよう

財産目録はかならずしも遺言書に添付しなければならないと民法で定められていません。しかし、遺言書作成にあたって所有する財産を整理したり、相続人の負担軽減したりできるため、できるだけ作成したほうがよいでしょう。

財産目録にはフォーマットや記載方法に細かなルールはありませんが、記載内容によっては相続トラブルや相続人の負担を増加させることにつながりかねません。

とくに、遺言書に添付する場合、遺言書の書き方には細かなルールが設定されています。遺言書や財産目録の作り方に不安がある方は、相続に強い弁護士などの専門家にアドバイスをもらいましょう。

相続プラスでは、エリア別・悩み別に相続に強い専門家を検索できます。ぜひ活用してくださいね。